AI×保険を提供するレモネードは、20年6月に上場した新興企業です。AIチャットが窓口を務めることで話題を集め、23年2Qの売上成長率は+109%、3Qも+54%に減速します。

- 「AI×保険を提供し、売上高は3桁成長で伸びている…」

- 「20年6月に69ドルで上場するも、株価は伸びていない…」

- 「20年後半は減速し、売上高がマイナス成長に陥る…」

レモネードは、AIを活用し低価格で火災保険や損害保険を提供する米国企業です。15年に創業した新興企業だが、20年末時点で保険加入者は100万人を超えています。また、加入者の平均年齢は33歳と、若い世代に人気を集めています。

個人的には、レモネードは投資したい銘柄ではありません。

なぜならば、大幅な赤字で利益が出てない上に、売上成長率は鈍化してるからです。20年は3桁を超える成長率だったが、21年前半はマイナス成長に陥っています。21年3Qは3桁成長に戻すも、営業利益率は−79%と悪いです。

保険業界でシェアを伸ばしているが、黒字化する見込みはありません。

なぜならば、大手保険会社もAIを活用するし、他のハイテク企業も保険に参入する可能性があるからです。レモネードが高い成長率を維持できないならば、あえて赤字企業に投資する理由はないですね。

黒字化に成功した後に投資を検討したいです。

- レモネードの4半期決算(23年7-9月)は?

- レモネードの過去10年間の売上高や営業利益は?

- 3桁を超える高い成長率だが、20年後半に減速した理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

レモネード(LMND)の四半期決算は?

レモネード(LMND)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:0.95億ドル(前年比+114%)

- 営業利益:—億ドル(—%)

- 純利益:−0.65億ドル(+12%)

- 1株当利益:−0.96ドル(+59%)

23年2Q決算(23年6月30日)

- 売上高:1.05億ドル(前年比+109%)

- 営業利益:—億ドル(—%)

- 純利益:−0.67億ドル(+1%)

- 1株当利益:−0.97ドル(+11%)

23年3Q決算(23年9月30日)

- 売上高:1.14億ドル(前年比+54%)

- Net earned premium:0.86億ドル(+72%)

- Ceding commission:0.16億ドル(−1%)

- Net investment:0.07億ドル(3.5倍)

- Commission:0.04億ドル(+7%)

- 営業利益:−0.59億ドル(前年度−0.89億ドル)

- 純利益:−0.61億ドル(前年度−0.91億ドル)

- 1株当たり利益:−0.88ドル(前年度−1.37ドル)

3Qの売上高は前年比+54%で1.14億ドル、営業利益は−0.59億ドルでした。23年1Qや2Qと比較して、3Qは急減速しています。営業利益率は−51%に改善しています。

火災保険や損害保険だけではなく、企業買収により自動車保険も販売してます。年間総保険料(IFP)は7.19億ドル(前年比+18%)、顧客数は198万人(+12%)、1人当たり保険料は362ドル(+6%)と成長率は去年と比較して減速しています。

売上は大きく反発するも、営業損失の拡大は止まりません。

23年4Qの売上予想は、1.08億ドル(前年比+22%)と減速します。

23年通期の売上予想は、4.22億ドルとしています。

23年4Q決算(23年12月…)

23年4Q決算は、24年2月2日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

レモネード(LMND)の損益計算書は?

レモネードは20年6月に69ドルで上場しました。21年2月に最高値163ドルをつけるも、その後は米国債の金利上昇で下落しています。23年11月は12ドル前後で推移しています。

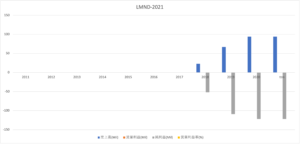

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に増加しています。20年の売上高は9400万ドルと、2年間で4倍にも増えています。しかしながら、純損失額は1.22億ドルと、売上高以上に大きいです。

また、20年後半にマイナス成長に陥った事も懸念材料です。

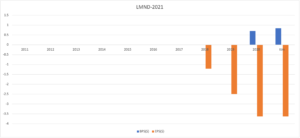

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。20年のBPSは0.74ドルと小さいです。EPSは改善傾向になく、赤字幅が拡大しています。

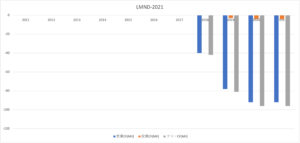

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字幅が拡大していますね。AIを活用して事務処理を短縮するレモネードは、投資CFが少ないビジネスです。しかし、本業の収益を示す営業CFは赤字幅が拡大しています。

順調にシェアを拡大しているが、収益を確保できるかに注目したいですね。では、私たちはどのように投資判断すれば良いのでしょうか?

レモネード(LMND)の注目ポイントは?

レモネード(LMND)に投資する上で注目すべきポイントを紹介します。レモネードは人工知能を活用し、住宅所有者や賃貸者向けに火災保険や損害保険商品を提供する会社です。チャットボットを介して契約や処理を行うことで、保険の低料金化に力を入れています。

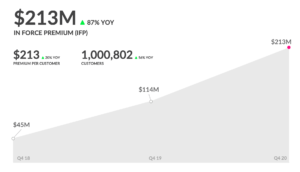

注目1:契約者数は5年で100万人を突破した?

レモネードの契約者数の推移です。

20年4Q時点での年間総保険料は2.13億ドルで前年比+87%、契約者数は100万人を突破しました。レモネードは15年に設立した新興企業だが、順調に契約者数を増やしています。米国の自動車保険会社ガイコは、100万人と契約するのに30年費やしています。

レモネードの保険料に対する取り分は25%です。

また、契約者1人あたり保険料は213ドル、前年比で20%増加しています。契約者の平均年齢は33歳と、比較的に若い世代が多いですね。ドイツ、フランス、オランダでもライセンスを取得し、海外展開も進めています。

では、マーケットシェアはどれくらいあるでしょうか?

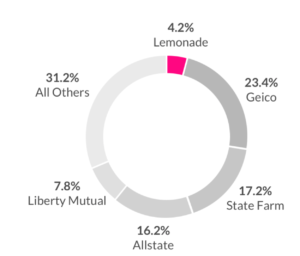

注目2:ニューヨーク州でレモネードは4.2%のシェア?

2017年時点のニューヨークの保険加入者のシェアです。

保険加入者が最も多いのは、254億ドルの売上高を持つゲイコで23.4%です。2番手にState Farmの17.2%、3番手にAllstateの16.2%と続きます。レモネードは15年に創業した新興企業だが、すでに4.2%のシェアを持ちます。

レモネードは低料金化戦略で、急速にシェアを伸ばしている事が分かりますね。新規の保険購入者に限定した場合、市場シェアは27%だと言います。

人工知能を活用した保険加入は、今後のトレンドになりそうですね。

注目3:AI×保険市場は23年に165.4億ドルに拡大?

AIを活用した保険業界のマーケット規模です。

AI×保険市場は年率23%で拡大し、23年には165.4億ドルに成長すると言います。市場が最も大きいのは米国と中国、日本で、その他の欧州地域が続きます。大手保険会社もAIを活用するし、レモネードのような新興企業も増えてきますね。

レモネードがどれだけ市場を確保できるか注目したいです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:レモネード(LMND)の四半期決算は?

- 20年6月に上場した、AI×保険を提供する米国企業である

- AI技術を活用し、低価格で火災保険や損害保険を提供する

- 年間総保険料(IFP)は2.13億ドル、前年比+87%で成長

- 15年に創業したが、保険加入者数は5年で100万人に増える

- ニューヨーク州のシェアは4.2%、若い人に人気を集めている

- 売上高は3桁成長だったが、20年3Qと4Qはマイナスに転落

- 純損失額は1.22億ドル、売上高よりも大きい赤字を抱える

個人的には、レモネードは投資したい銘柄ではありません。

なぜならば、大幅な赤字で利益が出てない上に、売上成長率は鈍化してるからです。20年は3桁を超える成長率だったが、21年前半はマイナス成長に陥っています。21年3Qは3桁成長に戻すも、営業利益率は−79%と悪いです。

保険業界でシェアを伸ばしているが、黒字化する見込みはありません。

なぜならば、大手保険会社もAIを活用するし、他のハイテク企業も保険に参入する可能性があるからです。レモネードが高い成長率を維持できないならば、あえて赤字企業に投資する理由はないですね。

黒字化に成功した後に投資を検討したいです。

AI技術を活用したビジネスは米国で増えています。例えば、シースリーエーアイは、AIを活用してビックデータ解析を行います。しかしながら、問題点は競合が多く、高い売上高成長率でも利益が出ていない事です。黒字化できる企業があれば、積極的に投資したいですね。

コメントを残す