ライドシェア向けにシェアカーを提供するハイレカーは、2桁で売上高が急拡大しています。20年3月に底を付けた株価は、経済回復の期待で11倍にも上昇しています。経済が本格的に回復する21年は、さらに業績と株価は上昇するのでしょうか?

- 「ライドシェア市場の需要増で、売上高は2桁ペースで成長してる…」

- 「コロナからの回復期待で、20年4月に底値から11倍に上昇した…」

- 「営業損失額は膨らみ続け、自己資本比率は−70%まで落ち込む…」

ハイレカーは、車所有者とドライバーを結び付けるプラットフォームを運営する米国企業です。ドライバーは従量課金制で利用でき、60%はライドシェアやデリバリー目的で利用されます。ライドシェアによる需要増で、売上高は毎年2桁で急成長してましたね。

しかしながら、個人的にはハイレカーは投資したい銘柄ではありません。

なぜならば、2桁で売上高は拡大するも、大幅な赤字を計上してるからです。営業損失額は拡大する一方で、20年の営業利益率は−60%でした。黒字化できない理由は、差別化が難しい領域で競合企業も多いからです。

また、20年の自己資本比率は−71%と危険な水準ですね。

経済再開後の2Q売上は前年比+62%だが、期待値より低いです。同期間でリフト(LYFT)前年比+125%、ウーバー(UBER)は+105%に回復していますね。期待より低いことで、決算発表後は−20%も売られています。

- ハイレカーの4半期決算(21年4-6月)は?

- ハイレカーの過去10年間の売上高や営業利益は?

- 本格的に経済回復する21年は、さらに業績が上向く?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ハイレカー(HYRE)の四半期決算は?

ハイレカー(HYRE)の四半期決算を紹介します。

20年4Q決算(2020年12月30日)

- 売上高:700万ドル(前年比+42%)

- 営業利益:—万ドル(—%)

- 純利益:−540万ドル(前年度−490万ドル)

- 1株当たり利益:−0.31ドル(前年度−0.35ドル)

21年1Q決算(21年3月31日)

- 売上高:744万ドル(前年比+28%)

- 営業利益:−720万ドル(−76%)

- 純利益:−720万ドル(−77%)

- 1株当たり利益:—ドル(—ドル)

21年2Q決算(21年6月30日)

- 売上高:906万ドル(前年比+62%)

- 営業利益:−933万ドル(前年度−385万ドル)

- 純利益:−933万ドル(前年度−385万ドル)

- 1株当たり利益:−0.45ドル(前年度−0.22ドル)

2Qの売上高は前年比+62%で906万ドル、営業利益は−933万ドルでした。20年4Qや21年1Qよりも、2Qの売上高は伸びていますね。ただし、営業利益率は−102%と大幅な赤字です。

ハイヤーは、UBERなどのドライバー向けのカーシェアリングです。

そのため、UBERやリフト(LYFT)と同様に、米国の経済再開で期待される銘柄ですね。2Qの売上高は伸びるも、期待よりは小さいですね。ただし、事業自体は好調で新規ドライバーは前年比+44%、レンタル日数は+44%で改善しています。

21年のガイダンスは未定としています。

21年3Q決算(21年9月…)

21年3Q決算は、11月10日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ハイレカー(HYRE)の10年間の損益計算書は?

ハイレカーは18年に5ドルで上場しました。株価は横ばいで推移するが、20年4月から大きく反転します。その後は最高値を更新し続け、21年4月は11ドル前後で推移しています。

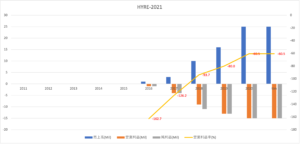

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に拡大しています。20年のコロナでも影響が少ない理由は、ライドシェア向けの貸し出しが落ち込む一方で、フードデリバーの需要が急増したからです。ただし、営業損失額も拡大傾向にあり、営業利益率は−60%です。

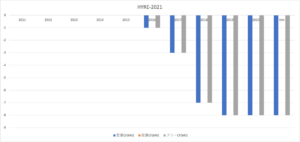

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。売上高は順調に拡大しているが、コロナでBPSは急落しています。自己資本比率は−71%と危険な状態ですね。また、EPSも大幅な赤字で改善傾向にはありません。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字が長く続いています。ハイレカーは持たない経営をしてるため、設備投資が必要ないビジネスです。しかしながら、問題点は営業CFが一向に上向かない事です。

営業CFが改善しない理由は、差別化が難しく競合企業も多いからですね。では、私たちはどのように投資判断すれば良いのでしょうか?

ハイレカー(HYRE)の注目ポイントは?

ハイレカーに投資する上で注目すべきポイントを紹介します。ハイレカーは、従量課金制で車所有所からドライバーに貸し出す会社です。利用目的の多くは配車やデリバリーなので、業績はウーバーやリフトに大きく依存します。

注目1:ドライバーの60%はUberやLyft目的で利用?

参考:HyreCar

ハイレカーのビジネスモデルを表した資料です。

車所有者からドライバーに従量課金制で貸し出すプラットフォームを運営しています。ハイレカーの61%のドライバーが、ライドシェアとデリバリー目的です。なぜならば、ライドシェアに毎月5万人が登録するが、その40%が車を所有してないからです。

ハイレカーは、審査が厳しく保険も完備してるため安心して利用できます。また、車を所有してなくても、従量課金制でいつでも利用できるため利便性も高いです。その結果、移民や貧困層が多い米国で、需要が高いビジネスだと言えますね。

ハイレカーは車所有者とドライバーから手数料と保険料を得ています。車所有者からは平均21%で1日当たり7.5ドル前後、ドライバーからは10%で3.6ドル前後、それから保険料で13ドルです。

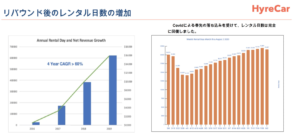

カーシェアリングの企業で重要な指標は、レンタル日数です。

注目2:コロナから2ヶ月でレンタル日数は回復?

ハイレカーによる年間と日別のレンタル日数推移です。

過去4年間の平均成長率は60%と高く、順調にビジネスを拡大しています。また、パンデミック後の3月末に大きく落ち込むも、その後は順調に回復傾向にあります。在宅勤務が増え車を利用しない人が増えた事が、貸し出し日数の増加に繋がったかもしれません。

経済が本格的に再開する21年は、成長が加速する可能性は高いです。バイデン大統領は、21年7月には集団免疫を獲得すると発表しています。

ハイレカーのビジネスは、UberとLyftなどの配車サービスに依存します。

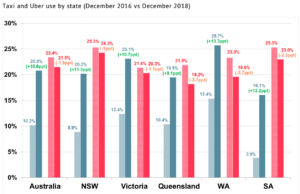

注目3:配車サービス利用者は2年で2倍に増えた?

オーストラリアと米国州で、16年と18年の利用客の割合です。

過去3ヶ月ウーバーを利用した乗客(青色)は、過去2年間で倍近く増えていますね。対して、タクシーを利用した乗客は、3〜5%低下しています。これは、タクシーではなくウーバーを利用する人が増えてる事を示しています。

ウーバー利用者が右肩上がりで増えている状況は、ハイレカーにとって大きなプラス材料です。ただし、カーシェアリングは差別化が難しく、競合が多い点に注意が必要です。競合企業にはHertz、FLEXDRIVE、fair、AVISがあります。

市場が急拡大していても、競合が多ければ儲からないですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ハイレカー(HYRE)の四半期決算は?

- 18年に上場した、配車向けカーシェアを提供する米国企業

- 車所有者とドライバーを結ぶプラットフォームを運営する

- ライドシェアによる需要増で、売上高は毎年2桁で急成長してる

- ドライバーの60%は、ライドシェアとデリバリー目的で利用

- 従量課金制で車所有者から平均21%、ドライバーから10%得る

- 差別化が難しい上に競合が多く、営業損失額は増え続けている

個人的には、ハイレカーは投資したい銘柄ではありません。

なぜならば、2桁で売上高は拡大するも、大幅な赤字を計上してるからです。営業損失額は拡大する一方で、20年の営業利益率は−60%でした。黒字化できない理由は、差別化が難しい領域で競合企業も多いからです。

また、20年の自己資本比率は−71%と危険な水準ですね。

経済再開後の2Q売上は前年比+62%だが、期待値より低いです。同期間でリフト(LYFT)前年比+125%、ウーバー(UBER)は+105%に回復していますね。期待より低いことで、決算発表後は−20%も売られています。

米国の経済回復に賭けるならば、ライドシェアの2番手リフトがお勧めです。なぜならば、最大手のウーバーと違い、米国内だけでサービスを展開してるからです。また、フードデリバリーもないため、経済回復からの恩恵を最も受けます。

コメントを残す