遺伝子検査を提供するクエスト・ダイアグノスティクスは、コロナで最も恩恵を受けた銘柄のひとつです。しかし、利益率が上昇し売上高は前年比+56%だが、株価はそれほど伸びていません。コロナ特需で好調なのに、なぜPERは8倍と割安なのでしょうか?

- 「売上は前年比+56%、営業CFは+61%に増えた…」

- 「コロナ特需で好調だが、株価は緩やかに上昇している….」

- 「PERが10.4倍なのは、コロナ後の業績悪化を見越している…」

クエスト・ダイアグノスティクスは、医療検査サービスを提供する米国企業です。医療診断検査、遺伝子検査、臨床試験を行い、管理システムも提供しています。遺伝子検査はコロナ禍で需要が急増し、売上高は前年比で56%も押し上げられました。

クエスト・ダイアグノスティクスは投資したい銘柄ではありません。

なぜならば、コロナ特需が終わり、業績が低迷し始めているからです。遺伝子検査の需要増で、20年4Qの売上高は前年比+56%、営業CFは+61%と好調でした。また、自社株買いを積極的に行い、長期的な経営戦略も立てています。

しかしながら、コロナが収束し業績は減速し始めています。

21年3Qの売上は前年比−0.4%と弱いです。経済再開が急速に進み、21年後半は遺伝子検査の需要が落ちています。コロナ特需で株価が20倍に高騰したフルジェント(FLGT)も、同様に業績が悪化すると予想できます。

参考:フルジェント(FLGT)の四半期決算|コロナ検査で売上高は46倍

- DGXの4半期決算(21年7-9月)は?

- DGXの過去10年間の売上高や営業利益は?

- コロナ特需が終われば、株価は暴落するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

クエスト・ダイアグノスティクスの四半期決算は?

クエスト・ダイアグノスティクス(DGX)の四半期決算を紹介します。

21年1Q決算(21年3月31日)

- 売上高:27.20億ドル(前年比+49%)

- 営業利益:6.81億ドル(+240%)

- 純利益:4.69億ドル(+373%)

- 1株当たり利益:3.46ドル(+373%)

21年2Q決算(21年6月30日)

- 売上高:25.50億ドル(前年比+39%)

- 営業利益:5.54億ドル(+105%)

- 純利益:6.31億ドル(+241%)

- 1株当たり利益:4.96ドル(+264%)

21年3Q決算(21年9月30日)

- 売上高:27.74億ドル(前年比−0.4%)

- 営業利益:6.52億ドル(−10%)

- 純利益:5.05億ドル(−12%)

- 1株当たり利益:4.02ドル(−3%)

3Qの売上高は前年比−0.4%で27.74億ドル、営業利益は6.52億ドルでした。21年1Qと2Qと比較して、売上と利益は大幅に減速しています。ただし、営業利益率は23%と悪くはありません。

業績が伸びている理由は、コロナ禍で遺伝子検査の需要が増えたからです。

しかしながら、経済再開が急速に進む21年3Qは減速していますね。21年10月時点でPERが8倍と低いのは、いずれはコロナが終息すると投資家が考えているからですね。米国や英国ではワクチン接種が進み、徐々に沈静化しています。

21年通期の売上高は、106億ドル(前年比+12%)です。

21年4Q決算(21年12月…)

21年4Q決算は、22年1月22日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

クエスト・ダイアグノスティクスの損益計算書は?

クエスト・ダイアグノスティクスは1996年に3.7ドルで上場しました。株価は順調に上昇し、常に最高値を更新し続けていますね。20年3月は73ドルまで下落するも、21年11月は145ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高と営業利益は横ばいが続いています。しかし、コロナ禍の20年に売上と利益が加速していますね。21年TTMの営業利益率は23.8%まで上昇しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSとEPSは安定して上昇していますね。自社株買いを行なっているため、BPSもEPSも好調です。自己資本比率も48%と高く、財務は安定しています。

20年に得られた利益で、さらに自社株買いを増やしています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、安定して上昇しています。クエスト・ダイアグノスティクスは設備投資が少ない優良ビジネスですね。20年と21年TTMは、コロナ特需でさらに加速しています。

では、私たちはどのように投資判断すれば良いのでしょうか?

クエスト・ダイアグノスティクスの注目ポイントは?

クエスト・ダイアグノスティクス(DGX)に投資する上で注目すべきポイントを紹介します。同社は、医療検査サービスを提供する米国企業です。遺伝子検査はコロナ禍で需要が急増し、売上高は前年比で22%も押し上げられました。

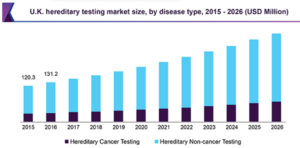

注目1:遺伝子検査は年率6.3%で拡大し89億ドル?

世界の遺伝子検査の市場推移です。

20年の遺伝子検査の市場規模は62億ドルと試算されています。年率6.3%で拡大し26年には89億ドルになると予想されていますね。全ての地域で遺伝子検査の需要は伸びています。

ただし、遺伝子検査市場は競合が多い点は注意すべきです。

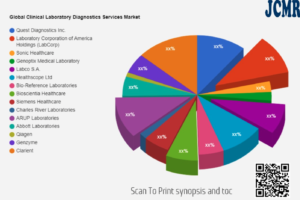

注目2:臨床検査診断サービスのトッププレイヤー?

臨床検査診断サービスの市場シェアです。

細かい数値は公開されてないが、クエスト・ダイアグノスティクスは臨床検査診断サービスの上位企業です。競合企業には、米国のラボラトリー・コーポレーション(LH)などがあります。

クエスト・ダイアグノスティクスとラボラトリーは、独立研究セグメントで2強です。

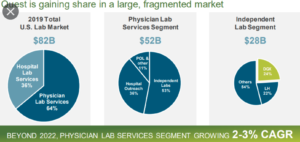

注目3:独立研究ラボで24%の最大シェアを持つ?

独立研究ラボという細分化された市場で、同社は24%のシェアを持ちます。

19年の米国研究所の市場規模は820億ドルです。医師向けの研究サービスが64%を占め、その中で独立研究所が53%を占めます。クエスト・ダイアグノスティクスは、この細分化された市場で24%のシェアを持ちます。

競合であるラボラトリー・コーポレーション(LH)は22%です。

クエスト・ダイアグノスティクスは、米国成人の3人に1人、医師と病院の半分にサービスを提供しています。1日あたり180万件のテストを処理しています。

参考:ラボラトリー(LH)四半期決算|遺伝子検査はコロナで前年比+52%

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:クエスト(DGX)の四半期決算は?

- 96年に上場した、遺伝子検査を提供する米国企業である

- 遺伝子検査や細胞検査を医師に提供、プラットフォームも開発

- コロナ特需で21年1Qの売上高は、前年比+56%で拡大

- 営業CFは61%も増加し、営業利益率は23%に上昇する

- コロナ以前から自社株買い、得た利益でさらに増やしている

- コロナ以前から、BPS、EPS、フリーCFは安定している

クエスト・ダイアグノスティクスは投資したい銘柄ではありません。

なぜならば、コロナ特需が終わり、業績が低迷し始めているからです。遺伝子検査の需要増で、20年4Qの売上高は前年比+56%、営業CFは+61%と好調でした。また、自社株買いを積極的に行い、長期的な経営戦略も立てています。

しかしながら、コロナが収束し業績は減速し始めています。

21年3Qの売上は前年比−0.4%と弱いです。経済再開が急速に進み、21年後半は遺伝子検査の需要が落ちています。コロナ特需で株価が20倍に高騰したフルジェント(FLGT)も、同様に業績が悪化すると予想できます。

遺伝子検査を提供するフルジェント(FLGT)は、コロナで最も恩恵を受けた銘柄です。売上高は前年比46倍に増え、株価は20倍にも高騰しています。ただし、将来の成長率の減速を見越して、21年5月には株価は急落しています。

コメントを残す