ジョンソンエンドジョンソンは、時価総額で世界13位の巨大企業です。ヘルスケア全般に強みを持ち、医療機器は世界1位、製薬開発では世界6位です。営業利益率は25%と高く、常に最高株価を更新し続ける優良銘柄です。

- 「高齢化や現代病で、医薬品開発の需要はますます伸びるはず…」

- 「医療機器で世界1位、製薬開発で世界6位の超安定企業だ…」

- 「時価総額で世界13位なのに、PERは24倍と割安である…」

ジョンソンアンドジョンソンは、1886年に米国で創業したヘルスケア全般の会社です。製薬開発、医療機器、健康に関する日用品を扱います。2020年時点で、時価総額は世界13位の巨大企業です。

個人的には、ジョンソンは投資したい銘柄のひとつです。

なぜならば、売上高や利益は成長し、安定した高配当銘柄だからです。営業利益率は25%を超え、連続増配59%の超優良銘柄ですね。売上高は過去10年で33%も伸びています。さらには、世界的にヘルスケア市場は引き続き拡大しています。

先進国の高齢化社会と後進国の人口増は、共にプラス要因ですね。

ただし、コロナ後の経済再開が進む21年と22年は減速していますね。また、コロナのワクチン需要は低下してる点は注意が必要です。23年10月時点のPER15倍は十分に割安だと言えます。

- ジョンソンの4半期決算(23年6-9月)は?

- ジョンソンの過去10年間の売上高や営業利益は?

- 営業利益率が24%の優良企業だが、投資しない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ジョンソン(JNJ)の四半期決算は?

ジョンソンエンドジョンソンの四半期毎の売上高を紹介します。

23年1Q決算(23年3月30日)

- 売上高:247.46億ドル(前年比+5.6%)

- 営業利益:—億ドル(—%)

- 純利益:−0.68億ドル(−101%)

- 1株当たり利益:2.68ドル(+0.3%)

23年2Q決算(23年6月30日)

- 売上高:255.30億ドル(前年比+6.2%)

- 営業利益:—億ドル(—%)

- 純利益:51.44億ドル(+6.8%)

- 1株当たり利益:2.80ドル(+8.1%)

23年3Q決算(23年9月30日)

- 売上高:213.51億ドル(前年比+6.8%)○

- Innovative Medicine:138.93億ドル(+5.1%)

- Med Tech:74.58億ドル(+10.0%)

- 米国:119.96億ドル(+11.1%)

- 海外:93.55億ドル(+1.6%)

- 営業利益:52.17億ドル(+0.9%)

- 純利益:43.09億ドル(+0%)

- 1株当たり利益:1.69ドル(+4.3%)○

3Qの売上高は+6.8%で213.51億ドル、営業利益は52.17億ドルでした。23年1Qや2Qに続き、3Qの売上も横ばいですね。営業利益率は24.4%と悪くないですね。

コロナ特需も終息に向かい、ワクチン需要は低下しています。しかしながら、コロナ期の医療機器人員不足が緩和され、処置量が再び増加したことで利益は改善しています。

23年通期の売上高は、838億ドル(7.7%)と予想を引き下げています。

• 2023 年第 3 四半期は、売上高が 6.8% 増加して 214 億ドルとなり、営業成長率は 6.4%*、調整後営業成長率は 4.9%* と報告されました。 新型コロナウイルス感染症ワクチンを除く事業成長率 9.0%*

• 1 株当たり利益 (EPS) は 4.3% 増の 1.69 ドル、調整後 EPS は 19.3% 増の 2.66 ドル*

• 同社は、売上高5と調整後EPSの2023年通期見通し中間点を引き上げる予定です。ジョンソン・エンド・ジョンソン (NYSE: JNJ) は本日、2023 年第 3 四半期の決算を発表しました。「ジョンソン・エンド・ジョンソンは第 3 四半期に好調な業績と大幅なパイプラインの進歩を達成し、将来の持続的な成長に向けた強固な基盤を提供しました」とホアキン・ドゥアト会長は述べました。 取締役兼最高経営責任者。 「革新的な医療とメッドテックソリューションに重点を置き、ジョンソン・エンド・ジョンソンは医療分野全体で革新を進めており、明日の医療の画期的な進歩をもたらす準備ができています。」

特に明記されていない限り、以下に含まれる財務結果および収益見通しは、ジョンソン・エンド・ジョンソンの継続事業を反映しています。 当社は、コンシューマーヘルス事業の最終的な分離に関連する非継続事業の一部として、同四半期に約210億ドルの一時的な非現金利益を認識しました。

23年3Q決算(23年12月…)

23年3Q決算は、24年1月18日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ジョンソン(JNJ)10年間の損益計算書は?

ジョンソンエンドジョンソンは1962年に、0.2ドルでNYSEに上場しています。株価は順調に成長を続け、常に最高値を更新する銘柄です。20年3月は111ドルに下落するも、23年10月は156ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、常に業績が安定した優良株だといえます。営業利益率は常に24%を超え、売上高は横ばいを維持しています。ただ、売上高は伸びていない訳ではなく、10年比で33%も伸びています。

典型的な高配当で、かつ成熟銘柄だといえます。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)も横ばいです。17年に大きく利益が減少したのは、医療業界の税制改革などで影響を受けるからです。事業に問題があり下落したわけではありません。

その3:営業CFと投資CFの10年間の推移は?

過去10年間の営業CFもフリーCF(営業CF−投資CF)も順調に推移しています。医療機器や製薬開発は研究開発費を必要とする業種です。しかしながら、それ以上に安定して営業CFを稼いでいますね。超優良企業だといえます。

では、私たち投資家はどのように投資判断すれば良いのでしょうか?

ジョンソン(JNJ)の注目すべきポイントは?

ジョンソンエンドジョンソンに投資する上で注目すべきポイントを紹介します。ジョンソンエンドジョンソンは、ヘルスケア全般に強いバランスが良い会社です。

注目1:医療機器メーカー世界1位で287億ドル?

2013年と古いが、医療機器部門売上高で1位の会社です。

ジョンソンエンドジョンソンの売上高は、287億ドルと圧倒的1位ですね。2位は米国ゼネラルエレクトリックで181億ドル、3位は米国メドトロニックで171億ドルと続きます。

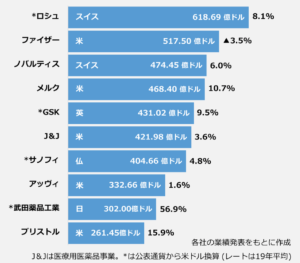

さらに、ジョンソンエンドジョンソンは製薬会社でも、世界6位にランクインしています。医療機器開発、医薬品開発に強みを持つジョンソンエンドジョンソンは守備力が高く、安定を好む投資家に長年愛されている銘柄です。

また、ジョンソンジョンソンは商品開発に強い点も魅力です。グーグルと共同開発で、「神の手を持つ外科医ロボ」も開発しています。インテュイティブ・サージカル社の手術ロボット「ダ・ヴィンチ」を超える性能だと言います。

参考:アルファベットとジョンソンが目指す「神の手を持つ外科医ロボ」

では、ジョンソンジョンソンの事業別の売上高を見てみましょう。

注目2:医薬品事業の売上高が全体の54%を占める?

| (百万ドル) | 19Q3 | 20Q3 | 前年比 | 割合 |

|---|---|---|---|---|

| ヘルスケア日用品 | 3,469 | 3,514 | +1.3% | 16% |

| 医薬品 | 10,877 | 11,418 | +5.0% | 54% |

| 医療デバイス | 6,150 | 6,383 | -3.6% | 30% |

| 合計 | 20,729 | 21,082 | +1.7% | – |

ジョンソンの事業別の売上高と推移です。

ジョンソンの売上高の54%は、医薬品事業が占めています。次に、医療デバイス事業の30%、ヘルスケア日用品の16%と続きます。どの事業も世界レベルの売上高で、バランス良く稼いでいる事が分かりますね。

売上高の前年比を見ると、医薬品事業が+5%と成長しています。20年のコロナ禍では、外出規制で通常の病気の優先度が下がり、医療デバイスの売上高は落ちていますね。

医薬品で好調なのは、抗炎症薬の「ステラーラ」です。19年の医薬品販売高で7位にランクインし、前年比30%増で87億ドルを売り上げています。

では、地域別の売上高はどうでしょうか?

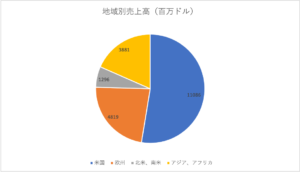

注目3:米国市場の売上高が全体の52%を占める?

| (百万ドル) | 19Q3 | 20Q3 | 前年比 | 割合 |

|---|---|---|---|---|

| 米国 | 10,791 | 11,086 | +2.7% | 52% |

| 欧州 | 4,461 | 4,819 | +8% | 22% |

| 北米、南米 | 1,488 | 1,296 | -12.9% | 6% |

| アジア、アフリカ | 3,989 | 3,881 | -2.7% | 18% |

| 合計 | 20,729 | 21,082 | +1.7% | – |

ジョンソンの地域別の売上高と推移です。

地域別の売上高を見ると、米国市場が最も大きく52%を占めます。次いで、欧州が22%、アジアとアフリカが18%、米国を除く北米と南米が6%です。ジョンソンエンドジョンソンは、欧州地域以外で海外進出が成功しているとは言えないですね。

経済成長が著しく、人口密集地帯であるアジアは伸び代が高いと言えます。特に中国は医療の先進国化が進むため、今後最も伸びる市場になるかもしれません。

前年比を見ると、欧州以外の地域は売上高が伸びていません。20年は世界的な外出規制もあり、病院に通院する患者も減少しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ジョンソン(JNJ)の四半期決算は?

- 1886年に米国で創業したヘルスケア全般の会社である

- 2020年時点で、時価総額で世界13位である

- 医療機器メーカーで世界1位、製薬開発で世界6位である

- 営業利益率は24%と高く、安定した高配当成熟株である

- 過去10年で売上高は33%増、株価は2倍に増えた

- 安定した優良企業だが、成長エンジンとなる事業や製品がない

- 過去10年増配を続けてるが、配当利回りは2.5%と少し低い

- 長期保有に適するが、キャピタルゲインを狙う銘柄ではない

個人的には、ジョンソンは投資したい銘柄のひとつです。

なぜならば、売上高や利益は成長し、安定した高配当銘柄です。営業利益率は25%を超え、連続増配59%の超優良銘柄ですね。売上高は過去10年で33%も伸びています。さらには、世界的にヘルスケア市場は引き続き拡大しています。

先進国の高齢化社会と後進国の人口増は、共にプラス要因ですね。

経済再開が進む21年3Qは前年比+11%、4Qは+10%と好調が続きます。ただ、売上の多くをコロナワクチンに依存してる点は懸念材料です。22年2月時点のPER15倍は十分に割安だと言えます。

ヘルスケア業界は全体的に割安に放置されています。投資するタイミングは、業績相場が終わった後が良いですね。

[…] 参考:ジョンソン(JNJ)四半期決算|22年3Qは+1.9%に減速 […]