軍需製品の海外輸出の規制緩和や中国対立で、軍需関連の株価は順調に上昇してました。しかし、21年1月に民主党政権に移行し、ロッキードの株価は伸び悩み割安水準です。株価が低迷している内に、超優良企業であるロッキード株を保有すべきでしょうか?

- 「トランプ政権で高騰、株価は6年で4倍に増える…」

- 「利回り3%の連続増配銘柄だが、PERは15倍だけ…」

- 「民主党政権に移行し、軍事費用は削減されるかも…」

ロッキードマーチン(LMT)は、世界最大の軍需企業です。軍需向けが売上高の8割を占め、世界最大の民間航空機を開発するボーイングを上回ります。20年に民主党政権に以降し、軍事費予算がどのように動くか注目されます。

個人的には、ロッキードマーチン株は長期で保有したい銘柄のひとつです。

なぜならば、10年連続増配の優良銘柄で、23年19月時点でPERも16倍と割安だからです。ロシア戦争により、同社は再評価を受けていますね。景気動向の影響を受けず、コロナ後も安心して保有できる銘柄です。また、中国との対立は緩和するとは考えられず、長期的には拡大すると思います。

短中期的にも、ロシア情勢悪化で業績は上向きそうです。

21年は軍事企業の多くは、売上がマイナス成長に転じています。ただし、22年3Qはプラスに回復しましたね。それでも、23年も地政学リスクが増大する割には、売上はあまり伸びていません。

優良企業なのは変わらず、長期で保有したい銘柄のひとつですね。また、23年以降の景気後退局面でも安心して保有できる銘柄ですね。

- LMTの4半期決算(23年6-9月)は?

- LMTの過去10年間の売上高や営業利益は?

- 超優良銘柄でも、PER18倍で買われない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ロッキードマーチン(LMT)の四半期決算は?

ロッキードマーチン(LMT)の売上高を紹介します。

23年1Q決算(23年3月30日)

- 売上高:151.26億ドル(前年比+1.0%)

- 営業利益:—億ドル(—%)

- 純利益:16.89億ドル(−2.5%)

- 1株当たり利益:6.43ドル(−0.1%)

23年2Q決算(23年3月30日)

- 売上高:166.93億ドル(前年比+8.0%)

- 営業利益:—億ドル(—%)

- 純利益:16.81億ドル(+444%)

- 1株当たり利益:6.73ドル(+6.4%)

23年3Q決算(23年6月30日)

- 売上高:168.78億ドル(前年比+1.7%)○

- Aeronautics:67.17億ドル(−5.3%)

- Missiles and Fire Control:29.39億ドル(+3.8%)

- Rotary and Mission Systems:41.21億ドル(+8.9%)

- Space:31.01億ドル(+7.5%)

- 営業利益:20.42億ドル(−5.5%)

- 純利益:16.84億ドル(−5.3%)

- 1株当たり利益:6.73ドル(+0.2%)○

3Qの売上高は前年比+1.7%で168.78億ドル、営業利益は−5.5%で20.42億ドルでした。23年2Qと比較して、3Qの売上は減速していますね。営業利益率は12%と過去平均よりは少し低いです。

21年に軍事企業の多くはマイナス成長に転じるも、同社は22年3Qにプラスに転じています。ロシア侵攻の危機により、米国内で軍事需要が再評価されている可能性があります。ただし、地政学リスクが増大している割には、同社の売上は大きく増えていません。

23年通期の売上予想は、665億ドルに引き下げています。

• 純売上高は169億ドル、前年比2%増

• 純利益は17億ドル、または1株当たり6.73ドル

• 営業キャッシュ 29 億ドル、フリー キャッシュ フロー 25 億ドル

• 配当と自社株買いを通じて株主に25億ドルの現金を還元

• 自社株買い権限を60億ドル増額し、権限総額は130億ドルとなる

• 四半期配当を1株当たり3.15ドルに増額

• 2023 年の財務見通しを再確認ロッキード・マーティン・コーポレーション[NYSE:LMT]は本日、2023年第3四半期の純売上高が169億ドル(2022年第3四半期は166億ドル)だったと報告しました。2023年第3四半期の純利益は17億ドル(1株当たり1.8ドルに対して6.73ドル)となりました。 営業キャッシュフローは、2022 年第 3 四半期の 31 億ドルに対し、2023 年第 3 四半期は 29 億ドルでした。フリー キャッシュ フローは、2023 年第 3 四半期の 25 億ドルでした。 、2022年第3四半期の27億ドルと比較して。

「当社の第 3 四半期の業績は全体的に予想以上で、25 億ドルのフリー キャッシュ フローを生み出し、配当と自社株買いを通じて株主にほぼ 100% 還元されました。」 ロッキード・マーティンの会長兼社長兼最高経営責任者(CEO)のジム・タイクレット氏はこう述べた。 「国内外の受注が好調だったため、当社の受注残は引き続き1,560億ドルと堅調です。さらに、当社の21世紀安全保障戦略は、オーストラリア国防軍による革新的な防空・ミサイル統合型防衛プログラムAIR6500の受注など、新たなビジネスの成功をもたらしています。 これは、将来の世界中の全領域共同作戦の青写真として機能します。

今後も当社は、生産業務の能力、効率性、回復力を構築する戦略を追求し続け、高度なデジタル技術を推進してお客様やテクノロジーおよび航空宇宙業界のパートナーとの協力を通じて統合抑止力を強化し、国際的なビジネスと事業を拡大していきます。 。 この戦略は、当社の従来のプラットフォームとシステムの成長を促進することを目的として設計されており、時間の経過とともにデジタルサービス収益が増加し、株主に報いるための当社の動的な資本配分プロセスをサポートすることになります。」

23年4Q決算(23年12月…)

23年4Qは、24年1月18日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ロッキードマーチン(LMT)の損益計算書は?

ロッキードマーチンは1984年に14ドルで上場しました。常に最高値を更新し続ける銘柄で、13年当たりから勢いよく伸びていますね。20年3月は276ドルに急落するも、23年10月は441ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

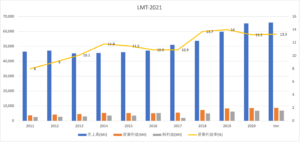

過去10年間の決算書を見ると、売上高も営業利益も安定しています。11年に8%だった営業利益率は、21年には13.3%にも上昇していますね。中国との対立は深まる一方で、軍事費用は長期的には増える事が予想できます。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも順調に上昇していますね。連続増配当銘柄としても知られ、自社株買いにも積極的です。配当利回りは2.7%と高く、10年で18%も株式数は減少してます。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)も、安定していますね。軍事機を開発し設備投資は少なくないが、営業CFが上回るほど巨額です。米防衛省から維持管理費用も得るなど、安定した優良銘柄として知られますね。

では、私たち投資家はどのよう投資判断すれば良いのでしょうか?

ロッキードマーチン(LMT)の注目ポイントは?

ロッキードマーチン(LMT)の注目すべきポイントを紹介します。

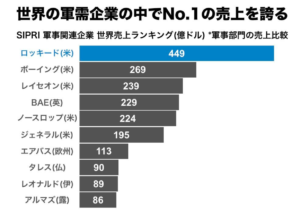

注目1:世界1位の軍需産業で売上高は449億ドル?

17年時点の軍需企業の売上高ランキングです。

軍需企業で世界1位は、米国のロッキードマーチン(LMT)で449億ドルです。次いで、2位はボーイングで269億ドル、3位にレイセオン(RTX)で239億ドル、4位に英国BAEで229億ドル、5位にノースロップ(NOC)と続きます。

ボーイングは世界最大の航空民間機を製造する米国企業ですね。パンデミックにより、航空部門の売上は落ちるも、代わりに軍事部門が好調で売上の5割を占めます。コロナからの回復が期待される銘柄でもあります。

参考:ボーイング(BA)四半期決算|21年1Qは軍用機が好調で黒字化

軍需産業は不況下でも強く、20年と21年も好調です。中国や中東との対立も強まっているため、21年以降も好調は続くと予想されます。

では、売上高はどのように推移しているでしょうか?

注目2:21年4Qの売上成長率+4%に上昇?

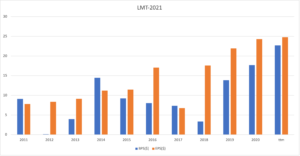

四半期毎の売上高と成長率の推移です。

成長率に浮き沈みはあるも、19年以降は安定して伸びていますね。ただし、21年Q2の前年比+12.4%以降は、成長率は鈍化傾向にあります。21年後半は経済再開が進むも、3Qは−3.3%に減速しています。

ただ、ロシア情勢悪化もあり、4Qには+4%に戻していますね。ロシアの背後には中国もあり、今後も軍事予算の縮小は考えにくいです。

注目3:10年連続の増配銘柄で利回りは3.0%?

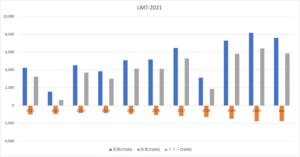

過去10年間の配当金と配当性向です。

ロッキードマーチンは連続増配銘柄としても知られます。配当金は過去10年で3倍に増え、配当性向も40%前後で安定していますね。21年4Q時点の配当利回りは3.0%と高いです。

では、将来的に米国の軍事費はどのように推移するのでしょうか?

注目4:米国軍事費は世界1位で7318億ドルもある?

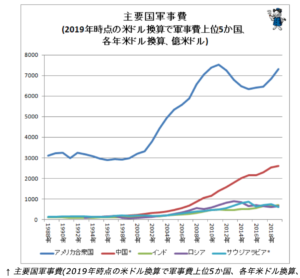

2019年時点の米国を含む上位5カ国の軍事費推移です。

軍事費は米国が7318億ドルと、特出して高いです。08年以降はオバマ民主党政権に変わり、郡司費用は抑えられる傾向にありました。しかし、中国との対立が深まり、トランプ政権に以降したことで上昇しています。

中国、ロシア、中東の情勢を考えると、今後も大きく下がる事は考えにくいです。また、GDP比で見た場合に、米国の軍事費は今の水準でも高いわけではないです。

注目5:軍事費の対GDP比は世界3位で3.41%?

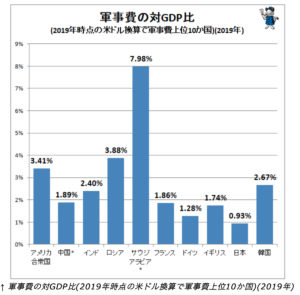

軍事費の国別対GDP比です。

米国の対GDP比は、他国と比較して高いわけではありません。最もGDP比が大きいのは、サウジアラビアで7.98%です。次いで、ロシアが3.88%、米国が3.41%、韓国が2.67%と続きます。中国は1.89%、日本は0.93%と少ないです。

アメリカと中国の軍事費は、共に上昇する余地が高いと言えます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ローキードマーチン(LMT)の四半期決算は?

- 1912年創業のロッキード社と、61年創業マーティン社が合弁

- 世界1位の軍需企業で、軍用機やミサイルを製造している

- 軍事企業は新規参入ができず、上位企業は圧倒的な専門性を持つ

- 世界一の軍需産業で、ボーイング社を圧倒する技術力がある

- 売上高は年率8%で拡大、営業利益率は13%で常に安定している

- 自己資本利益率は195%と高く、米国上位17社に入る

個人的には、ロッキードマーチン株は長期で保有したい銘柄のひとつです。

なぜならば、10年連続増配の優良銘柄で、22年2月時点でPERも14倍と割安だからです。ロシア危機による株価上昇で、4月は18倍に上昇していますね。景気動向の影響を受けず、コロナ後も安心して保有できる銘柄ですね。中国との対立は緩和するとは考えられず、長期的には拡大すると思います。

短中期的にも、ロシア情勢悪化で業績は上向きそうです。

ただし、21年4Qは+4.0%に急回復するも、22年1Qは再び−8%に減速しています。20年の大規模な財政出動により、軍事予算を増やす余裕がないのかもしれません

優良企業なのは変わらず、長期で保有したい銘柄のひとつですね。

軍需企業2番手は、20年に合弁したレイセオンテクノロジーズ社です。レイセオンは軍需だけではなく、民間向けに航空エンジンなども開発しています。

とてもわかりやすくおもしろかったです(*^-^*)

LMTの宇宙事業の解説などもお願いしたいです(゚∀゚)