バイデン政権が誕生し、21年はクリーンエネルギーのブームになりそうです。環境銘柄の先駆者はテスラで、20年3月から株価は1年で10倍にも急騰しています。23年10月時点での予想PER74倍は割高なのでしょうか?

- 「環境銘柄の先駆者で、1年で株価が10倍に高騰した…」

- 「21年10月でPER456倍だが、成長率はまだ高い…」

- 「EUでガソリン車が廃止など、EV車には追い風が吹く…」

テスラは、電気自動車を製造する米国メーカーです。地域別売上高は米国が5割、中国が2割、その他が3割を占めます。21年の中国のEV市場は好調で、販売台数は前年比3.7倍で短期的には米国に匹敵する規模まで伸びています。

個人的には、テスラは投資したい銘柄ではありません。

なぜならば、売上は順調に拡大するも、PERが割高で期待値が高いからです。22年4月時点でPERは199倍まで低下するも、依然として高いです。ただし、23年4月の予想PERは47倍と、以前ほどは割高ではないですね。

23年は値下げにより、営業利益率は11%に低下しています。

長期的には、懸念材料の方が大きいです。急拡大している中国市場では、ニオやシャオペンなどの新興企業が勢いよく伸びています。また、欧州や米国では、大手自動車メーカーもEVの開発に着手しています。EVは差別化が難しく、最終的にはブランド力に依存します。

23年7月時点ではもう割高でないが、競争激化を考えると欲しい銘柄ではありません。実際に、中国と欧州のシェアは伸び悩み始めています。

- テスラの4半期決算(23年7-9月)は?

- テスラの過去10年間の売上高や営業利益は?

- 23年4月時点のPER47倍は、割高なのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

テスラ(TSLA)の四半期決算は?

テスラ(TSLA)の四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:233.29億ドル(前年比+24%)✖️

- Automotive:199.63億ドル(+18%)

- Energy generation:15.29億ドル(+148%)

- Services and other:18.37億ドル(+44%)

- 営業利益:26.64億ドル(−26%)

- 純利益:25.13億ドル(−24%)

- 一株利益:0.73ドル(−23%)×

23年2Q決算(23年6月30日)

- 売上高:249.27億ドル(前年比+47%)○

- Automotive:212.68億ドル(+46%)

- Energy generation:15.09億ドル(+74%)

- Services and other:21.50億ドル(+47%)

- 営業利益:23.99億ドル(−3%)

- 純利益:27.03億ドル(+20%)

- 一株利益:0.78ドル(+20%)○

23年3Q決算(23年9月30日)

- 売上高:233.50億ドル(前年比+9%)✖️

- Automotive:196.25億ドル(+5%)

- Energy generation:15.59億ドル(+40%)

- Services and other:21.66億ドル(+32%)

- 営業利益:17.64億ドル(−52%)

- 純利益:18.53億ドル(−44%)

- 一株利益:0.53ドル(−44%)✖️

3Qの売上高は前年比+9%で233.50億ドル、営業利益は−52%で17.64億ドルでした。23年1Qや22Qと比較して、3Qの売上は減速しています。営業利益率は7.5%まで低下しています。

工場の設備が進んでいないこともあり、3Qの売上は急減速しています。

自動車生産台数は43.04万台(前年比+18%)、納車数は43.50万台(+27%)と減速しています。テキサス州のオースティン工場にて、モデルYに続きサイバートラックも生産する予定ですね。また、上海での新しい工場も計画しています。需要減少を補うために、テスラ車の値下げもあります。

当社の主な目標は、2023 年第 3 四半期も変わりません。それは、車両あたりのコストを削減し、配送量を最大化しながらフリー キャッシュ フローを創出し、AI やその他の成長プロジェクトに継続的に投資することです。

第 3 四半期には、車両 1 台あたりの販売原価4が約 37,500 ドルまで減少しました。 新しい工場での生産コストは既存の工場よりも高いままでしたが、さらなる単価削減を可能にするために、第 3 四半期に必要なアップグレードを実施しました。 私たちは、業界のリーダーはコストリーダーである必要があると信じ続けています。

高金利環境下においては、プラスのフリーキャッシュフローを維持しながら、将来の成長に向けた研究開発や設備投資への投資に注力することが正しいアプローチであると当社は考えています。 年初から現在まで、当社のフリー キャッシュ フローは 23 億ドルに達しましたが、当社の現金および、投資ポジションは引き続き改善しています。増大するデータセットと Optimus ロボット プロジェクトに対応するために、AI トレーニング コンピューティングのサイズを 2 倍以上に拡大しました。 当社の人型ロボットは現在、ハードコードされたソフトウェアではなく AI を通じて単純なタスクの訓練を受けており、そのハードウェアはさらにアップグレードされています。

最後に、第 3 四半期の総利益は 5 億ドルを超え、当社のエネルギー生成および貯蔵事業とサービスおよびその他の事業は当社の収益性に大きく貢献しています。

Artificial Intelligence Software and Hardware

現実世界でタスクを安全に実行するソフトウェアは、AI 開発の取り組みの主な焦点です。 当社は AI 開発のペースを加速するために世界最大のスーパーコンピューターの 1 つに委託し、第 2 四半期と比較して計算能力が 2 倍以上になりました。 当社の大規模な車両設置ベースは、FSD Capability 200 機能の開発に使用される匿名化されたビデオやその他のデータを生成し続けています。

Vehicle and Other Software

米国とカナダの Hertz 経由のすべての Tesla レンタルでは、Tesla アプリへのアクセスが可能になり、レンタル者は電話のキーを介してキーレスの施錠/解錠を使用したり、キャビンをリモートで事前調整したり、充電状況を追跡したりできるようになります。 すでに Tesla プロファイルをお持ちのお客様は、設定や好みがシームレスに適用され、レンタカーを自分のもののように感じることができます。 アプリ内サービスのエクスペリエンスも再設計され、顧客がサービスのスケジュールを設定し、貸出機にアクセスし、サービスの進行状況を追跡し、支払いを行い、ドロップオフ/ピックアップを管理できるようになりました。 見込み顧客も同様に、デモ車両をスケジュールし、探し、試乗することができます。

Battery, Powertrain & Manufacturing

マクロ経済の逆風にもかかわらず、第 3 四半期に計画されていた工場の閉鎖と新工場の建設が進行中であるにもかかわらず、当社の平均車両コストは約 37,500 ドルであり、当社はさらなるコスト削減に引き続き取り組んでいます。 非常に重い車両の場合、高電圧パワートレイン アーキテクチャは顕著なコスト削減をもたらします。そのため、Cybertruck は 800 ボルト アーキテクチャを採用します。

23年4Q決算(22年12月…)

23年4Q決算は、24年1月19日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

テスラ(TSLA)の10年間の損益計算書は?

テスラは2010年に3.9ドルで上場しています。株価は19年後半から大きく上昇し、21年1月に最高値850ドルを付けていますね。23年10月は233ドル前後で推移しています。

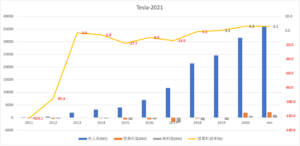

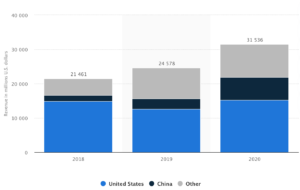

その1:売上高と営業利益の10年間の推移は?

過去10年の決算書を見ると、売上は順調に拡大しています。21年の売上高は359億ドルで、過去10年で176倍です。しかし、利益は伸びておらず、21年の営業利益率は6.1%と低いですね。

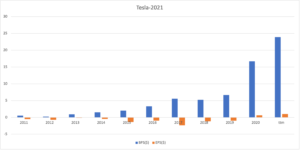

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。20年にBPSは大きく上昇し、EPSは20年に黒字化していますね。BPSが大きく上昇した要因は、BTC価格が急騰したからですね。

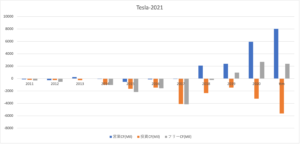

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF (営業CF−投資CF)は、順調に拡大しています。投資CFが拡大しているが、営業CFも18年から大きく上昇しています。投資CFが拡大してるのは、ベルリン、テキサスにギガファクトリーを建設してるからです。

では、私たち投資家はどのような点に注目すれば良いのでしょうか?

テスラ(TSLA)の注目すべきポイントは?

テスラに投資するか決める上では、何に注目して判断すれば良いのでしょうか。

注目1:北米が売上比率の5割、中国が2割を占める?

テスラの地域別の売上高の推移です。

20年の売上比率が最も大きい地域は、北米で5割を占めます。次いで、中国が2割、その他の地域が3割と続きますね。ただ、テスラは地域別の販売台数を公表していません。調査会社によると、21年1Qの中国の販売台数は3.7倍で、米国とほぼ並んだと言います。

急拡大してる中国市場では、テスラ以外にもEVメーカーが乱立しています。

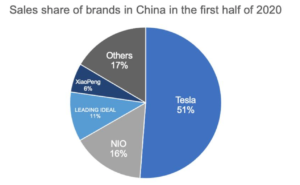

注目2:中国国内でテスラは売上比率51%を占める?

20年1Q時点の中国のEVメーカーの市場シェアです。

中国で最も売れているEVメーカーは、テスラで51%を占めています。しかし、中国企業の勢いも強く、ニオ(NIO)が16%、LEADING IDEALが11%、XioaPengが6%と追随していますね。

21年3月のニオの売上高は、前年比+481%で拡大しています。

参考:ニオの四半期決算|20年3Qは前年比+146%でも割高な理由は?

では、世界的にEVはどれくらい売れているのでしょうか?

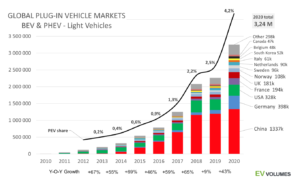

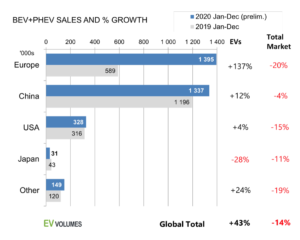

注目3:欧州EV市場が前年比+137%で中国を抜く?

参考:Global Plug-in Vehicle Sales Reached over 3,2 Million in 2020

EV車の地域別の売上高の推移です。

19年時点のEV比率は2.5%、中国がEV市場の牽引役でした。しかし、20年は欧州が中国市場を越えて急成長しています。欧州はEU国境炭素税を導入し、26年までにガソリン車を禁止するとしています(参考:EU国境炭素税)。

欧州がEV車にこだわる理由は、ガソリン車の競争で米国と日本に負けたからですね。15年にフォルクスワーゲン社の排出ガス問題があり、欧州はEV車に方向転換しています。

20年の欧州の販売台数は、前年比+137%で中国を超えました。

では、国別ではどれだけEVは普及しているのでしょうか?

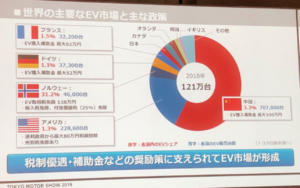

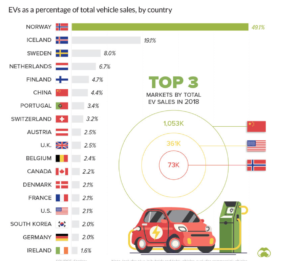

注目4:ノルウェーの販売台数のEV比率は49%?

18年時点の国別の販売台数におけるEV比率です。

EVが最も普及してるのは、ノルウェーで販売台数の49%をEVが占めます。次いで、アイスランドが19%、スェーデンが8%と北欧勢が続きます。世界最大のEV市場である中国の比率は4.4%、米国は2.1%しかないですね。

ただし、中国の販売台数は105万台、米国が36万台、ノルウェーが7.3万台です。EVが普及してる国に共通してるのは、政府からの手厚い補助金があることです。中国は21年もEVの補助金を延長しています。

補助金なしで成長できるほど、EVは競争力が高い訳ではないですね。ただし、世界的には欧州や中国を中心に、今後もEV車は増えていく事が予想できますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:テスラ(TSLA)の四半期決算は?

- 売上高が2桁成長を続けるも、黒字化したのは2019年

- テスラは、世界販売台数でトップ10位に入らない

- 販売台数の規模は、VWやトヨタの17分の1しかない

- EV市場に絞ると、テスラの販売台数は世界1位になる

- EV市場では、2020年時点でテスラの競合社はいない

- EV市場が大きい国は、補助金や税優遇制度で守られている

- 営業利益率が5%未満で、アップルと比較して優位性は低い

個人的には、テスラは投資したい銘柄ではありません。

なぜならば、売上は順調に拡大するも、PERが割高で期待値が高いからです。22年4月時点でPERは199倍まで低下するも、依然として高いです。ただ、利益率は好調で予想PERは96倍と順調に低下しています。

短期的には、まだまだ業績好調は続きそうですね。22年1Qは前年比+81%に再加速し、営業利益率も19%と自動車業界では特出して高い数値です。

ただ、長期的に見ると懸念材料もあります。急拡大している中国市場では、ニオやシャオペンなどの新興企業が勢いよく伸びています。また、欧州や米国では、大手自動車メーカーもEVの開発に着手しています。

EVは差別化が難しく、最終的にはブランド力に依存します。個人的には、すでに期待値が高い銘柄には投資したくはありません。株価上昇余地はまだまだ高いが、予想PERが96倍は気持ちよく購入できる価格ではないです。

業績に期待はしているが、引き続き買いではありません。

テスラは急拡大する中国市場で販売高を増やしています。そのため、テスラの最大のライバルは、前年比+481%で急拡大するニオです。大手自動車メーカーが、本格的にEV市場に参入するのはまだ先になりそうです。

[…] 参考:テスラ(TSLA)の四半期決算|21年4Q+65%に加速 […]