中古車販売のECサイトを運営するブルームは、コロナで最も恩恵を受けた銘柄のひとつです。米国の中古車市況は好調だが、23年2Qの売上は前年比−52%、3Qは−30%に減速しています。

- 「コロナでEC売上が加速、前年比+136%で増えた…」

- 「ECはコロナで追い風、実店舗は経済再開で恩恵を受ける…」

- 「EC銘柄なのに株価は伸びず、今なら割安に購入できる…」

ブルームは、中古車をメインで販売するECサイトを運営する米国企業です。販売店など実店舗を経由せず、オンラインだけで完結できる利点があります。ただし、小会社が実店舗を経営しているため、EC以外の売上高も決算に計上されています。

個人的には、ブルームは投資したい銘柄ではありません。

なぜならば、営業利益と営業CFが大幅な赤字で、利益が出ないビジネスモデルだからです。大手自動車会社と提携してないブルームは、中古車の在庫不足や価格上昇というデメリットを受けます。また、実店舗も運営するブルームは、競合のカーバナよりも成長率が低いです。

売上高は好調だが、21年の営業利益率は−11%と赤字です。また、21年後半も米国の中古車市況は好調だったが、22年後半は急速に冷え込んでいます。

- ブルームの4半期決算(23年7-9月)は?

- ブルームの過去10年間の売上高や営業利益は?

- 21年の米国の経済再開後も、EC売上高は成長できるか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ブルーム(VRM)の四半期決算は?

ブルーム(VRM)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:1.96億ドル(前年比−78%)

- 営業利益:—億ドル(—%)

- 純利益:−0.75億ドル(+75%)

- 1株当たり利益:−0.58ドル(+19%)

23年2Q決算(23年6月30日)

- 売上高:2.25億ドル(前年比−52%)

- Ecommerce:1.38億ドル(−57%)

- Wholesale:0.30億ドル(−62%)

- Retail Financing:0.42億ドル(+31%)

- Other:0.14億ドル(−63%)

- 営業利益(EBITDA):−0.56億ドル(前年度−0.87億ドル)

- 純利益:−0.66億ドル(前年度−1.15億ドル)

- 1株当たり利益:—ドル(—%)

23年3Q決算(23年9月30日)

- 売上高:2.35億ドル(前年比−30%)

- Ecommerce:1.49億ドル(−33%)

- Wholesale:0.30億ドル(−35%)

- Retail Financing:0.40億ドル(+0.4%)

- Other:0.14億ドル(−48%)

- 営業利益(EBITDA):−0.64億ドル(前年度−0.35億ドル)

- 純利益:−0.82億ドル(前年度−0.51億ドル)

- 1株当たり利益:—ドル(—%)

3Qの売上高は前年比−30%で2.35億ドル、営業利益は−0.64億ドルでした。23年1Qや2Qに続き、3Qの売上も減速しています。営業利益率は、−27.3%と悪いです。

ブルームはコロナの恩恵と損害の両方を受けています。

半導体不足やサプライチェーン混乱により、世界中で新車価格は高騰していますね。そのため、米国内の中古車の価格は右肩上がりで上昇していました。

ただし、22年後半以降は急速に売上が減速していますね。

Vroom のトム・ショート最高経営責任者(CEO)は次のように述べています。「2023 年の第 3 四半期も、当社の長期ロードマップに沿って、当社は 3 つの主要目標と 4 つの戦略的イニシアチブを引き続き前進させました。 当社の e コマース部門の成長率は前四半期比 2 倍の 11% となり、同時に GPPU も引き続き向上し、販管費が削減されました。 eコマースGPPUは、四半期内に販売された未使用車両の構成の改善の恩恵を受け、2023年第2四半期の2,954ドルから2023年第3四半期には3,144ドルに増加しました。 2023 年の第 3 四半期に販売されたユニットの 34% は、古いユニット、または 180 日以上保有されていたユニットでした。 調整後EBITDAは前四半期比で減少しました。これは、延滞と実現純損失の増加によるUACCの融資ポートフォリオのパフォーマンスへの逆風によって引き起こされましたが、ユニットエコノミクスの改善によって部分的に相殺されました。 私たちはタイトル設定と登録、価格設定、マーケティング、販売、再調整、物流にわたるプロセスの改善を推進し続けます。」

Vroom の最高財務責任者、Bob Krakowiak 氏は次のようにコメントしています。「1) マーケティング、2) 物流、3) タイトル付け、登録とサポート、4) 固定費の全体にわたる単位あたりのコストを削減することに成功しました。 当社は、期限切れの在庫を売却したことでバランスシートに滞留していた現金4,800万ドルを回収することでバランスシートをさらに強化し、現金および現金同等物約2億900万ドルで四半期を終えました。 当社はコスト削減、バランスシート強化、流動性向上の機会を追求し続け、株式または負債による資金調達を通じて追加資本を求めるつもりです。」

23年4Q決算(23年12月…)

23年4Q決算は、24年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ブルーム(VRM)の10年間の損益計算書は?

ブルームは20年6月に43ドルで上場しました。株価は横ばいか下落で伸び悩み、23年11月は0.84ドル前後で推移しています。

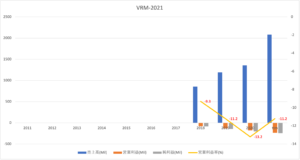

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、中古車市況が上向いたことで21年に売上は拡大しています。しかし、売上は増えるも利益は改善できていないですね。21年の営業利益率は−11%と低いです。

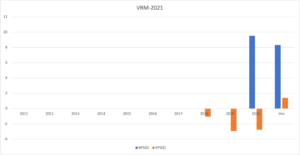

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。EPSは21年に黒字化に成功しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、毎年赤字幅拡大しています。売上は順調に拡大しているが、営業CFもマイナスですね。中古車の仕入れやマーケティング費用がネックになっているかもしれません。

では、私たちはどのように投資判断すれば良いのでしょうか?

ブルーム(VRM)の注目すべきポイントは?

ブルーム(VRM)に投資する上で注目すべきポイントを紹介します。ブルームは新車と中古車を販売するECサイトを運営する企業です。販売店など実店舗を経由せず、全てオンラインだけで完結できる事で注目を集めています。

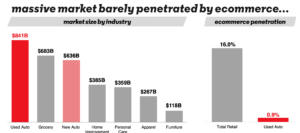

注目1:中古車業界に占めるEC比率は0.9%だけ?

ブルームによる米国の中古車市場とEC売上高のシェアです。

米国で中古車市場は8410億ドルを超えるほど大きな市場です。食品販売が6830億ドル、新車販売が636億ドルと、他の業界と比較してもかなり大きいですよね。しかしながら、EC売上高に占める割合は0.9%だけです。

そのため、中古車のEC販売市場は伸び代が高い分野だと言えます。ブルームが主張する通り、米国の中古車市場は寡占企業がいない特殊な業界です。

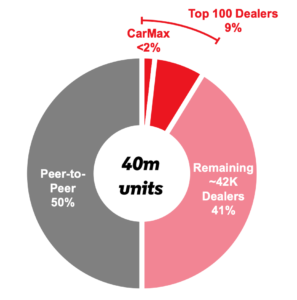

注目2:業界最大手のCarMaxの市場シェアは2%だけ?

ブルームによる米国の中古車市場の市場シェアです。

ブルームによると、上位100社の販売店でも市場シェアは9%だけだと言います。対して、41%が上位100社以外の販売店が占め、残りの50%は個人による受け渡しです。

業界最大手のCarMaxでも2%のシェアだけです。中古車EC販売の競合であるカーバナ(CVNA)のシェアは0.5%、ブルームは0.1%にも満たない規模です。

では、米国の中古車市場はどれくらい成長しているのでしょうか?

注目3:中古車市場は年率7.1%で1531億ドルに拡大?

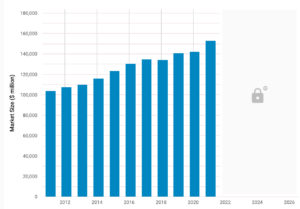

米国の中古車販売店の市場規模推移です。

21年の中古車販売店の市場規模は1531億ドルと推計されています。21年までは年率7.1%で拡大し、27年にはさらに成長すると言います。そのため、新興企業の多くが中古車市場を狙っていますね。ECは世界的なトレンドなので、中古車市場にも波及する可能性はあります。

しかしながら、個人的にはブルームは投資したい銘柄ではありません。なぜならば、競合企業であるカーバナの方が力強く成長しているからです。

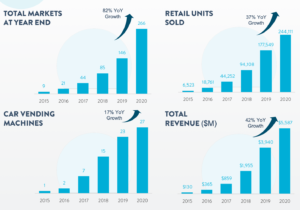

注目4:競合カーバナの売上高は年率42%で拡大?

2015年からのカーバナの業績をまとめた資料です。

カーバナは平均して年率42%で売上高が拡大しています。また、販売台数は年率37%で24万台に増え、自動販売機は年率17%で27箇所に増えています。コロナ禍でもペースは落ちず、順調に売上高と販売台数を増やしています。

カーバナの方が業績良いのは、ブルームと違い実店舗がないからです。ブルームの決算書を見ると、子会社テキサスダイレクトオートの業績が悪化しています。

参考:カーバナ(CVNA)の四半期決算|中古車ECサイトで株価は10倍

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ブルーム(VRM)の四半期決算は?

- 20年6月に上場した、中古車ECを運営する米国企業

- 購入者はオンラインだけで完結でき、返品もできる

- EC経由の販売だけでなく、小会社は実店舗も経営している

- 20年4Q売上高は前年比+14%、EC事業は+43%

- 売上高は伸びているが、営業利益率は−13%に拡大した

- 米国の中古車市場は9千億ドルだが、寡占化企業がいない

- 大手CARMAXのシェアは2%、ブルームは0.1%だけ

個人的には、ブルームは投資したい銘柄ではありません。

なぜならば、営業利益と営業CFが大幅な赤字で、利益が出ないビジネスモデルだからです。大手自動車会社と提携してないブルームは、中古車の在庫不足や価格上昇というデメリットを受けます。また、実店舗も運営するブルームは、競合のカーバナよりも成長率が低いです。

売上高は好調だが、21年の営業利益率は−11%と赤字です。21年後半も米国の中古車市況は好調だが、積極的に投資したい銘柄ではないですね。

ECに特化しているカーバナの株価は、20年3月から10倍に高騰しています。

コメントを残す