中古車を販売するカーマックスは、経済再開後の経済動向を見る上で重要な指標ですね。22年1Qの売上前年比は、過去最高で+138%でした。2Qは前年比+47%で落ち込むも、3Qは+64%と引き続き強いです。

- 「コロナは追い風で、株価は20年から3倍にも高騰…」

- 「コロナ特需がある上に、経済活動再開でも恩恵を受ける…」

- 「中古車市場は寡占化されず、まだまだ伸び代が大きい…」

カーマックスは、中古車を販売するディラー企業です。中古車の小売販売が売上高の85%、卸売販売が12%、残りは修理などのサービスを行います。寡占化されてない中古車市場で、業界最大手の2%のシェアを持ちます。

個人的には、カーマックスは投資したい銘柄ではないです。

なぜならば、粗利益率が13%と小さく、儲からないビジネスだからです。21年は中古車市況が好調で売上成長率は3桁で伸びるも、営業利益率は2.6%と小さいです。販売価格や販売量が増えても、収益性は改善しないですね。

ただ、中古業界は寡占化されておらず、ポテンシャルが大きい市場ですね。

また、保有したい銘柄ではないが、コロナ後の経済動向を見る指標にもなります。21年は世界的な供給問題や半導体不足で新車が生産できていません。中古車市況の動向を見ることで、サプライチェーンの進捗状況を観測できます。

PERは18倍と割安だが、欲しい銘柄ではありません。

- カーマックスの4半期決算(21年8-11月)は?

- カーマックスの過去10年間の売上高や営業利益は?

- 業界最大手2%のシェアだが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

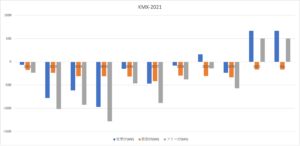

カーマックス(KMX)の四半期決算は?

カーマックス(KMX)の四半期決算を紹介します。

22年1Q決算(21年5月30日)

- 売上高:76.97億ドル(前年比+138%)

- Used vehicle sales:61.57億ドル(+121%)

- Wholesale vehicle sales:13.74億ドル(+300%)

- Other:1.65億ドル(+66%)

- 営業利益:5.67億ドル(141倍)

- 純利益:4.36億ドル(109倍)

- 1株当たり利益:2.63ドル(87倍)

22年2Q決算(21年8月30日)

- 売上高:83.12億ドル(前年比+47%)

- 営業利益:3.96億ドル(−3%)

- 純利益:2.85億ドル(−3%)

- 1株当たり利益:1.72ドル(−3%)

22年3Q決算(21年11月30日)

- 売上高:85.27億ドル(前年比+64%)

- Used vehicle sales:64.35億ドル(+52%)

- Wholesale vehicle sales:19.23億ドル(+132%)

- Other:1.06億ドル(+5%)

- 営業利益:3.56億ドル(+14%)

- 純利益:2.69億ドル(+14%)

- 1株当たり利益:1.63ドル(+14%)

3Qの売上高は前年比+64%で85.27億ドル、営業利益は+14%で3.56億ドルでした。22年2Qと比較すると、売上は引き続き好調です。営業利益率は4.1%と上昇しているが、高くはありません。

米国の中古車市況は、21年後半も引き続き好調です。

その理由は、世界的な供給問題や半導体不足の影響を受けているからです。新車の生産量が少ないことで、中古車の販売量と販売単価が大幅に上昇していますね。小売販売単価は1台あたり30%、卸売販売単価は58%も上昇しています。

業績は好調で90万株(1.15億ドル)の自社株買いを発表しています。

中古車と卸売りの合計販売台数は415,054台で、前年度の第3四半期から29.3%増加しました。オンライン小売売上高(1)は、昨年の第3四半期の5%に対して、小売売上高の9%を占めました。小売および卸売の販売台数を含むオンライン取引(2)からの収益は、昨年の第3四半期の純収益の20%に対して、25億ドル、つまり純収益の約30%でした。

小売用中古車の総販売台数は16.9%増の227,424台で、同等の店舗用中古車販売台数は前年の第3四半期から15.8%増加しました。既存店売上高の伸びには、堅実な実行、オンラインサービスに対する需要の高まり、在庫と人員の増加、消費者からの直接の車両調達の継続的な成功など、いくつかの要因が貢献したと考えています。小売中古車の総売上高は、平均小売販売価格の上昇により、前年の第3四半期と比較して52.9%増加しました。これは、販売された小売中古車の増加に伴い、1台あたり約6,600ドル(30.8%)上昇しました。平均小売販売価格の上昇は、主に卸売業界の強い評価に起因する車両取得コストの上昇を反映しています。

卸売車両の総販売台数は、前年の第3四半期と比較して48.5%増加して187,630台になりました。卸売売上高は、当社のオンライン評価サービスに関連する評価量の大幅な増加と、記録的な第3四半期の購入率の恩恵を受けました。卸売売上高の合計は、卸売販売台数の増加に伴い、1台あたりの平均卸売販売価格が3,600ドル(58.4%)以上上昇したことにより、前年の第3四半期と比較して132.1%増加しました。

その他の売上高および収益は、2021年度第3四半期と比較して15.7%増加し、2,310万ドルの増加となりました。この増加は主に、今年度初めのエドモンズの統合、および再交渉された手数料契約とより低いTier3オリジネーションからの好意による純第三者金融手数料の改善によるものでした。この増加は、昨年の第3四半期以降の残りの新車フランチャイズの売却の影響により部分的に相殺されました。

22年4Q決算(21年2月…)

21年4Q決算は、3月23日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

カーマックス(KMX)の損益計算書は?

カーマックスは97年に10ドルで上場しました。株価は緩やかに上昇を続け、常に最高値を更新し続ける銘柄です。20年3月はコロナで44ドルに急落するも、21年12月は127ドル前後で推移しています。

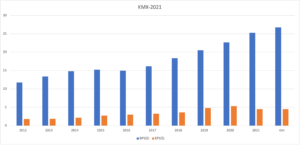

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は緩やかに上昇しています。営業利益率は2-4%と小さいながらも、安定して推移しています。コロナ禍で利益率が向上し、20年2Qは一時的に7.2%まで向上しています。

カーマックスはオンライン経由での販売にも力を入れています。経済が本格的に再開する21年の利益率に注目したいですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。売上高の上昇に伴いBPSは順調に増えていますね。また、EPSも安定して推移しています。他の中古車を扱う販売メーカーと違い、業界最大手のカーマックスは利益をあげています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、21年に黒字化に成功しています。中古車販売の多くは、利益率が低く営業CFは赤字ですね。コロナ禍で黒字化に成功できたのは、大きなニュースですね。21年も継続して黒字を維持できるかに注目したいです。

では、私たちはどのように投資判断すれば良いのでしょうか?

カーマックス(KMX)の注目すべきポイントは?

カーマックス(KMX)に投資する上で注目すべきポイントを紹介します。カーマックスは、中古車の小売販売が売上高の85%、卸売販売が12%、残りは修理などのサービスを行います。寡占化されてない中古車市場で、業界最大手の2%のシェアを持ちます。

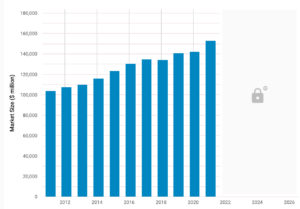

注目1:中古車市場は年率7.1%で1531億ドルに拡大?

米国の中古車販売店の市場規模推移です。

21年の中古車販売店の市場規模は1531億ドルと推計されています。21年までは年率7.1%で拡大し、27年にはさらに成長すると言います。そのため、新興企業の多くが中古車市場を狙っていますね。

近年は、EC販売に特化した新興企業も増えています。例えば、中古車の自動販売機で注目を集めるカーバナ(CVNA)や、ECだけで販売するブルーム(VRM)です。

参考:カーバナ(CVNA)の四半期決算|中古車ECサイトで株価は10倍

しかし、中古車の市場シェアではカーマックスが強いです。

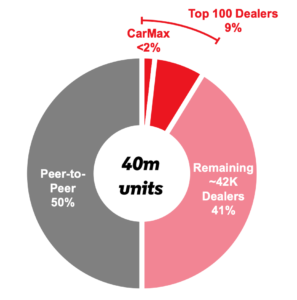

注目2:業界最大手のCarMaxの市場シェアは2%だけ?

ブルームによる米国の中古車市場の市場シェアです。

ブルームによると、上位100社の販売店でも市場シェアは9%だけだと言います。対して、41%が上位100社以外の販売店が占め、残りの50%は個人による受け渡しです。業界最大手のカーマックスでもシェアは2%だけです。

新興競合であるカーバナ(CVNA)は0.5%、ブルームは0.1%だけです。利益率が低い中古車市場だが、上位企業にはまだまだ成長余力があると言えますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:カーマックス(KMX)の四半期決算は?

- 97年に上場した、中古車を販売する米国ディーラー企業

- 小売販売が売上高の85%、卸売販売が12%を占める

- 業界最大手でもシェアは2%だけ、寡占化されていない

- 営業利益率は2-4%だが、売上と利益は安定して推移

- コロナは追い風で、21年2Qの営業利益率は7%に改善

- 21年の経済再開でも、業績が加速する可能性が高い

個人的には、カーマックスは投資したい銘柄ではないです。

なぜならば、粗利益率が13%と小さく、儲からないビジネスだからです。21年は中古車市況が好調で売上成長率は3桁で伸びるも、営業利益率は2.6%と小さいです。販売価格や販売量が増えても、収益性は改善しないですね。

ただ、中古業界は寡占化されておらず、ポテンシャルが大きい市場ですね。

また、保有したい銘柄ではないが、コロナ後の経済動向を見る指標にもなります。21年は世界的な供給問題や半導体不足で新車が生産できていません。中古車市況の動向を見ることで、サプライチェーンの進捗状況を観測できます。

PERは18倍と割安だが、欲しい銘柄ではありません。

市場が寡占化されてないため、新興企業も次々に参入しています。勢いよく売上高を伸ばしているのは、Eコマース販売と中古車自動販売機で注目を集めるカーバナです。営業利益は赤字だが、売上高は前年比+65%で急拡大しています。

コメントを残す