世界最大の農業機械メーカーであるディーアは、食料品価格高騰の恩恵を受ける銘柄です。世界の食料品価格は10年ぶりの高水準で、21年2Qの営業利益は前年比+187%に加速しています。23年1Qの売上は前年比+30%、2Qは+12%に減速していますね。

- 「コロナで急落するも、株価は1年で4倍に高騰してる…」

- 「世界的な食料品高騰で、2Qの営業利益は2倍に加速する…」

- 「21年6月の食料価格指数は、10年ぶりの高値を記録…」

ディーアは、世界最大の農業機械メーカーです。農業機械の売上比率が68%で、世界市場の13%を持ちます。20年にコロナで業績が悪化するも、穀物価格の上昇で急回復しています。21年6月の食料価格指数は、10年ぶりの高値を記録してます。

個人的には、ディーアは投資したい銘柄のひとつです。

なぜならば、短期的には商品価格高騰で恩恵を受けてるが、長期的にも人口増で需要が拡大すると思うからです。16年に中国経済の減速で売上が減少するも、その後は力強く成長しています。21年1Qの営業利益は、前年比+168%で加速してます。

穀物価格が上昇すると農家の作付面積は増え、農機具の需要も増えます。新興国の中産階級による需要増と世界的な天候不良による農産物需給の逼迫で、21年後半も好業績は続きそうですね。

景気後退懸念はあるも、23年後半も農業機械の高い需要は続いています。

23年8月の予想PERは13倍と割高ではありません。

- ディーアの4半期決算(23年4-6月)は?

- ディーアの過去10年間の売上高や営業利益は?

- 食料価格指数(FPI)が高騰で、業績は急回復する?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ディーア(DE)の四半期決算は?

ディーア(DE)の過去四半期の決算を紹介します。

22年4Q決算(23年1月30日)

- 売上高:126.52億ドル(+32%)

- 営業利益:—億ドル(—%)

- 純利益:19.59億ドル(+116%)

- 1株当たり利益:6.55ドル(+124%)

23年1Q決算(23年4月30日)

- 売上高:173.87億ドル(+30%)

- 営業利益:—億ドル(—%)

- 純利益:28.60億ドル(+36%)

- 1株当たり利益:9.65ドル(+58%)

23年2Q決算(23年7月30日)

- 売上高:158.01億ドル(+12%)○

- Production and Precision Agriculture:68.06億ドル(+12%)

- Small ag and turf:37.39億ドル(+3%)

- Construction and forestry:37.39億ドル(+14%)

- 営業利益:35.16億ドル(+33%)

- 純利益:29.78億ドル(+58%)

- 1株当たり利益:10.20ドル(+65%)○

2Qの売上高は前年比+12%で158.01億ドル、営業利益は+33%で35.16億ドルでした。22年4Qや23年1Qと比較して、2Qの売上は減速していますね。営業利益率は22%と過去10年で最も高い数値です。

農業機械や建設機械のディーアは、景気敏感株として知られます。

23年の見通しは次の通りです。

- Production AG:+20%

- Small Ag:+5%

- Construction Forestry:+15-20%

イリノイ州モリーン (2023 年 8 月 18 日) — Deere & Company は、2023 年 7 月 30 日に終了した第 3 四半期の純利益が 29 億 7,800 万ドル (1 株あたり 10.20 ドル) であると報告しました。これに対し、同四半期の純利益は 18 億 8,400 万ドル (1 株あたり 6.16 ドル) でした。 今年の最初の9か月間、ディア・アンド・カンパニーに帰属する純利益は77億9,700万ドル、または1株当たり26.35ドルでした。これに対し、前年同期は48億8,500万ドル、または1株当たり15.88ドルでした。

全世界の純売上高と収益は、2023 年第 3 四半期では 12% 増の 158 億 100 万ドルとなり、9 か月間では 24% 増の 458 億 3,900 万ドルとなりました。 純売上高は、当四半期が 142 億 8,400 万ドル、9 か月累計が 417 億 6,500 万ドルで、前年同期は 130 億ドル、335 億 6,500 万ドルでした。

ジョン・C・メイ会長兼最高経営責任者(CEO)は「好調な第3四半期決算を反映し、ディア社は良好な市況とさらなる改善を示している経営環境の恩恵を受け続けている」と述べた。 「また、サプライチェーンの状況の安定化、事業計画の健全な実行、製品の需要に応えて顧客にサービスを提供する能力の向上にも助けられています。」

会社の見通しと概要:

2023 会計年度の Deere & Company に帰属する純利益は、97 億 5,000 万ドルから 100 億ドルの範囲になると予想されます。

メイ氏は「農業および建設部門のファンダメンタルズが好調なことと、ディーラーやサプライヤーを含むディアチームの揺るぎない取り組みのおかげで、ディアは今年も素晴らしい成果を収めるべく順調に進んでいる」と述べた。 「ファンダメンタルズは、強力な先行注文ポジションに支えられ、引き続き当社の機器に対する堅調な需要を促進すると予想されます。 同時に、当社のスマートな産業運用モデルを通じて、当社は顧客に差別化された価値を提供し、顧客がより収益性が高く持続的に仕事を行えるようにしています。」

23年3Q決算(23年10月…)

23年3Q決算は、11月19日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ディーア(DE)の損益計算書は?

ディーアは72年に2.7ドルで上場しました。株価は好景気や後退を繰り返しながら、緩やかに上昇していますね。20年3月は111ドルまで急落するも、23年8月は397ドル前後で推移しています。

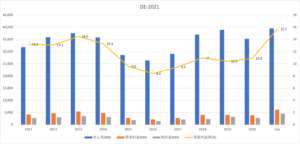

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は16年と20年に大きく下落しています。16年は中国経済の減速で、20年はコロナによる景気後退ですね。ただし、景気後退の後も力強く売上高が伸びていることが分かります。

16年に8.4%だった営業利益率は、21年に15.7%まで上昇してますね。穀物価格の高騰は、21年後半も続きそうです。

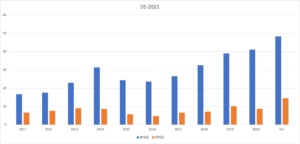

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも順調に上昇していますね。は横ばいが続き、EPSは景気動向に左右されます。自社株買いと配当に積極的で、配当金は10年で2倍、配当利回りは1%前後です。

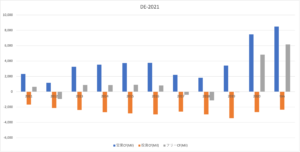

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、20年に大きく上昇しています。機械重機購入などの設備投資が、それなりに必要な業種ですね。しかし、農業価格の高騰もあり、20年は営業CFが加速しています。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ディーア(DE)の注目ポイントは?

ディーア(DE)の注目すべきポイントを紹介します。ディーアは、世界最大の農業機械メーカーです。農業機械の売上比率が68%で、世界市場の13%を持ちます。20年にコロナで業績が悪化するも、穀物価格の上昇で急回復しています。

注目1:世界1位の農業メーカで市場シェア13%?

20年の農機メーカーの世界市場シェアです。

1位はディーアで市場シェアの13%を獲得しています。2位は日本のクボタで9.5%、3位は伊国の7.3%、4位は米国のアグコ(AGCO)で6.1%、5位は日本のヤンマーで5%です。

ディーアは建設機械でも世界3位のシェアを持ちます。建設機械1位はキャタピラーで、世界シェアの31%を保有しています。

参考:キャタピラー(CAT)四半期決算|中国向けが前年比+72%で加速

では、ディーアの事業別の売上高はどうでしょうか?

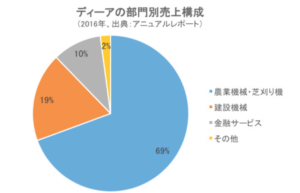

注目2:農業機械の売上比率が68%と高い?

16年時点のディーアの事業別の売上高です。

売上比率が最も大きいのは農業機械で69%、建設機械は19%、金融サービスが10%と続きます。金融部門は、農業機械を割賦で販売するサービスです。米国の農家は事業規模が大きく、金融部門の債券は比較的に健全であるといえます。

では、世界の農業機械の市場はどのように拡大するのでしょうか?

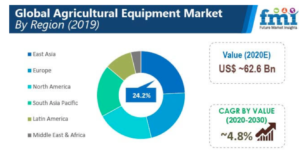

注目3:世界市場は626億ドルで年率4.8%で拡大?

農業機械の地域別の市場シェアです。

世界の農業機械の市場は、西アジアが最も大きく24.2%を占めます。次いで、同じくらいの規模で欧州、北米、南アジア地域と続き、南米と中東やアフリカ地域と続きます。20年の世界市場は626億ドルで、年率4.8%で拡大すると言います。

人口密集地帯であるアジア地域で、農業の生産が増えそうですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ディーア(DE)の四半期決算は?

- 72年に上場した、世界最大の農業機械メーカである

- 農業機械の売上比率は68%で、世界1位のシェア13%

- 中国減速で16年に売上は縮小するが、以降は好調に推移

- 16年の営業利益率は8%は、21年に15%まで上昇

- 21年6月の食料価格指数は、10年ぶりの高値を記録

- 短期的には食料価格の恩恵、長期的には人口増で需要増

個人的には、ディーアは投資したい銘柄のひとつです。

なぜならば、短期的には商品価格高騰で恩恵を受けてるが、長期的にも人口増で需要が拡大すると思うからです。16年に中国経済の減速で売上が減少するも、その後は力強く成長しています。21年1Qの営業利益は、前年比+168%で加速してます。

穀物価格が上昇すると農家の作付面積は増え、農機具の需要も増えます。新興国の中産階級による需要増と世界的な天候不良による農産物需給の逼迫で、21年後半も好業績は続きそうですね。

ただ、22年1Qの業績は予想外に大きく減速しています。同社CEOは22年も引き続き強気の見通しだが、注視すべき展開ですね。22年2月の予想PERは17倍と割高ではありません。

ディアーは建築機械の売上比率が19%、建築機械でも世界3位のシェアを持ちます。この業界で世界1位は市場32%を独占しているキャタピラーです。ディアーもキャタピラーも、景気回復局面で強い、景気敏感株として知られています。

コメントを残す