世界最大の建設機械メーカーであるキャタピラーは、コロナ後の景気回復で恩恵を受ける銘柄です。アジア地域を中心に急回復し、中国向けの建設事業は前年比+72%で加速しています。しかし、21年後半は中国を含むアジアが後退し、代わりに北米や南米、欧州地域が力強く回復していますね。

- 「コロナで急落するも、株価は1年2倍に高騰してる…」

- 「アジアを中心に急回復、営業利益率は16%に上昇した…」

- 「中国向け建設機械が好調で、前年比+72%で加速してる…」

キャタピラーは、世界最大の建設機械重機の米国メーカーです。世界市場シェア32%を保有し、世界190か国で事業展開していますね。16年に中国景気後退と20年のコロナで減速するも、21年1Qは中国やアジア地域を中心に、急速に業績を戻しています。

個人的には、キャタピラーは投資したい銘柄ではありません。

なぜならば、市況回復で期待できる景気敏感株だが、22年時点ではすでに株価は上昇した後だからです。ただ、短期的にはまだまだ業績の好調は続くと思います。21年1Qは中国を含むアジア地域が大きく上昇たが、3Q以降は成長の牽引役が北米や南米に移行しています。

22年以降は北米を含む世界市場が好調ですね。特に、北米市場は建設機械の売上高が+29%、鉱山機械は+66%と強いです。また、北米以外にも、南米や欧州、中東、アフリカ地域も好調ですね。原料高や人件費増の影響はあるも、23年も好調は続きそうです。

23年11月時点の予想PER14倍は十分に割安だと言えます。

- キャタピラーの4半期決算(23年7-9月)は?

- キャタピラーの過去10年間の売上高や営業利益は?

- 1Qは中国の建設が+72%だが、2Qは+8%に減速?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

キャタピラー(CAT)の四半期決算は?

キャタピラー(CAT)の過去四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:158.62億ドル(+16%)○

- Construction Industries:67.46億ドル(+10%)

- 北米:36.08億ドル(+33%)

- 南米:5.99億ドル(−4%)

- 欧州中東:13.36億ドル(+5%)

- 太平洋:11.61億ドル(−20%)

- Resource Industries:34.27億ドル(+21%)

- 北米:13.08億ドル(+28%)

- 南米:4.74億ドル(+19%)

- 欧州中東:5.99億ドル(+1%)

- 太平洋:9.78億ドル(+31%)

- Energy & Transportation:62.54億ドル(+24%)

- 北米:25.72億ドル(+33%)

- 南米:3.80億ドル(+23%)

- 欧州中東:13.84億ドル(+17%)

- 太平洋:7.19億ドル(+20%)

- 営業利益: 27.31億ドル(+47%)

- 純利益:19.43億ドル(+26%)

- 1株当たり利益:3.74ドル(+30%)○

23年2Q決算(23年6月30日)

- 売上高:173.18億ドル(+22%)○

- Construction Industries:71.54億ドル(+19%)

- 北米:39.68億ドル(+32%)

- 南米:5.66億ドル(−11%)

- 欧州中東:14.38億ドル(+20%)

- 太平洋:11.49億ドル(—%)

- Resource Industries:35.63億ドル(+20%)

- 北米:13.42億ドル(+31%)

- 南米:5.38億ドル(+15%)

- 欧州中東:5.17億ドル(+6%)

- 太平洋:10.76億ドル(+18%)

- Energy & Transportation:72.19億ドル(+27%)

- 北米:31.20億ドル(+37%)

- 南米:4.59億ドル(+20%)

- 欧州中東:14.79億ドル(+22%)

- 太平洋:8.99億ドル(+17%)

- 営業利益: 36.52億ドル(+87%)

- 純利益:29.22億ドル(+74%)

- 1株当たり利益:5.67ドル(+81%)○

23年3Q決算(23年9月30日)

- 売上高:168.10億ドル(+12%)○

- Construction Industries:69.90億ドル(+12%)

- 北米:40.78億ドル(+31%)

- 南米:5.55億ドル(−31%)

- 欧州中東:13.51億ドル(+8%)

- 太平洋:9.97億ドル(−8%)

- Resource Industries:33.51億ドル(+9%)

- 北米:13.66億ドル(+22%)

- 南米:4.99億ドル(+6%)

- 欧州中東:14.28億ドル(+12%)

- 太平洋:8.86億ドル(−1%)

- Energy & Transportation:68.59億ドル(+11%)

- 北米:29.66億ドル(+22%)

- 南米:4.60億ドル(−2%)

- 欧州中東:14.28億ドル(+12%)

- 太平洋:9.01億ドル(+9%)

- 営業利益: 34.49億ドル(+42%)

- 純利益:27.94億ドル(+36%)

- 1株当たり利益:5.45ドル(+40%)○

23年3Qの売上高は前年比+12%で168.10億ドル、営業利益は+42%で34.49億ドルです。23年2Q比較して、2Qは減速していますね。営業利益率は16.2%と悪くはない数値です。

21年1Qは建設部門の太平洋地域が、同社の成長を牽引しました。しかし、中国の不動産問題で21年3Q以降は減速が続き、23年もあまり回復していません。

また、23年は世界経済が減速していることで、米国以外の需要が弱いですね。

建設機械は減速気味だが、鉱山機械やエネルギーはまだまだ強いです。

テキサス州アービング、2023 年 10 月 31 日 – キャタピラー社 (NYSE: CAT) は、2023 年第 3 四半期の売上高が 168 億ドルで、2022 年第 3 四半期の 150 億ドルと比較して 12% 増加したと発表しました。 有利な価格実現と販売量の増加につながります。

営業利益率は、2023 年第 3 四半期は 20.5% でしたが、2022 年第 3 四半期は 16.2% でした。調整後営業利益率は、2023 年第 3 四半期は 20.8% で、2022 年第 3 四半期は 16.5% でした。 -2023年第3四半期の一株当たり利益は5.45ドルでしたが、2022年第3四半期の一株当たり利益は3.87ドルでした。 2023 年第 3 四半期の調整後 1 株当たり利益は 5.52 ドルでした。これに対し、2022 年第 3 四半期の調整後 1 株当たり利益は 3.95 ドルでした。 両四半期の調整後営業利益率と調整後一株当たり利益にはリストラ費用は含まれていません。 12 ページの付録にある GAAP と非 GAAP 財務指標の調整を参照してください。

2023 年 9 月 30 日までの 9 か月間、企業の営業キャッシュ フローは 89 億ドルで、第 3 四半期は 65 億ドルの企業キャッシュで終了しました。 同四半期、同社は7億ドルの配当を支払い、4億ドルのキャタピラー普通株を買い戻した。「2桁のトップライン成長、堅調な調整後営業利益率、堅調なME&Tフリーキャッシュフローが示すように、今年も素晴らしい四半期を達成してくれた当社のグローバルチームに感謝したい」と会長兼最高経営責任者(CEO)のジム・アンプレビー氏は述べた。 「私たちは顧客の成功をサポートし、長期的な収益性の高い成長に向けた戦略を実行することに今後も注力していきます。」

23年4Q決算(23年12月…)

23年4Q決算は、24年2月1日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

キャタピラー(CAT)の損益計算書は?

キャタピラーは1961年に1.6ドルで上場しました。株価は好景気や後退を繰り返しながら、緩やかに上昇していますね。20年3月は95ドルまで急落するも、23年11月は226ドル前後で推移しています。

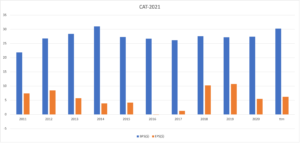

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は16年と20年に大きく下落しています。16年は中国経済の減速で、20年はコロナによる景気後退ですね。16年の営業利益率は2.8%まで低下するも、19年は15.4%まで回復しています。

近年はアジア太平洋地域での売上高が増えています。しかし、アジア地域に進出すれば、中国との価格競争で利益率は下がるかもしれません。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは横ばいが続き、EPSは景気動向に左右されます。自社株買いと配当に積極的で、配当金は10年で2.2倍、配当利回りは2%前後です。

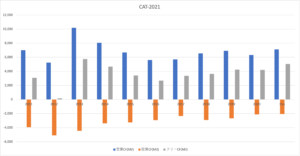

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、黒字だがあまり増えていません。機械重機購入などの設備投資が、それなりに必要な業種ですね。営業CFも景気動向の影響を受けます。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

キャタピラー(CAT)の注目ポイントは?

キャタピラー(CAT)の注目すべきポイントを紹介します。キャタピラーは、世界最大の建設機械重機メーカーです。世界市場シェアの32%を保有し、世界190か国で事業展開しています。IoT接続の重機も製造し、アジア太平洋地域の売上高が増えています。

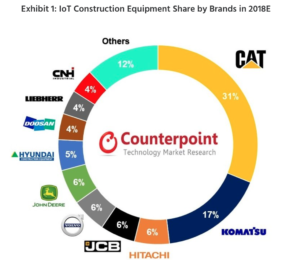

注目1:世界1位のキャタピラーのシェアは31%?

建設機械の世界市場のシェアです。

世界最大の建設機械はキャタピラーでシェアは31%です。次いで、日本のコマツが17%、日立建機、英国のJCB、スウェーデンのボルボ、米国のディア・アンド・カンパニー(DE)が6%と続きます。

参考:ディーア(DE)四半期決算|歴史的な食品高騰で営業利益は+187%

キャタピラーは25年の創業以来、世界1位を守り続けています。世界190か国で事業展開し、近年は軍需産業や航空宇宙業界にも参入しています。

また、建設機械のIoT市場も急拡大しています。25年までに年率25%で成長し、ネットに接続される機械は680万台が販売される予定です。キャタピラーはAT&Tと提携して、世界中の顧客に4GLTE接続を提供しました。

では、キャタピラーの事業別の売上高はどうでしょうか?

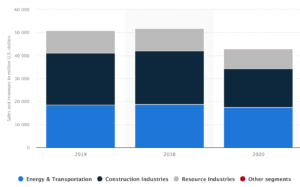

注目2:建設機械事業の売上比率は40%である?

キャタピラーの事業別売上高の推移です。

売上比率が最も大きいのは建設機械事業で40%です。次いで、エネルギー・運輸事業が34%、鉱山機械事業が17%、金融商品が7%と続きます。20年のコロナによる経済危機で最も影響を受けたのは、主力の建設事業ですね。

では、地域別の売上高はどうでしょうか?

注目3:売上比率が最も高い地域は北米で43%?

キャタピラーの地域別の売上高の推移です。

売上比率が最も高いのは北米で43%を占めます。次いで、アジア太平洋地域が24%、欧州中東地域が23%、南米が8%と続きます。北米市場が急落したことで、アジア太平洋の比率が高くなっている事が分かります。

21年1Qは業績が好転したが、回復を牽引したのは中国市場です。中国を含むアジア地域で、建設部門の売上前年比は+72%まで急増しています。21年2Q以降は北米市場がどれだけ回復するか注目したいですね。

では、世界の建設機械の需要はどのように変化しているでしょうか?

注目4:中国市場は世界最大で過去3年で3倍に急拡大?

世界の建設機械重機の市場規模です。

販売台数は年間70万台で、2015年に底を打ちました。その後の地域別の販売台数を見ると中国が3倍に急拡大し、北米市場を追い越していますね。18年の小売価格は1100億ドルで113万台と過去最高レベルです。

中国市場が世界の建設機器市場を牽引していることが分かります。

キャタピラーの業績が21年に回復したのも、中国市場の好調によるものです。ただし、中国においても建機産業が育ちつつあり、競争の激化が予想されます。中国企業は価格競争に強いため、キャタピラーの利益率が低下する可能性もありますね。

中国ほどではないが、米国内の建設市場も緩やかに拡大し続けます。

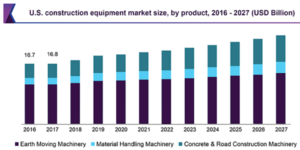

注目5:年率4.3%で拡大し27年に1730億ドル?

米国内の建設機械の市場規模推移です。

米国内の建設機械市場は、20年時点で1287億ドルです。年率4.3%で拡大し、27年には1730億ドルに拡大すると試算されています。中国と比較すると成長率は低いが、長期的にはまだまだ成長しますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:キャタピラー(CAT)の四半期決算は?

- 61年に上場した、世界最大の建設機械メーカーである

- 1925年に創業して以来1位、世界シェアは32%

- 中国経済の減速で16年、コロナで20年に売上は下落

- 16年の営業利益率は2%、19年に15%に回復する

- 北米の売上比率が43%で最大だが、アジアが伸びてる

- 21年1Qは、中国向け建設機械が前年比72%で加速

個人的には、キャタピラーは投資したい銘柄ではありません。

なぜならば、市況回復で期待できる景気敏感株だが、22年時点ではすでに株価は上昇した後だからです。ただ、短期的にはまだまだ業績の好調は続くと思います。21年1Qは中国を含むアジア地域が大きく上昇たが、3Q以降は成長の牽引役が北米や南米に移行しています。

特に、4Qは北米を含む世界市場が好調ですね。

北米市場は建設機械の売上高が+39%、鉱山機械は+44%、すでにコロナ以前の水準を上回っています。また、停滞していた住宅建設やインフラ整備の作業が再開し、燃料価格の上昇に伴い石油・天然ガスの採掘機械の販売も上向いています。

北米だけではなく、南米や欧州、中東、アフリカ地域も好調ですね。原料高や人件費増の影響はあるも、22年も好調は続きそうです。

建築機械で世界3位のディーアは、農業機械で世界1位のシェアを持ちます。20年のコロナ後に食料価格が高騰し、21年6月の食料価格指数は10半ぶりの記録的な高値を付けています。これを受けて、ディーアの営業利益は前年比+187%で加速しています。

コメントを残す