バイデン政権が誕生し、21年はクリーンエネルギーのブームになりそうです。環境銘柄の先駆者はテスラで、20年3月から株価は1年で10倍にも急騰しています。リビアンは事業を開始していないが、21年時点で世界6位の自動車メーカーです。

- 「EVのテスラは、1年で株価が10倍に高騰した…」

- 「21年10月でPER456倍だが、成長率はまだ高い…」

- 「新興EVにも期待が掛かり、23年末に生産を開始する…」

リビアン(RIVN)は、21年11月に上場した新興EVの米国企業です。119億ドルの資金調達に成功し、時価総額で世界6位の自動車メーカーになりました。欧州工場を設立し、実際に生産を開始するのは23年末の見込みです。

個人的には、リビアンは投資したい銘柄ではありません。

なぜならば、EV企業は中国で競合が増えており、収益性が低いビジネスになると思うからです。業界最大手のテスラは21年の営業利益率が7.7%と高いです。しかし、業界2番手の中国ニオは営業利益率が−14%で、売上成長率も鈍化しています。

低価格帯の中国と競争するには、高級志向で勝負するしかないですね。

ただし、中長期的にはEVの期待値は高く、将来的には事業も株価も上昇するかもしれないですね。脱炭素化やエネルギー問題により、世界の天然ガスや原油価格は高騰しています。原油高騰が続けば、EVなどの環境銘柄に資金が集まります。

23年通期の生産台数は5.4万台(前年比2倍)に引き上げています。

- リビアンの4半期決算(23年7-9月)は?

- リビアンの過去10年間の売上高や営業利益は?

- 世界的にEVは注目されるが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

リビアン(RIVN)の四半期決算は?

リビアン(RIVN)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:6.61億ドル(前年比+595%)◯

- 営業利益:−14.33億ドル(前年度−15.79億ドル)

- 純利益:−13.48億ドル(前年度−15.93億ドル)

- 1株当たり利益:−1.45ドル(前年度−1.77ドル)◯

23年2Q決算(23年6月30日)

- 売上高:11.21億ドル(前年比+207%)◯

- 営業利益:−12.85億ドル(前年度−17.08億ドル)

- 純利益:−11.95億ドル(前年度−17.12億ドル)

- 1株当たり利益:−1.27ドル(前年度−1.89ドル)◯

23年3Q決算(23年9月30日)

- 売上高:13.37億ドル(前年比+149%)◯

- 営業利益:−14.40億ドル(前年度−17.74億ドル)

- 純利益:−13.67億ドル(前年度−17.24億ドル)

- 1株当たり利益:−1.44ドル(前年度−1.88ドル)◯

3Qの売上は+149%で13.37億ドル、営業利益は−14.40億ドルでした。23年1Qや2Qに続き、3Qの売上は減速しています。営業損失額は−107%と横ばいです。

21年に119億ドルの資金調達に成功し、米国で過去6番目に大きいIPOの調達資金ですね。本格的に事業開始を開始したのは、21年後半あたりです。

22年1Qには、生産開始以来5000台の生産に成功しました。

23年3Qには16,304台(前年比+121%)を生産し、15,564台(+136%)を出荷しています。23年通期の生産台数の見通しは、5.4万台(前年比2倍)と更に引き上げています。

また、設備投資は17億ドルから11億ドルに引き下げています。

2023 年第 3 四半期の業績は、生産の拡大、コスト効率の向上、新技術の導入の成功、顧客エクスペリエンスの向上など、当社の主要な価値推進要因に対する継続的な進歩を反映しています。 2023 年第 3 四半期の生産実績は、年間生産台数が 65,000 台を超え、これまでで最も好調な四半期生産率を示しました。また、コスト削減に注力した結果、財務結果も引き続き恩恵を受けています。 重要なのは、新しいテクノロジーへの投資と当社の顧客直販事業が、消費者向けおよび商用プラットフォームの機能と機能を強化し、顧客エクスペリエンスを向上させることで、Rivian の競争力のある差別化に貢献しているということです。

生産ラインの進歩、社内モーターラインの増強、サプライチェーンの見通しにより、2023 年の生産目標は合計 54,000 台に増加します。 コスト管理の進歩も継続しており、調整額も改善しています。 EBITDA 見通しは (40 億) ドルです。 また、資本支出の見通しも 11 億ドルに引き下げます。

Outlook:

当社は、コストを削減し、顧客へのサービスを向上させるために設計されたコア技術の導入と生産の拡大に引き続き注力しています。 社内モーターの増強を含む生産増強の進捗状況と、サプライチェーンに関する現在の見解に基づいて、当社は生産ガイダンスを 54,000 台に増やす予定です。 また、コスト削減の取り組みも大きく進展しており、調整額も改善しています。 EBITDA 見通しは (40 億) ドルです。 最後に、主に支出時期の変更により、年間の予想資本支出を削減しました。 当社は資本支出の見通しを 11 億ドルに引き下げます。

そうした投資計画には、米史上6番目の大きさとなったIPOで調達した資金も充当される。リビアンの株価は上場2日目となる11日に22%上昇。時価総額は1000億ドルを超え、ゼネラル・モーターズ(GM)を上回った。

事情に詳しい複数の関係者によれば、投資の最優先事項は米国内2カ所目となるEV生産工場で、次いで欧州の工場。欧州工場では2023年末までに自動車生産が開始される見通しという。英国で用地が検討されているほか、欧州大陸でも複数の場所が候補に上がっている。関係者らは情報が非公開だとして匿名を条件に語った。欧州工場にかかる費用は数十億ドルに上る見通しだという。

参考:テスラの対抗馬に育つか?

23年4Q決算(23年12月…)

23年4Q決算は、24年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

リビアン(RIVN)の10年間の損益計算書は?

リビアンは21年11月に78ドルで上場しています。最高値172ドルをつけるも、23年11月は18ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上はまだ発生していません。23年末ごろに欧州工場で生産が開始される予定だとしています。そのため、実際に売上が発生するのは24年以降になります。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。21年にIPOで119億ドルの資金調達に成功しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字が拡大していますね。事業開始して収益が発生するのは、24年以降の見込みです。

では、私たち投資家はどのように判断すれば良いのでしょうか?

リビアン(RIVN)の注目ポイントは?

リビアン(RIVN)の注目ポイントを紹介します。

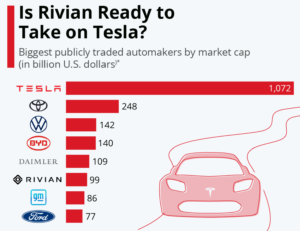

注目1:上場時点で時価総額6位の自動車メーカー?

自動車業界の時価総額ランキングですね。

時価総額の世界1位はテスラで10720億ドル、トヨタの4倍の規模です。21年に上場したリビアンは、売上が発生していない状態で世界6位です。それだけ、株式市場ではEV自動車の期待が大きいことを示しています。

原油価格が上昇すれば、EV企業に資金が集まります。

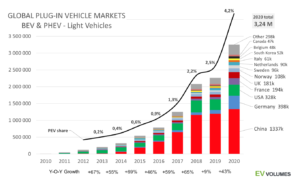

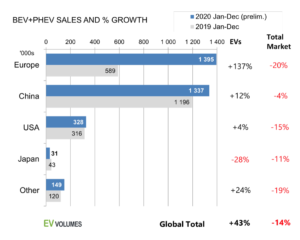

注目2:欧州EV市場が前年比+137%で中国を抜く?

参考:Global Plug-in Vehicle Sales Reached over 3,2 Million in 2020

EV車の地域別の売上高の推移です。

19年時点のEV比率は2.5%、中国がEV市場の牽引役でした。しかし、20年は欧州が中国市場を越えて急成長しています。欧州はEU国境炭素税を導入し、26年までにガソリン車を禁止するとしています(参考:EU国境炭素税)。

欧州がEV車にこだわる理由は、ガソリン車の競争で米国と日本に負けたからですね。15年にフォルクスワーゲン社の排出ガス問題があり、欧州はEV車に方向転換しています。

20年の欧州の販売台数は、前年比+137%で中国を超えました。同社が欧州に工場を設立する理由も、欧州が最もEV市場が拡大しているからです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:リビアン(RIVN)の四半期決算は?

- 21年11月に上場した、米国の新興EV企業である

- 119億ドルの資金調達に成功、世界6位の自動車会社

- 欧州工場を設立し、生産開始するのは23年末の見込み

- EVの期待値は高く、原油やガス価格の高騰は追い風である

- 低価格帯の中国メーカーが増え、競争が激しい分野になる

個人的には、リビアンは投資したい銘柄ではありません。

なぜならば、EV企業は中国で競合が増えており、収益性が低いビジネスになると思うからです。業界最大手のテスラは21年の営業利益率が7.7%と高いです。しかし、業界2番手の中国ニオは営業利益率が−14%で、売上成長率も鈍化しています。

低価格帯の中国と競争するには、高級志向で勝負するしかないですね。

ただし、中長期的にはEVの期待値は高く、将来的には事業も株価も上昇するかもしれないですね。脱炭素化やエネルギー問題により、世界の天然ガスや原油価格は高騰しています。原油高騰が続けば、EVなどの環境銘柄に資金が集まります。

ただ、現時点で同社に投資する利点は薄いです。

リビアンの競合は、米国テスラや中国ニオですね。テスラが不得意であるピックアップトラックの生産に力を入れる予定です。ただ、中国のシャオペンなど、新興EV企業は次々に参入しています。

コメントを残す