パワー半導体を製造するPOWIは、環境銘柄としても知られています。過去3年で株価が3倍に高騰するなど注目を集めています。中国経済の影響を受けやすく、23年2Qの売上は前年比−33%、3Qは−22%に改善しています。

- 「クリーンエネルギー関連だが、PERは21倍まで低下…」

- 「パワー半導体は環境に優しく、3年で株価は3倍に高騰した…」

- 「環境に優しいパワー半導体の需要が、全産業で増えてる…」

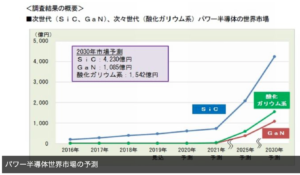

パワーインテグレーションは、窒化ガリウムなどパワー半導体を製造する会社です。パワー半導体は電力効率が高く、EVなどのクリーンエネルギーで期待されています。富士経済の市場見通しによると、30年には12.2倍に拡大すると言われてます。

個人的には、パワーインテグレーションは投資したい銘柄のひとつです。

なぜならば、赤字企業が多いクリーンエネルギーの中で、黒字化に成功してるからです。コロナ禍で一時的に低迷するも、21年2Qは前年比+68%と好調です。また、21年の営業利益率は23%まで上昇しています。

ただ、短期的には業績は低迷しています。

中国の売上比率が53%と高く、中国経済の影響を受けます。そのため、22年3Qの売上成長率は−9.4%、4Q予想も−28%と弱いです。22年は原料高の影響を受けるも、長期的にはまだ成長は続くと思います。スマートホームやモバイル端末のバッテリーに利用されているが、将来的にはEVでも採用される可能性が高いです。

- POWIの4半期決算(23年7-9月)は?

- POWIの過去10年間の売上高や営業利益は?

- 米中貿易摩擦の緩和やコロナ終息で、業績は急回復してる?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

パワーインテグレーションズ(POWI)四半期決算は?

パワーインテグレーションの四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:1.06億ドル(前年比−42%)◯

- 営業利益:0.05億ドル(−89%)

- 純利益:0.06億ドル(−85%)

- 一株利益:0.12ドル(−85%)◯

23年2Q決算(23年6月30日)

- 売上高:1.23億ドル(前年比−33%)

- 営業利益:—億ドル(—%)

- 純利益:0.14億ドル(−73%)

- 一株利益:0.36ドル(−65%)

23年3Q決算(23年9月30日)

- 売上高:1.25億ドル(前年比−22%)

- 営業利益:0.17億ドル(−65%)

- 純利益:0.19億ドル(−58%)

- 一株利益:0.34ドル(−58%)

3Qの売上高は−22%で1.25億ドル、営業利益は−65%で0.17億ドルでした。23年1Qや2Qに続き、3Qの売上も低調ですね。営業利益率は13.6%と少し改善しています。

消費電力が少ないパワー半導体は、環境に優しく需要が高まっています。22年は景気原則で落ち込むも、同社CEOによると循環的な回復過程にあると言います。

23年後半も需要は低迷しています。

23年4Qの売上予想は、0.90億ドル(前年比−28%)と減速は続きます。

カリフォルニア州サンノゼ – 2023 年 11 月 7 日 – Power Integrations (NASDAQ: POWI) は本日、2023 年 9 月 30 日に終了した四半期の財務結果を発表しました。第 3 四半期の純収益は 1 億 2,550 万ドルで、前四半期と比較して 2% 増加し、前四半期と比較して 22% 減少しました。 第 3 四半期の純利益は 1,980 万ドル、つまり希薄化後 1 株あたり 0.34 ドルでした。これに対し、前四半期の純利益は希薄化後 1 株あたり 0.26 ドル、2022 年第 3 四半期の希薄化後 1 株あたり 0.80 ドルでした。第 3 四半期の営業キャッシュ フローは、 2,670万ドル。

同社は、GAAP 結果に加えて、2023 年第 3 四半期について、株式ベースの報酬、買収関連の無形資産の償却および関連する税効果を除外する非 GAAP 指標を提供しました。 2023 年第 3 四半期の非 GAAP 純利益は 2,660 万ドル、つまり希薄化後 1 株あたり 0.46 ドルでした。これに対し、前四半期は希薄化後 1 株あたり 0.36 ドル、2022 年第 3 四半期は希薄化後 1 株あたり 0.84 ドルでした。 GAAP と非 GAAP 財務の調整 結果は、このプレスリリースに添付の表に含まれています。

パワー・インテグレーションズの会長兼最高経営責任者(CEO)であるバル・バラクリシュナン氏は次のようにコメントした。「当社の業績と予測は、当四半期の多くの同業他社が指摘した広範な需要の低迷とサプライチェーンの在庫の増加を反映しています。 短期的な見通しは不確実であるにもかかわらず、当社の製品は市場で勝利を収めており、設計活動は引き続き健全であり、EV、ブラシレス DC モーター用の効率的なドライバー、当社独自の GaN テクノロジーなどの成長戦略で素晴らしい進歩を遂げています。

「当社は先月、1250 ボルトの PowiGaN™ スイッチを組み込んだ InnoSwitch™ IC を導入し、GaN ロードマップの次のステップに進みました。 この画期的な進歩は、GaN の効率上の利点をより広範囲のアプリケーションに拡張するだけでなく、今後数年間で GaN がよりコスト効率の高い炭化ケイ素の代替品となることを実証します。」

Power Integrations は、2023 年 9 月 29 日に 1 株あたり 0.19 ドルの配当を支払い、2023 年 11 月 30 日時点の記録株主に対して、2023 年 12 月 29 日に 1 株あたり 0.20 ドルの配当を支払う予定です。第 3 四半期中に、同社は約 24,000 株を買い戻しました。 普通株を180万ドルで取得。 同社には2023年9月30日時点で7,340万ドルの買い戻し承認が残っていた。

23年2Q決算(23年6月…)

23年2Q決算は、8月5日に公開予定です。

では、売上高や営業利益の10年間の推移はどうなっているのでしょうか?

パワーインテグレーションズ(POWI)損益計算書は?

パワーインテグレーションは1998年に3.2ドルで上場しています。18年以降から急激に株価は上昇し始め、23年11月は66ドル前後で推移しています。

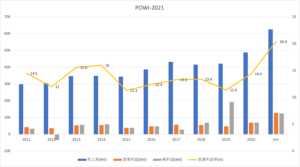

その1:売上高と営業利益の10年間の推移は

過去10年間の決算書を見ると、20年に入り売上と利益は大きく伸びています。21年には、営業利益は20%まで上昇していますね。19年に純利益が増加した理由は、競合のオン・セミコンダクターから賠償金1.6億ドルを得たからです。

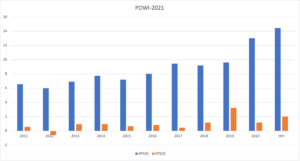

その2:BPSとEPSの10年間の推移は?

BPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは20年に大きく上昇し、EPSは21年に上昇していますね。

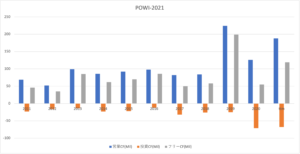

その3:営業CFと投資CFの10年間の推移は?

営業CFとフリーCF(営業CF−投資CF)は、21年に大きく上昇しています。環境銘柄でもあるため、今後も継続して成長が期待できそうです。ただし、資源高の影響もあり、投資CFの損失も拡大しています。

では、私たち投資家はどのように投資判断すればいいでしょうか?

パワーインテグレーションズ(POWI)注目点は?

パワーインテグレーションの注目ポイントを紹介します。

パワーインテグレーションの注目ポイントを紹介します。

注目1:環境対策で期待される窒化ガリウム半導体とは?

窒化ガリウム(GaN)製の半導体は、クリーンエネルギーで注目されています。

窒素ガリウムや炭化ケイ素(SiC)などのパワー半導体が注目される理由は電力効率が高いからです。従来のシリコン半導体と比較して、電力の損失を抑えられ発熱量が少なく、電力変換器の小型化が期待できます。

次々世代の酸化ガリウム系は、窒素ガリウムよりもさらに3倍の省エネが期待できます。

富士経済の市場見通しによると、2017年比で次世代パワー半導体は12.2倍拡大します。しかしながら、パワー半導体はコストが高い事が難点で普及してません。シリコンウェハの6インチは1枚3千円に対して、SiCウェハは12万円と高額です。

さらには、GaNウェハはSiCの価格は10倍以上です。

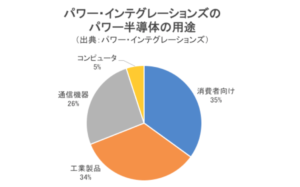

注目2:消費者、工業、通信向けに幅広く開発してる?

パワーインテグレーションズの半導体は、工業製品や通信機器など幅広く使われています。工業製品や通信機器以外では、iPhone用のチャージャー、電気自動車(EV)、スマホ、ノートPCにも使われています。

また、パワーインテグレーションズは、EV向けに「ノンスイッチ3-AQ」の半導体を開発しました。

クリーンエネルギーであるEV車は、急速に自動車のシェアを拡大していますね。EVを開発するテスラ社は、時価総額でトヨタを抜いて世界一位になるほど好調です。もしも、テスラ社がパワー半導体を採用すれば、同社の売上を大きく押し上げる可能性も秘めています。

では、パワーインテグレーションの売上高推移を見てみましょう。

注目3:21年4Qの売上前年比は+14%に減速?

パワーインテグレーションズの売上高推移と成長率です。

中国売上比率が高く、18年は米中貿易摩擦の影響を受けています。19年後半に成長軌道に乗るも、コロナ危機で再び減速していますね。しかし、20年後半には環境規制の追い風もあり、急速に成長率が上向いています。

ただ、21年3Qは+45%、4Qは+14%に減速しています。

では、海外の売上比率も見てみましょう。

注目4:中国の売上比率が53%を占めている?

パワーインテグレーションズの売上高推移です。

1988年に創業した米国企業にも関わらず、中国の売上高が53%を占めています。中国に次に多いのが、欧州、台湾、韓国、日本、米国と続きます。米中貿易摩擦の影響を受けやすい企業だが、2019年には業績は回復傾向にありますね。

では、パワー半導体市場で首位の企業はどこでしょうか?

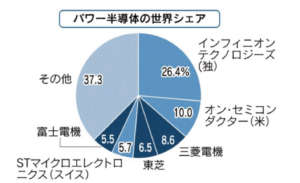

注目4:ドイツ企業がパワー半導体の26%占めている?

参考:半導体 EV用に増産投資

成長産業であるパワー半導体市場は、ライバル企業も多いです。

パワー半導体の首位は、ドイツのインフォ二オンテクノロジーズが26.4%、米国のオンセミコンダクターが10%、日本の三菱電機が8.6%と続きます。パワー半導体市場では、日本企業も強い事が分かりますね。パワーインテグレーションズは、上位6社に入らない点には注意が必要です。

同社に投資するならば、オンセミコンダクターの動向もチェックする必要がありますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:パワーインテグレーションズ(POWI)決算は?

- 窒素ガリウムなど、成長が期待されるパワー半導体を製造している

- 18年に成長率が落ち込むも、19年後半から回復傾向にある

- クリーンエネルギーの需要が高く、EV向けの半導体も開発している

- 中国の売上比率が高く、米中貿易摩擦の影響を受けやすい

- 高成長が期待される産業だが、コスト高もあり懸念材料もある

個人的には、パワーインテグレーションは投資したい銘柄のひとつです。

なぜならば、赤字企業が多いクリーンエネルギーの中で、黒字化に成功してるからです。コロナ禍で一時的に低迷するも、21年2Qは前年比+68%と好調です。また、21年の営業利益率は23%まで上昇しています。

ただ、短期的には業績は低迷しています。

中国の売上比率が53%と高く、中国経済の影響を受けます。そのため、3Qの売上成長率は+45%、4Qは+14%、22年1Q予想も+4%と低いです。株価が下落したことで、22年2月の予想PERは25倍まで低下しましたね。

22年は原料高の影響を受けるも、長期的にはまだ成長は続くと思います。スマートホームやモバイル端末のバッテリーに利用されているが、将来的にはEVでも採用される可能性が高いです。

21年はクリーンエネルギーが高い注目を集めています。しかしながら、しっかりと黒字を確保できている企業は少ないです。プラグパワーは、6ヶ月間で株価が18倍にも高騰しましたね。

コメントを残す