再生可能エネルギーのネクステラは、バイデン政権の環境対策で最も恩恵を受ける銘柄ですね。コロナ後に業績は反転し、21年の営業利益率は29%と高いです。20年3月に株価は40ドルに急落するも、21年1月は2倍に高騰していますね。

- 「コロナで急落するも、株価は1年で2倍に高騰してる…」

- 「再生可能エネは好調で、営業利益率は29%と高い…」

- 「30年には米国の再生可能エネは、3倍に拡大する…」

ネクステラ・エナジー・パートナーズは、再生可能エネルギープロジェクトを所有、運営する米国企業です。北米に10箇所の風力や太陽光発電所の権益を保有し、テキサス州の天然ガスのインフラ資産にも出資しています。

個人的には、ネクステラ・パートナーズは投資したい銘柄ではありません。

なぜならば、売上高は緩やかに上昇するも、利益率は低下してるからです。14年に53%だった営業利益率は、21年は27%まで落ちてます。再生可能エネルギーは、政府の支援もあり競合企業が次々に参入していますね。

ただ、クリーン関連は業績が好調で、22年も好調を維持しそうです。

また、長期的にもバイデン政権の環境対策の恩恵も受けそうですね。23年11月時点のPERは62倍と割高です。収益は年々悪化しており、積極的に投資したい銘柄ではありません。

- ネクステラの4半期決算(23年7-9月)は?

- ネクステラの過去10年間の売上高や営業利益は?

- 営業利益率は29%と高いが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ネクステラ・パートナーズ(NEP)の四半期決算は?

ネクステラ・エナジー・パートナーズ(NEP)の過去四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:3.01億ドル(前年比+7.1%)

- 営業利益:—億ドル(—%)

- 純利益:−0.14億ドル(−109%)

- 1株当たり利益:−0.17ドル(−109%)

23年2Q決算(23年6月30日)

- 売上高:3.50億ドル(前年比−3.3%)

- 営業利益:—億ドル(—%)

- 純利益:0.49億ドル(−77%)

- 1株当たり利益:0.53ドル(−79%)

23年3Q決算(23年9月30日)

- 売上高:3.67億ドル(前年比+21%)

- Renewable energy sales:3.08億ドル(+30%)

- Texas Pipelines service:0.59億ドル(−11%)

- 営業利益:0.73億ドル(+48%)

- 純利益:0.53億ドル(−44%)

- 1株当たり利益:0.53ドル(−39%)

3Qの売上高は前年比+21%で3.67億ドル、営業利益は+48%で0.73億ドルでした。2Qと比較して、3Qの売上は加速していますね。ただし、営業利益率は19.8%まで低下しています。

同社は、再生可能エネルギープロジェクトの所有と運営する会社ですね。

21年後半のエネルギー問題もあり、本業の再生可能事業は順調に拡大しています。ただ、パイプライン事業はマイナスに落ち込んでいますね。バイデン政権で期待される再生可能事業がどう動くか注目したいですね。

フロリダ州ジュノビーチ – NextEra Energy, Inc. (NYSE: NEE) は本日、NextEra Energy に帰属する 2023 年第 3 四半期の純利益を GAAP ベースで 12 億 1,900 万ドル (1 株あたり 0.60 ドル) と報告しました。これに対し、16 億 9,600 万ドル (1 株あたり 0.86 ドル) と比較しました。 調整後、NextEra Energy の 2023 年第 3 四半期利益は 19 億 2,000 万ドル (1 株あたり 0.94 ドル) でしたが、2022 年第 3 四半期の利益は 16 億 8,300 万ドル (1 株あたり 0.85 ドル) でした。

ジョン・ケッチャム会長兼社長兼最高経営責任者(CEO)は「NextEra Energyは第3四半期も好調な業績を継続し、3四半期を通じて調整後1株当たり利益が約10.8%増加した」と述べた。 「FPL は、業界で最高の顧客価値提案の 1 つであると私たちが信じているものを強化するために、確立された資本計画に基づいて実行を続けています。NextEra Energy Resources は、再生可能エネルギーおよび貯蔵発電を開始した四半期としては、同社史上最高の四半期を記録し、約 3,245 メガワットの発電量を追加しました」 両事業の強みにより、継続的な改善、革新、財務規律の文化が、競争上の優位性と強力なバランスシートと組み合わされて、当社の地位を確立すると確信しています。 顧客と株主のために長期的な価値を創造し続けるため、2026 年までの毎年の調整後 1 株当たり利益の予想範囲の最高値またはそれに近い財務結果を達成しながら、強固なバランスを維持できなければ、我々は失望するでしょう。 シートと信用格付け。」

OUTLOOK:

NextEra Energy の長期的な財務見通しに変更はありません。 NextEra Energy は、2023 年と 2024 年の調整後 1 株当たり利益がそれぞれ 2.98 ~ 3.13 ドルと 3.23 ~ 3.43 ドルの範囲になると引き続き予想しています。 NextEra Energy は、2025 年と 2026 年について、2024 年の調整後 1 株当たり利益の範囲から 6% ~ 8% の成長が見込まれています。 これは、2025 年が 3.45 ドルから 3.70 ドル、2026 年が 3.63 ドルから 4.00 ドルの範囲に相当します。また NextEra Energy は、2022 年基準で、少なくとも 2024 年まで年間約 10% の割合で 1 株当たり配当金が増加すると予想し続けています。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月25日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ネクステラ・パートナーズ(NEP)の損益計算書は?

ネクステラ・エナジー・パートナーズは14年に32ドルで上場しました。株価は緩やかに上昇するも20年3月に37ドルに急落しています。すぐに反発し21年1月に最高値84ドルを付け、23年11月は25ドル前後で推移しています。

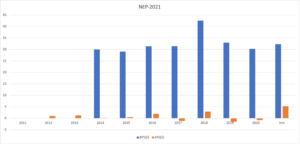

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は順調に上昇しています。しかし、17年あたりから成長速度は低下しています。また、14年に53%だった営業利益率は、21年に29%まで低下していますね。

利益率が低下してるのは、再生可能エネルギーは競合が増えてるからです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは横ばいが続き、EPSは赤字の年も多いです。株式数は過去8年で4倍に増え、配当金は過去6年で10倍に増えています。

配当額が大きいことは懸念点で、配当利回りは3.5%と高いです。

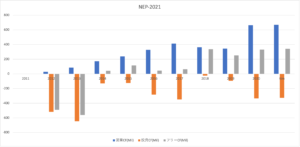

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。設備投資は波がある一方で、営業CFは順調に拡大していますね。再生可能エネルギーは未成熟業界で、設備投資が必要な分野です。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ネクステラ・パートナーズ(NEP)の注目ポイントは?

ネクステラ・エナジー・パートナーズ(NEP)は、再生可能エネルギープロジェクトを所有、運営する米国企業です。北米に10箇所の風力や太陽光発電所の権益を保有し、テキサス州の天然ガスのインフラ資産にも出資しています。

注目1:30年には風力と火力発電は3倍に拡大?

ネクステラ・パートナーズによる決算資料です。

30年には風力や太陽光発電が、米国市場の大部分を占めると予想しています。再生可能エネルギーは、天然ガス、石炭、原子力からシェアを奪います。ざっくりとした予想だが、風力や太陽光発電は20年の3倍になると言います。

また、市場拡大に伴い、業績は緩やかに上昇すると予想しています。

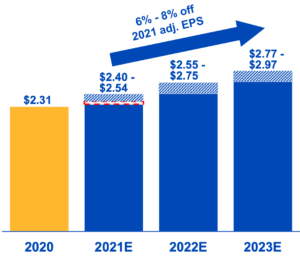

注目2:ネクステラの調整EPSは6-8%で拡大?

ネクステラ・パートナーズによる、調整EPSの予想です。

20年度の調整EPSは2.31ドルでした。年率6-8%で拡大し、23年には21%増の2.77-2.98ドルになると予想しています。実現するかは分からないが、24年には2-3倍の発電量を想定しています。

では、実際には米国の再生可能エネルギーはどれくらい拡大するでしょうか?

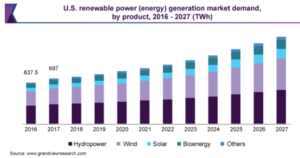

注目3:米国の再生可能エネルギーは年率7.9%で拡大?

米国内の再生可能エネルギーの市場予測です。

20年時点の再生可能エネルギーは9317TWhです。年率7.9%で拡大し、27年には12630TWhになると試算されています。最も市場が大きいのは水力発電で7割、風力と太陽光は3割程度です。

世界的なCO2排出規制もあり、さらに加速する可能性もあります。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ネクステラ・パートナーズの四半期決算は?

- 14年に上場した、再生可能エネルギーの米国企業

- 再生可能エネのプロジェクトを所有、運営している

- 10箇所の太陽や風力発電所、パイプラインも保有

- 売上は右肩上がり、17年から成長率は鈍化する

- 53%だった営業利益率は、20年に29%に低下

- 環境規制は追い風だが、競合企業も参入してくる

個人的には、ネクステラ・パートナーズは投資したい銘柄ではありません。

なぜならば、売上高は緩やかに上昇するも、利益率は低下してるからです。14年に53%だった営業利益率は、21年は27%まで落ちてます。再生可能エネルギーは、政府の支援もあり競合企業が次々に参入していますね。

ただ、クリーン関連は業績が好調で、21年後半も好調を維持しそうです。

また、長期的にもバイデン政権の環境対策の恩恵も受けそうですね。21年2月時点のPERは44倍と割高です。収益は年々悪化しており、積極的に投資したい銘柄ではありません。

ネクステラ・エナジーは、ネクステラ・パートナーズの親会社です。フロリダを拠点とする電力会社で、北米で唯一クリーンエネルギーを供給する電力会社です。優遇制度もあり再生可能エネルギー事業は順調で、売上比率に占める割合は28%と高いです。

コメントを残す