フローリング市場の専門業社であるフロア・アンド・デコアは、コロナ禍の在宅ワークで恩恵を受けた銘柄のひとつです。米国の住宅ブームもあり事業は好調で、21年2Qは前年比+86%、3Qは+27%と好調が続きます。

- 「20年3月に27ドル、21年は4.5倍に高騰する…」

- 「米国の住宅ブームで、21年2Qは前年比+86%に拡大…」

- 「21年度は新倉庫27を出店し、33州で153に増える…」

フロア・アンド・デコア(FND)は、フローリングを提供する米国小売業者です。主力製品はタイルで25%、装飾アクセサリー/壁タイルが22%、高級ビニール板が20%、木材が16%、天然石が8%と続きます。20年の住宅ブームもあり、順調に倉庫数を増やしています。

個人的には、フロア・アンド・デコアは投資したい銘柄のひとつです。

なぜならば、新規店舗数は順調に増えてる上に、既存店舗の売上高も拡大してるからです。21年度は新倉庫27を出店し、33州で153に増えます。また、21年3Qの既存店舗の売上高は、前年比+10.9%と好調ですね。

売上、営業利益、営業CFやEPSはどれも好調に伸びています。

しかしながら、21年12月時点のPERは44倍とすでに高い水準にあります。コロナ後の在宅ワークの恩恵を受けて、株価は十分に上昇したからです。そのため、株価が大きく下がる局面があれば投資したい銘柄ですね。

成長余力は高いが、12月時点のPERは割高水準にあります。

- FNDの4半期決算(21年7-9月)は?

- FNDの過去10年間の売上高や営業利益は?

- 21年の住宅や木材ブームは、22年も続くのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

フロア・アンド・デコア(FND)の四半期決算は?

フロア・アンド・デコア(FND)の四半期決算を紹介します。

21年1Q決算(21年3月30日)

- 売上高:7.83億ドル(前年比+41%)

- 営業利益:0.952億ドル(+104%)

- 純利益:0.757億ドル(+104%)

- 1株当たり利益:0.71ドル(+102%)

21年2Q決算(21年6月30日)

- 売上高:8.60億ドル(前年比+86%)

- 営業利益:1.01億ドル(+407%)

- 純利益:0.829億ドル(+159%)

- 1株当たり利益:0.77ドル(+156%)

21年3Q決算(21年9月30日)

- 売上高:8.77億ドル(前年比+27%)

- 営業利益:0.835億ドル(+6%)

- 純利益:0.746億ドル(+8%)

- 1株当たり利益:0.69ドル(+6%)

3Qの売上高は前年比+27%で8.77億ドル、営業利益は+6%で0.835億ドルでした。21年1Qと2Qと比較して、3Qの売上は減速していますね。営業利益率は9.5%で過去最高に高い水準ですね。

同社は順調に売上高を増やし、21年度は新たに倉庫を27店舗出店します。また、既存店売上高は+10.9%と高く、事業が好調であることを示しています。

「これまでの第3四半期までに、20の新しいウェアハウスストアを開店し、33の州で合計153のウェアハウスストアを運営しています。 2021年度第4四半期に7店舗の新規ウェアハウスを出店する予定です。その結果、2021年度には27店舗の新規倉庫出店を予定しており、2020年度比20.3%増となります。 2020年と2021年の新しい店舗クラスは、私たちの歴史の中で最も堅調な初年度の売上高と利益のクラスを表す可能性が高いという私たちの信念を強化します。」既存店売上高は10.9%増加しました。

21年4Q決算(21年12月…)

21年4Q決算は、22年2月3日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

フロア・アンド・デコア(FND)の損益計算書は?

フロア・アンド・デコアは17年に32ドルで上場しています。上場後に株価は伸び悩み、20年3月は27ドルまで下落しています。しかし、21年の木材高騰と住宅ブームで、21年12月は120ドル前後で推移しています。

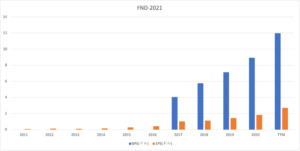

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は右肩上がりで拡大しています。売上高は過去10年で10倍以上、21年の営業利益率は10.7%まで上昇しています。

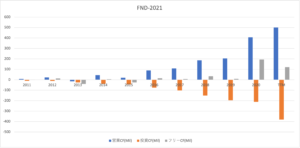

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも順調に拡大しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。コロナ危機による住宅ブームもあり、20年の営業CFは高いですね。また、新倉庫を出店するなど、21年も積極的に設備投資しています。

では、私たち投資家はどのように判断すれば良いのでしょうか?

フロア・アンド・デコア(FND)の注目ポイントは?

フロア・アンド・デコア(FND)の注目ポイントを紹介します。

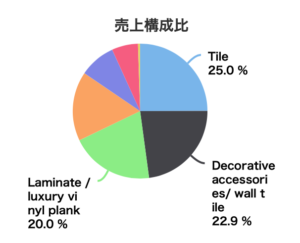

注目1:タイル事業が売上比率の25%を占める?

参考:銘柄スカウター(FND)

フロア・アンド・デコアの事業別の売上高です。

売上比率が最も高いのはタイル事業で、売上比率の25%を占めています。次いで、装飾アクセサリー/壁タイルが22%、高級ビニール板が20%、木材が16%、天然石が8%と続きます。

DIY顧客が多く、20年の住宅ブームで恩恵を受けていますね。また、米国の全地域に倉庫があり、ECサイトでも売上があります。

在宅ブームもあり、フローリング市場は拡大傾向にあります。

注目2:フローリング市場は年率6.1%で拡大?

米国のフローリングの市場規模の推移です。

18年時点の米国のフローリング市場は、337.8億ドルあります。世界市場は20年で3882億ドル、28年まで年率6.1%で拡大する成長産業です。20年はコロナによる在宅ブームもあり、米国では新築住宅が増えましたね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:フロア・アンド・デコア(FND)の決算は?

- 17年4月に上場した、フローリングの米国小売業者

- 主力製品はタイルで売上比率25%、低価格帯で提供してる

- 全米に153倉庫、21年度は新たに27倉庫を新規出店

- 売上は10年で10倍、営業利益率は10%と上昇してる

- 新築住宅が増えれば、フローリングや木材の需要が増える

個人的には、フロア・アンド・デコアは投資したい銘柄のひとつです。

なぜならば、新規店舗数は順調に増えてる上に、既存店舗の売上高も拡大してるからです。21年度は新倉庫27を出店し、33州で153に増えます。また、21年3Qの既存店舗の売上高は、前年比+10.9%と好調ですね。

売上、営業利益、営業CFやEPSはどれも好調に伸びています。

しかしながら、21年12月時点のPERは44倍とすでに高い水準にあります。コロナ後の在宅ワークの恩恵を受けて、株価は十分に上昇したからです。そのため、株価が大きく下がる局面があれば投資したい銘柄ですね。

成長余力は高いが、12月時点のPERは割高水準にあります。

同社のDIY製品は、ホームデポ(HD)やロウズ(LOW)で販売されますね。これらの住宅関連企業は、米国住宅ブームの恩恵を受けている銘柄ですね。21年後半の経済再開後も高い成長率を維持しています。

コメントを残す