世界最大の歯磨き粉メーカーであるコルゲートは、人口増の恩恵を受ける銘柄のひとつです。最も人口増が期待できるインドでは、シェア5割を獲得していますね。経済再開後は成長率が鈍化しており、22年2Qの売上は前年比+5.2%、3Qは+1.2%と低調です。

- 「84年に1.5ドルで上場、株価は55倍に高騰してる…」

- 「世界1位で米国3割、インド5割のシェアを保有してる…」

- 「インドの人口は50年に16億人、人口増の恩恵を受ける…」

コルゲート・パーモリーブ(CL)は、世界1位の歯磨き粉メーカーです。海外の売上比率は75%と高く、インド国内では50%のシェアを獲得しています。人口増の恩恵を受ける銘柄であり、ペットフード事業も高い成長率を維持しています。

個人的には、コルゲートは投資したい銘柄のひとつです。

なぜならば、世界中に幅広く事業展開し、売上と利益が安定成長しているからです。売上高は減少が続いていたが、16年を起点に上昇に転じています。また、22年の営業利益率は22%と高く、収益性が高いビジネスモデルです。

長期的にも、同社は安定成長が期待できる銘柄です。

新興国の売上が全体の3分の1を占め、人口増の恩恵を受けるからです。特に、インド市場では5割のシェアを持ち、24年には中国を超えて50年には16億人に達します。インドの競合企業がシェアを奪うも、引き続き成長が期待できますね。

ただ、短中期的には原料高や人件費増で悪影響を受けています。消費財企業に投資するならば、原料高を価格転嫁できるかが重要な要素になります。22年11月時点の予想PER23倍は、割高だとは思っていません。

- コルゲートの4半期決算(22年7-9月)は?

- コルゲートの過去10年間の売上高や営業利益は?

- ペットフード事業が好調で、21年3Qは+20%で拡大?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

コルゲート・パーモリーブ(CL)の四半期決算は?

コルゲート・パーモリーブ(CL)の四半期決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:43.99億ドル(前年比+1.2%)◯

- Oral, Personal and Home Care:35.27億ドル(−0.9%)

- 北米:9.26億ドル(+0.3%)

- 南米:9.54億ドル(+5.1%)

- 欧州:6.54億ドル(−8.8%)

- アジア:7.26億ドル(−1.8%)

- アフリカ:2.67億ドル(−1.9%)

- Pet Nutrition:8.72億ドル(+10.9%)

- 営業利益:8.60億ドル(−15%)

- 純利益:5.59億ドル(−18%)

- 1株当たり利益:0.66ドル(−18%)✖️

22年2Q決算(22年6月30日)

- 売上高:44.84億ドル(前年比+5.2%)

- 営業利益:—億ドル(—%)

- 純利益:6.03億ドル(−14%)

- 1株当たり利益:0.72ドル(−10%)

22年3Q決算(22年9月30日)

- 売上高:44.55億ドル(前年比+1.2%)✖️

- Oral, Personal and Home Care:35.83億ドル(+0.3%)

- 北米:9.58億ドル(+2.9%)

- 南米:9.97億ドル(+7.0%)

- 欧州:6.32億ドル(−11%)

- アジア:7.09億ドル(−3%)

- アフリカ:2.87億ドル(+11%)

- Pet Nutrition:8.72億ドル(+3.1%)

- 営業利益:9.47億ドル(−2%)

- 純利益:6.18億ドル(−2%)

- 1株当たり利益:0.74ドル(−1%)◯

3Qの売上高は前年比+1.2%で44.55億ドル、営業利益は−2%で9.47億ドルでした。22年2Qと比較すると、3Qは減速していますね。営業利益率は22%と高いですね。

オーラルケア用品は、パンデミック禍では需要が増えていましたね。

しかし、21年後半は商品高騰による物価高の影響を受けています。ただ、生活必需品を多く扱う同社は、価格転嫁しやすい企業ですね。米国市場の利益率が低下した理由は原料高によるものだとしています。

22年通期の売上予想は、44.55億ドル(+1%)に引き下げています。

22年4Q決算(22年12月…)

22年4Q決算は、23年1月31日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

コルゲート・パーモリーブ(CL)の損益計算書は?

コルゲートは84年に1.5ドルで上場しています。株価は右肩上がりで上昇を続けていますね。20年3月は61ドルに下落するも、22年11月は74ドル前後で推移しています。

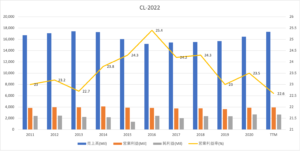

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、16年を起点に売上は上昇基調に戻しています。ただし、営業利益率は16年の25%から、21年は22%まで下落していますね。しかし、粗利益率は60%と高い数値を維持しています。

競合から安値攻勢を受けても、ブランド力を維持できるかに注目したいですね。

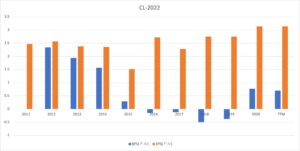

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。16年まで債務超過にあり、自己資本比率は3%と低いですね。EPSは安定して増えており、事業は特に問題はありません。

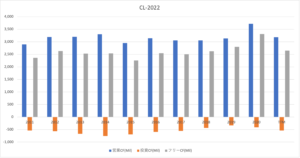

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、緩やかに拡大傾向にありますね。ブランドを確立しているため、投資CFが少なくても営業CFは好調です。競合は少なくはないが、販売やマーケティングに強みがあります。

では、私たち投資家はどのように判断すれば良いのでしょうか?

コルゲート・パーモリーブ(CL)の注目ポイントは?

コルゲート・パーモリーブ(CL)の注目ポイントを紹介します。

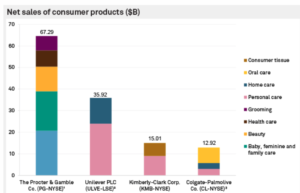

注目1:コルゲートは世界4位の消費財メーカー?

世界的な消費財メーカーの売上比率です。

世界最大の消費財メーカーは、プロクター&ギャンブル(PG)で幅広く商品を扱っていますね。2位は英国ユニリーバ(UL)で個人用品や家庭用品に強く、3位は米国キンバリークラークで紙ベースの日用品に強いです。4位はコルゲートで歯磨剤や石鹸に強いメーカーですね。

参考:プロクター&ギャンブル(PG)四半期決算|1Qは+5%に減速

2位の消費財メーカーは、それぞれに強みを持つことでブランド化に成功していますね。では、コルゲートが強みを持つ歯磨き粉の主要プレーヤーを見てみましょう。

注目2:歯磨き粉で世界1位のシェアを持つ?

歯磨き粉の主要企業の市場シェアです。

コルゲートは世界1位の歯磨き粉のシェアを持ちます。競合企業には、英国ユニリーバ(UL)、英国グラクソ・スミスクライン(GSK)、米国プロテクター(PG)、インドのダバール、ドイツのヘンケルがあります。

米国内ではコルゲートは34%のシェアを獲得しています。また、歯磨き粉に付随して、歯ブラシでも高いシェアを持ちますね。

人口が最も増えているインドでも高いシェアを持ちます。

注目3:インド国内で47.4%のシェアを持つ?

インド国内の歯磨き粉の市場シェアです。

20年時点でコルゲートは、インドでも47.4%の高いシェアを持ちます。次いで、インド企業のHULが15.9%、Dabuirが13.9%と続きますね。コルゲートは18年の49.6%と比較して、シェアを奪われてる点は注意が必要です。

インドは中国に次いで、人口が12億と世界2位の規模です。24年には中国を抜いて、50年には16億人を超える勢いで増加しています。コルゲートが引き続き成長するには、インドは重要なマーケットですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:コルゲート・パーモリーブ(CL)銘柄分析

- 84年に上場した、歯磨き粉で世界1位の米国企業

- 海外比率は75%で新興国比率も高く、人口増の恩恵

- 世界2位の人口を抱えるインドで、50%のシェア

- 競合の安値構成はあるも、営業利益率は20%を超える

- ペットフード事業も好調で、21年3Qは+20%で拡大

個人的には、コルゲートは投資したい銘柄のひとつです。

なぜならば、世界中に幅広く事業展開し、売上と利益が安定成長しているからです。売上高は減少が続いていたが、16年を起点に上昇に転じています。また、22年の営業利益率は22%と高く、収益性が高いビジネスモデルです。

長期的にも、同社は安定成長が期待できる銘柄です。

新興国の売上が全体の3分の1を占め、人口増の恩恵を受けるからです。特に、インド市場では5割のシェアを持ち、24年には中国を超えて50年には16億人に達します。インドの競合企業がシェアを奪うも、引き続き成長が期待できますね。

ただ、短中期的には原料高や人件費増で悪影響を受けています。消費財企業に投資するならば、原料高を価格転嫁できるかが重要な要素になります。22年2月時点の予想PER24倍は、割高だとは思っていません。

世界最大の消費財メーカーは、プロテクターギャンブルですね。プロテクターギャンブルも安値競争にさらされるが、それでも営業利益率は20%と高いですね。安定成長銘柄で、世界経済が不安定な時に買われる銘柄ですね。

コメントを残す