世界3位の消費財メーカーであるキンバリークラークは、パンデミックで恩恵を受けた銘柄ですね。自宅にいる時間が長ければ、日用品の消費量も増えますね。経済再開で好調だったが、21年4Qは+3%、22年1Qは+7%に加速しています。

- 「84年に6ドルで上場、株価は23倍に高騰してる…」

- 「紙製品に強く、ティッシュの売上比率は3割である…」

- 「米国売上が50%、欧州が10%、アジアは40%…」

キンバリークラーク(KMB)は、世界3位の消費財メーカーですね。ティッシュペーパーを開発した企業で、製紙パルプ業でも世界2位と強いです。製紙全般に強く、紙おむつでも世界シェアの23%を獲得しています。

個人的には、キンバリークラークは投資したい銘柄ではありません。

なぜならば、売上高は長く低迷しており、営業利益も伸びてないからです。主力の紙おむつも競合プロクター&ギャンブル(PG)や日系企業にシェアを奪われています。北米市場ではPGのパンパース、中国市場では日系企業が攻勢です。

長期的には、まだまだシェアを奪われる可能性が高いです。

同社は工場閉鎖など経営の合理化に着手するも、依然として利益率は低下傾向にありますね。主力の紙おむつやティッシュが伸びない限りは、厳しい展開が続きそうですね。22年4月時点の予想PER21倍は妥当な水準に見えます。

景気後退局面では買われる銘柄なので、22年以降の動向に注視したいですね。

- キンバリークラークの4半期決算(21年7-9月)は?

- キンバリークラークの過去10年間の売上高や営業利益は?

- 北米やアジア市場で劣勢だが、シェアを奪還できるか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

キンバリークラーク(KMB)の四半期決算は?

キンバリークラーク(KMB)の四半期決算を紹介します。

21年3Q決算(21年9月30日)

- 売上高:50.10億ドル(前年比+6.9%)

- Personal Care:26.56億ドル(+14%)

- Consumer Tissue:15.41億ドル(−5%)

- K-C Professional:7.97億ドル(+13%)

- 営業利益:7.47億ドル(−4.6%)

- 純利益:4.69億ドル(−0.6%)

- 1株当たり利益:1.39ドル(+0.7%)

21年4Q決算(21年12月31日)

- 売上高:49.65億ドル(前年比+3%)

- Personal Care:26.32億ドル(+12%)

- Consumer Tissue:15.59億ドル(−10%)

- K-C Professional:7.58億ドル(+2%)

- 営業利益:5.21億ドル(−30%)

- 純利益:3.57億ドル(−34%)

- 1株当たり利益:1.06ドル(−33%)

22年1Q決算(22年3月31日)

- 売上高:50.95億ドル(前年比+7%)○

- Personal Care:27.29億ドル(+11%)

- Consumer Tissue:15.68億ドル(+4%)

- K-C Professional:7.80億ドル(+4%)

- 営業利益:6.93億ドル(−10%)

- 純利益:5.23億ドル(−10%)

- 1株当たり利益:1.55ドル(−10%)○

1Qの売上高は前年比+7%で50.95億ドル、営業利益は−10%で6.93億ドルでした。21年4Qと比較すると、1Qの売上は加速していますね。営業利益率は13.6%と少し低下気味です。

他の業界と同様に、原料高と供給問題の影響を受けていますね。同社のCEOによると、供給問題は収まりそうになく、値上げも検討していると言います。同社は、価格転嫁できる数少ない企業です。

22年通期の売り上げ目標は、前年比+5%前後に引き上げています。

2022年の第1四半期の51億ドルの売上高は、前年同期と比較して7%増加しました。為替レートの変動により、売上高は2%減少しました。本源的売上高は、純販売価格が6%上昇し、販売量が2%増加し、製品構成により売上高が2ポイント増加したため、10%増加しました。北米では、オーガニック売上高は消費者向け製品で13%増加し、K-C Professionalで5%増加しました。北米以外では、本源的売上高は発展途上および新興(D&E)市場で10%増加し、先進国市場で8%増加しました。

第1四半期の営業利益は2022年に6億9300万ドル、2021年に7億7000万ドルでした。2022年の結果にはThinxの支配持分の取得による純利益が含まれ、2021年の結果には2018年のグローバルリストラプログラムに関連する費用が含まれます。

第1四半期の調整後営業利益は2022年に6億2900万ドル、2021年に8億400万ドルでした。結果は、パルプおよびポリマーベースの材料、流通およびエネルギーコストに牽引された4億7000万ドルの投入コストの増加の影響を受けました。マーケティング、研究および一般経費の増加、ならびに不利な外貨取引の影響により、当四半期の営業利益は減少しました。結果は、有機的な売上成長、会社のFORCE(Focused On Costs Everywhere)プログラムによる5,000万ドルのコスト削減、およびその他の製造コストの削減の恩恵を受けました。

第1四半期の実効税率は2022年に18.2%、2021年に20.9%でした。第1四半期の調整後実効税率は2022年に21.0%、2021年に20.9%でした。 2022年には2300万ドル、2021年には3900万ドル。株式の業績は、投入コストのインフレによって悪影響を受けました。

22年2Q決算(22年6月…)

22年2Q決算は、7月23日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

キンバリークラーク(KMB)の損益計算書は?

キンバリークラーク(KMB)は84年に6ドルで上場しています。株価は緩やかに上昇し、最高値を更新していますね。20年3月は117ドルに下落するも、22年4月は138ドル前後で推移しています。

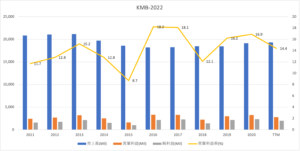

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は横ばいか減少傾向にあります。競合であるプロクター&ギャンブル(PG)にオムツでシェアを奪われています。また、工場閉鎖など経営の合理化にも着手しています。

営業利益率は振れ幅が大きく、16%前後で動いていますね。

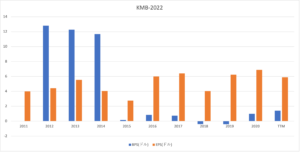

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は2.7%と低いが、事業的には問題ないですね。積極的な自社株買いもEPSは安定しています。

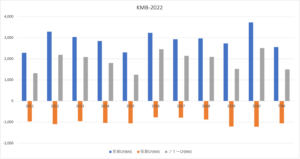

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、波が大きく全体的に横ばいが続きます。ただ、投資CFは少なくはないが、十分な営業CFを稼いでいると言えますね。最大手P&Gに侵食されるなど、安定ビジネスではありません。

では、私たち投資家はどのように判断すれば良いのでしょうか?

キンバリークラーク(KMB)の注目ポイントは?

キンバリークラーク(KMB)の注目ポイントを紹介します。

注目1:キンバリークラークは世界3位の消費財?

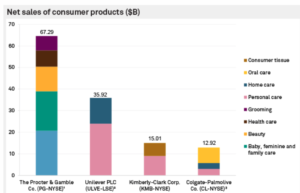

競合となる消費財メーカーの売上比率です。

プロクター&ギャンブルは、世界最大の消費財メーカーで幅広く商品を扱っていますね。2位は英国ユニリーバ(UL)で個人用品や家庭用品に強く、3位は米国キンバリークラークで紙ベースの日用品に強く、4位はコルゲート(CL)で歯磨剤や石鹸に強いメーカーです。

2位の消費財メーカーは、それぞれに強みを持つことでブランド化に成功していますね。キンバリークラークの強みだった紙おむつ製品は、最大手のP&Gに侵食されています。

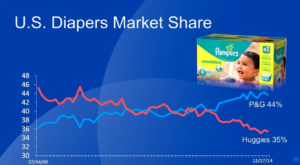

注目2:世界の紙おむつ市場で23%のシェアを持つ?

14年時点の使い捨ての紙おむつの世界シェアです。

キンバリークラークが得意とする紙おむつの市場規模は443億ドルです。しかしながら、近年はP&Gや日系ユニチャーム、花王などに侵食されています。

地域によって市場は混沌としています。中国とインドではP&Gとキンバリー・クラーク以外が価格競争で優勢です。中国では花王のメリーズの人気が高いです。また、米国ではP&Gのパンパースにシェアを奪われています。

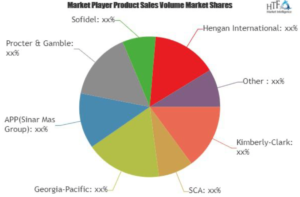

注目3:ティッシュペーパーの競合企業は?

参考:Tissue Paper Market Will Generate New Growth Opportunities

ティッシュペーパーの主要プレーヤーの市場シェアです。

キンバリークラークは、ティッシュペーパーでも競合が多く苦戦しています。競合企業はプロクター&ギャンブル(PG)、インドネシアのSinar Masグループ、米国Georgia-Pacific 、中国のHenganグループです。

アジア企業からの低価格の攻勢を受けています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:キンバリークラーク(KMB)の銘柄分析

- 84年に上場した、世界3位の消費財メーカーである

- 製紙パルプで世界2位、紙おむつやティッシュに強み

- 北米ではP&G、アジアでは日系企業がシェアを奪う

- 売上高は減少傾向にあり、営業利益率も14%に低下

個人的には、キンバリークラークは投資したい銘柄ではありません。

なぜならば、売上高は長く低迷しており、営業利益も伸びてないからです。主力の紙おむつも競合プロクター&ギャンブル(PG)や日系企業にシェアを奪われています。北米市場ではPGのパンパース、中国市場では日系企業が攻勢です。

長期的には、まだまだシェアを奪われる可能性が高いです。

同社は工場閉鎖など経営の合理化に着手するも、依然として利益率は低下傾向にありますね。主力の紙おむつやティッシュが伸びない限りは、厳しい展開が続きそうですね。22年1月時点の予想PER21倍は妥当な水準に見えます。

景気後退局面では買われる銘柄なので、22年以降の動向に注視したいですね。

業界最大手のプロクター&ギャンブルは幅広く事業を展開しています。それでも営業利益率が23%と高いのは、ブランド力や販売力が高い優良企業だからです。

コメントを残す