世界最大の消費財メーカーであるプロクター&ギャンブルは、パンデミックで恩恵を受ける銘柄のひとつですね。自宅にいる時間が長ければ、日用品の消費量も増えますね。23年2Qは+5.3%、3Qは+6%に加速しています。

- 「84年に3.4ドルで上場、株価は46倍に高騰してる…」

- 「世界最大規模で、60以上を超えるブランドを展開する…」

- 「海外売上比率は55%を占め、人口増の恩恵を受ける…」

プロクター&ギャンブル(PG)は、世界最大の消費財メーカーです。家庭用品、洗剤、ヘルスケア、美容用品など幅広い日用品を扱い、海外売上比率は55%と高いです。新興国の売上比率は3割は占め、人口増の恩恵を受けられる銘柄ですね。また、60年以上の連続増配銘柄としても知られます。

個人的には、プロクター&ギャンブルは投資したい銘柄のひとつです。

なぜならば、世界中でブランドが確立されており、人口増の恩恵を受けられる銘柄だからです。不採算部門を売却し売上は減少するも、17年以降は再び上昇に転じています。収益性を高めたことで、22年の営業利益率は23%と高いです。

短中期的には、コスト増や供給問題の影響を受けています。

しかし、21年後半に値上げを実施するなど、商品のコスト高を転嫁できる数少ない銘柄ですね。60年以上の連続増配銘柄でもあり、株価は底堅く推移しています。23年10月時点の予想PER23倍は割高だとは思いません。

株価が買われやすい局面は、世界経済が不調なときですね。

- PGの4半期決算(23年7-9月)は?

- PGの過去10年間の売上高や営業利益は?

- 商品高騰の影響を受けるも、22年も好業績は続く?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

プロクター&ギャンブル(PG)の四半期決算は?

プロクター&ギャンブル(PG)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:200.68億ドル(前年比+3.5%)

- 営業利益:—億ドル(—%)

- 純利益:33.97億ドル(+1.2%)

- 1株当たり利益:1.37ドル(+3%)

23年2Q決算(23年6月30日)

- 売上高:205.53億ドル(前年比+5.3%)

- 営業利益:—億ドル(—%)

- 純利益:33.84億ドル(+10%)

- 1株当たり利益:1.37ドル(+13%)

23年3Q決算(23年9月30日)

- 売上高:218.71億ドル(前年比+6%)◯

- Beauty:40.97億ドル(+3%)

- Grooming:17.24億ドル(+6%)

- Health care:30.74億ドル(+11%)

- Fabric & Home care:76.46億ドル(+8%)

- Baby, Feminine & Family dare:51.84億ドル(+5%)

- 営業利益:57.67億ドル(+17%)

- 純利益:45.21億ドル(+15%)

- 1株当たり利益:1.83ドル(+17%)◯

3Qの売上高は前年比+6%で218.71億ドル、営業利益は+17%で57.67億ドルでした。22年1Qや2Qに続き、3Qの売上も好調ですね。営業利益率は26.3%と高い水準です。

家庭用品を販売する同社は、商品高騰など物価高などの悪影響を受けています。コスト上昇が続く局面でも、値上げができる数少ない優良企業です。

24年通期の売上予想は、84.47億ドルとしています。

7-9 月期決算(第 1 四半期)では、1 株利益、売上高とも予想を上回った。パンデミック を背景とした日用品の需要増の恩恵を引き続き受けている。通期ガイダンスも公表した が、売上高、1 株利益とも据え置いた。市場では上方修正が期待されていた。また、サ プライチェーン問題の影響を受けていることも判明した。しかし、同社のシュルテン CFO はインタビューで「われわれはこの嵐を乗り切るための十分な準備ができている」と語 っていた。7‐9 月期決算は、純利益が前年同期比 4%減の 41 億 1200 万ドル(約 4700 億 円)だった。素材価格や輸送コストの上昇が利益を圧迫した。今後もコストの上昇局面 が続くとして、すでに一部で実施している値上げの対象を幅広い商品群に広げる方針を 示した。米国では深刻な人手不足やサプライチェーン(供給網)の混乱が企業のコスト 高を招いている。商品やサービスの価格を上げる動きが広がっており、今後も物価上昇 が進めば個人消費の重しになる恐れがある。

P&G の同期の売上高は 5%増の 203 億 3800 万ドルだった。為替影響などを除いた増収幅は 4%だった。主力商品の洗剤や家庭用清掃用品の売上高は 5%増えたが、新型コロナウイル スの感染拡大期だった 20 年 7‐9 月期(14%増)に比べると需要が落ち着いた。同社はコスト高を吸収するため、9 月におむつや生理用品など一部商品の値上げに踏み切った。 現時点で値上げによる消費者離れは起きていないという。

コスト高の長期化を見越し、22 年 6 月期通期に素材価格の上昇が 21 億ドル、輸送費が 2 億ドルの利益押し下げ要因になるとの見通しを示した。7 月末にはコスト圧力が計 19 億 ドルと発表していたが、計 23 億ドルに修正した。このため値上げの対象を美容品や歯磨 き、ひげそり用品などにも広げる。具体的な値上げ幅や実施時期については開示しなかった。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月19日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

プロクター&ギャンブル(PG)の損益計算書は?

プロクター&ギャンブルは84年に3.4ドルで上場しています。株価は右肩上がりで上昇を続け、常に最高値を更新していますね。20年3月は101ドルに下落するも、23年10月は150ドル前後で推移しています。

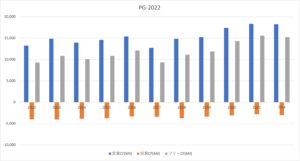

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は16年から再び上昇しています。13年からの売上の減少は、収益性を高めるための事業売却によるものです。100近くあったブランドを整理し、3年間で6割まで減らしています。

その成果もあり営業利益率は切り上がり、21年は23%と高いですね。

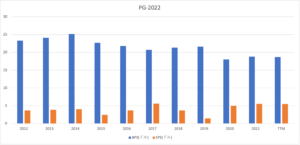

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は38%と低くないです。連続60年の増配銘柄であり、配当性向は60%とは低くはないですね。EPSは安定して推移していると言えます。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。不採算部門を売却したことで、17年以降は営業CFが切り上がっていますね。投資CFは少なく、ブランドを活かした優良ビジネスだと言えます。

では、私たち投資家はどのように判断すれば良いのでしょうか?

プロクター&ギャンブル(PG)の注目点は?

プロクター&ギャンブル(PG)の注目ポイントを紹介します。

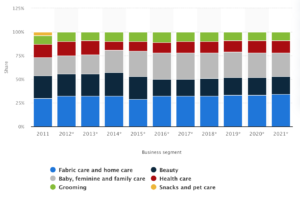

注目1:家庭用品が売上比率の34%を占める?

プロクター&ギャンブルの事業別の売上比率です。

最も売上比率が高いのは、家庭用品で全体の34%を占めます。次いで、幼児や女性用品が24%、美容用品が18%、ヘルスケアが13%、剃刀などが8%と続きます。全体としてどの事業も安定して推移していますね。

では、同社の事業規模はどれくらい大きいのでしょうか?

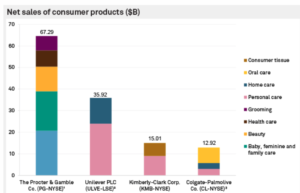

注目2:世界最大の消費財メーカーで幅広く展開?

競合となる消費財メーカーの売上比率です。

プロクター&ギャンブルは、世界最大の消費財メーカーで幅広く商品を扱っていますね。2位は英国ユニリーバで個人用品や家庭用品に強く、3位は米国キンバリークラークで紙ベースの日用品に強く、4位はコルゲート(CL)で歯磨剤や石鹸に強いメーカーです。

2位の消費財メーカーは、それぞれに強みを持つことでブランド化に成功していますね。プロクター&ギャンブルは、化粧品業界でも高いシェアを持ちます。

注目3:化粧品業界で世界4位で3.4%のシェア?

20年の化粧品・香水メーカーの市場シェアです。

業界最大手はフランスのロレアルで、8.4%のシェアを持ちます。次いで、2位は英国ユニリーバで5.8%、3位にエスティローダーで3.6%、4位に米国P&G(PG)で3.4%、5位に資生堂で2.2%と続きます。

化粧品などのブランドメーカーは、伝統的に欧州が強いですね。エスティローダーは収益性を高めており、最も勢いよくシェアを伸ばしています。

参考:エスティローダー(EL)四半期決算|22年1Qは+23%に減速

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:プロクター&ギャンブル(PG)の銘柄分析

- 84年に上場した、世界最大の消費財メーカーである

- 60以上のブランドを保有、日用品や洗剤、美容品を扱う

- 海外売上比率は55%、3分の1は新興国が占める

- 13年に不採算部門を売却し、21年の利益率は23%

- コストや供給問題の影響はあるも、価格転嫁しやすい

個人的には、プロクター&ギャンブルは投資したい銘柄のひとつです。

なぜならば、世界中でブランドが確立されており、人口増の恩恵を受けられる銘柄だからです。不採算部門を売却し売上は減少するも、17年以降は再び上昇に転じています。収益性を高めたことで、22年の営業利益率は23%と高いです。

短中期的には、コスト増や供給問題の影響を受けています。

しかし、21年後半に値上げを実施するなど、商品のコスト高を転嫁できる数少ない銘柄ですね。60年以上の連続増配銘柄でもあり、株価は底堅く推移しています。22年1月時点の予想PER27倍は割高だとは思いません。

株価が買われやすい局面は、世界経済が不調なときですね。

消費財メーカーで最も期待できるのは、歯磨き粉に強みがあるコルゲートです。世界で最も人口増が期待できるインドで50%のシェアを持ちます。

コメントを残す