大型ストアを展開するターゲットは、コロナで最も恩恵を受けている銘柄のひとつです。なぜならば、外出規制によりEコマースの売上高が前年比+195%で伸びてるからです。しかし、21年2Qのオンライン売上は+10%まで減速してます。

- 「コロナでEC売上が加速、前年比+195%で増えた…」

- 「大型銘柄なのに、コロナ後に株価は2.2倍も増えた…」

- 「ピークデジタル後の21年は、EC売上高は減速するのか…」

ターゲットは、日用品から洋服、家具まで揃う大型ディスカウントストアです。コロナ以前から、Eコマースにも力を入れており、EC比率が22%に急拡大していますね。ディスカウントストアとしては米国2位で、最大手のウオールマートを追随します。

個人的には、ターゲットは投資したい銘柄ではないです。

なぜならば、コロナによる恩恵を受ける銘柄で、すでに株価は上昇した後だからです。22年11月時点のPERは14倍と割安だが、積極的に投資したい局面ではありません。また、外出規制が緩和される21年は、好調だったEコマースの売上高も減速しそうです。

さらには、22年は人件費と商品高で収益が悪化しています。ディスカウントストアは値上げが難しく、22年後半も減速しそうです。

- TGTの4半期決算(22年7-9月)は?

- TGTの過去10年間の売上高や営業利益は?

- 経済再開後の21年も、EC売上高は成長できるか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ターゲット(TGT)の四半期決算は?

ターゲット(TGT)の四半期決算を紹介します。

22年1Q決算(22年4月30日)

- 売上高:248.30億ドル(前年比+4.0%)◯

- 営業利益:13.46億ドル(−43%)

- 純利益:10.09億ドル(−52%)

- 1株当たり利益:2.16ドル(−48%)✖️

22年2Q決算(22年7月30日)

- 売上高:260.37億ドル(前年比+3.4%)

- 営業利益:—億ドル(—%)

- 純利益:1.83億ドル(−89%)

- 1株当たり利益:0.39ドル(−90%)

22年3Q決算(22年10月30日)

- 売上高:265.18億ドル(前年比+3.4%)◯

- 営業利益:10.22億ドル(−49%)

- 純利益:7.12億ドル(−52%)

- 1株当たり利益:1.54ドル(−49%)✖️

3Qの売上高は前年比3.4%で265.18億ドル、営業利益は−49%で10.22億ドルでした。22年1Qや2Qと比較して、3Qの売上と利益は横ばいですね。営業利益率は3.8%と少し低迷気味です。

22年は人件費や商品高騰で、収益性が大幅に悪化しています。

22年の売上予想は、3%前後としています。

「第 3 四半期に、当社の事業は 2.7% の同等の売上高成長を達成し、すべての主要な商品カテゴリでユニット シェアの増加が見られました。この業績は、困難な経済環境にもかかわらず、ゲストにサービスを提供し、ロイヤルティを高め続ける当社のビジネス モデルの持続性を示しています」と、ターゲット コーポレーションのブライアン コーネル会長兼最高経営責任者は述べています。 「四半期の後半には、インフレ、金利の上昇、経済の不確実性がゲストのショッピング行動にますます影響を与えたため、売上と利益の傾向は大幅に軟化しました。その結果、第 3 四半期の利益は予想を大幅に下回りました。

今年のホリデー シーズンにお客様に並外れた価値を提供する準備はできていますが、今年初めに行った断固とした在庫対策に支えられていますが、急速に進化する消費者環境により、今年のバランスをより保守的に計画しています。また、現在および将来の効率性を高めるための新しい行動を取り、ビジネスの規模に合わせて運用を最適化し、継続的な成長を推進しています。真に差別化されたゲスト中心の小売製品を構築するために私たちが近年行ってきた進歩は、バランスの取れたマルチカテゴリーのポートフォリオによって強調されており、あらゆる環境でナビゲートするのに適しています.今後も、お客様にターゲットの最高のサービスを提供し、長期的かつ収益性の高い成長への投資を継続することに引き続き注力していきます。」

22年4Q決算(23年1月…)

22年4Q決算は、23年2月17日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ターゲット(TGT)の10年間の損益計算書は?

ターゲットは1973年に0.4ドルで上場しました。株価は順調に上昇し、常に最高値を更新し続ける銘柄です。コロナ危機で一時的に94ドルまで急落するも、22年11月は155ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

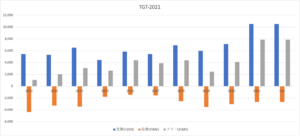

過去10年間の決算書を見ると、売上高は横ばいが続くも21年に伸びています。コロナ禍で日用品やオンライン経由の需要が急増したからですね。20年の営業利益率7%は、小売業業界では良い方です。業界最大手のウォールマートでも4%前後です。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは17年あたりから上昇に転じていますね。EPSは常に上昇基調にあり、利益率を改善している事が分かります。利益率を改善できてる理由は、ECの売上比率が伸びてるからです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、安定して増加していますね。物理的に店舗や物流拠点を必要とするため、投資CFは少なくないビジネスです。しかしながら、安定して営業CFを稼いでいるためフリーCFは常に黒字です。

では、私たちはどのように投資判断すれば良いのでしょうか?

ターゲット(TGT)の注目ポイントは?

ターゲットに投資する上で注目すべきポイントを紹介します。ターゲットは、日用品から洋服、家具まで揃う大型ディスカウントストアです。コロナ以前から、Eコマースにも力を入れている会社です。

注目1:売上比率は1位は美容と家庭用品で26%

カテゴリー別の売上高構成比です。

売上比率を見ると、美容、家庭用品が最も多く26%を占めています。次いで家具装飾が20%、食品飲料が19%、ハードラインが18%、アパレルやアクセサリーが16%と続きますね。ハードラインとは、電子機器や電化製品などを指します。

食料品から日用品まで、なんでも揃っていると言えますね。では、ターゲットのEコマースの売上高はどれくらいあるのでしょうか?

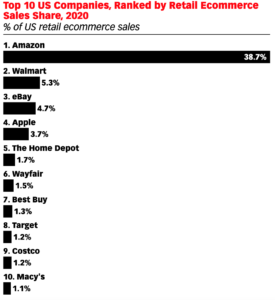

注目2:ターゲットのECシェアは米国8位で1.2%

2020年の米国内のEC売上トップ10企業です。米国内ではアマゾン一強で、市場シェアの38.7%を占めるほど独占しています。

しかしながら、実店舗を持つ小売業もEコマースの売上高を伸ばしています。2番手はWalmartで5.3%、5番手はホームデポで1.7%、7番手はベストバイで1.3%、8位はターゲットで1.2%など、従来の小売業も積極的にEC展開しています。

では、具体的にはどれくらいEC売上を伸ばしているでしょうか?

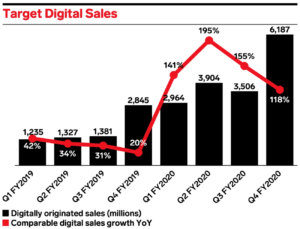

注目3:都市封鎖でEC売上は前年比+195%で拡大?

ターゲットのEC経由の四半期毎の売上高です。

コロナによるパンデミック以降、オンライン経由の売上高が増加しています。都市封鎖時の20年2Qの前年比は+195%、4Qは+118%と大きく上昇しています。20年4Qの総売上高280億ドルに対し、EC売上高は61億ドルまで拡大しています。

19年に12%だったEC比率は、22.1%まで急上昇しています。しかしながら、ワクチン接種が急速に進む21年では、この傾向は鈍化する可能性が高いですね。

すでにピークデジタルの兆候は見え始めています。

注目4:20年2QにEC比率は過去最高16%に上昇?

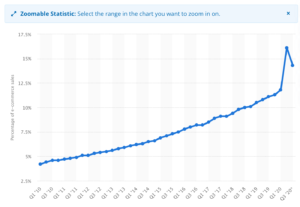

参考:Quarterly share of e-commerce sales of total U.S. retail sales

米国の4半期毎の小売業に占めるEC比率の推移です。

過去10年間で米国を始めとする先進国は、急速にEC化率を高めてきましたね。そして、コロナ直後の20年2Qは急加速し、16.1%まで急上昇しています。しかしながら、コロナの経過と共に都市封鎖が緩和し、20年3Qは14.3%と過去初めて減速しています。

長期的には、EC比率は上昇するのは間違いありません。

しかし、短期的にはどちらに動くか予想するのは困難です。なぜならば、オンラインショッピングは利便性が高く、不可逆的な行動変化を起こします。一方で、コロナが急速に終息する21年の米国は、人々に外出を促しますね。

では、米国のEC比率は世界的にどれくらい高いのでしょうか?

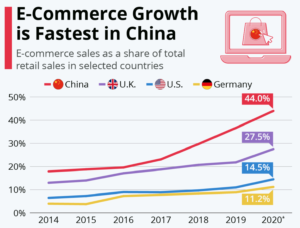

注目5:世界最大のEC大国は中国で比率は44%?

小売に占めるEコマース比率の推移です。

世界最大のEC市場は中国で、かつEC比率が最も高いのも中国です。中国のEC比率は44%、英国が27%、米国が14%、ドイツが11%と続きます。国土が広い米国よりも、人口密集地域が多い方がECは普及しやすいですね。

韓国のEC比率は18%、日本は6.7%とかなり遅れています。中国や韓国、英国と比較すると、米国はまだまだ伸び代が高いと言えるかもしれません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ターゲット(TGT)の四半期決算は?

- 73年に上場した、大型ストアを展開する米国企業

- 日用品から家具、食品まで扱い、ECサイトも運営してる

- 売上比率が高い美容と家庭用品は26%、食品は19%

- パンデミックで、EC比率が2倍の22%に急拡大している

- 20年に売上高は拡大、営業利益率は7%と競合より高い

- 21年はピークデジタルもあり、売上高は減速するかも

個人的には、ターゲットは投資したい銘柄ではないです。

なぜならば、コロナによる恩恵を受ける銘柄で、すでに株価は上昇した後だからです。21年11月時点のPERは21倍と高くはないが、短期間で株価は高騰しています。また、外出規制が緩和される21年は、好調だったEコマースの売上高も減速しそうです。

ただし、21年後半も同社の業績は好調が続くと思います。

なぜならば、経済再開に引き続き米国消費は旺盛だからです。21年2Qの売上成長率は+9.5%、1Qの+23%よりも減速、21年後半は1桁後半の成長が続く見込みです。今後の米国の経済を見る上でも、同社の業績は重要です。

21年11月時点のPER21倍は割高ではないですね。

ターゲットの競合は、業界最大手のウオールマートです。ウオールマートもコロナ禍で好調だったが、経済再開以降は成長率が減速しています。米国経済は引き続き好調だが、コロナ特需の恩恵を受けた小売企業は減速していますね。

コメントを残す