DIY関連のロウズは、コロナで最も恩恵を受けている銘柄のひとつです。なぜならば、都市封鎖による外出規制でDIYの需要が増し、かつEコマース経由でも売上が伸びてるからです。しかし、経済が本格的に再開する21年でも、業績は成長できるのでしょうか?

- 「コロナでEC売上が加速、前年比+135%で増えた…」

- 「大型銘柄なのに、コロナ後に株価は3倍も増えた…」

- 「経済が再開する21年も、DIYやECの好調は続くのか…

ロウズは米国、リフォームや園芸用品を扱う米国2位のホームセンターです。米国1位のホームセンターはホームデポ(HD)、世界7位の小売企業です。ホームデボは単価が高い事業者向け(BtoC)がより強く、売上比率が46%と高いです。ホームデポと同様にEコマースも強く、コロナで売上高が加速しています。

個人的には、ロウズは投資したい銘柄ではありません。

なぜならば、コロナ特需も落ち着き、成長にブレーキが掛かりそうな局面だからです。20年はECの成長率も高く好調で、21年1Qは前年比+24%でした。しかし、経済再開が急速に進む4Qは+2.7%、22年1Qは+5.0%に加速しています。

コロナ特需が終わり、22年の展開を読むのは難しいですね。

コロナ後に業績は減速するも、22年後半は再び回復しています。23年も好調が続くのではないかと期待しています。

22年11月の予想PER14倍は割安だと言えます。

- ロウズの4半期決算(22年7-9月)は?

- ロウズの過去10年間の売上高や営業利益は?

- 経済再開後も、住宅市場の好調は続くのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ロウズ(LOW)の四半期決算は?

ロウズ(LOW)の四半期決算を紹介します。

22年1Q決算(22年4月30日)

- 売上高:236.59億ドル(前年比−3.2%)✖️

- 既存店売上:−4%

- 営業利益:33.02億ドル(+1.7%)

- 純利益:23.33億ドル(+0.5%)

- 1株当たり利益:3.51ドル(+9.3%)◯

22年2Q決算(22年7月30日)

- 売上高:274.76億ドル(前年比−0.3%)

- 営業利益:—億ドル(—%)

- 純利益:29.92億ドル(−0.8%)

- 1株当たり利益:4.67ドル(+9%)

22年3Q決算(22年10月30日)

- 売上高:234.79億ドル(前年比+2.4%)◯

- 営業利益:9.24億ドル(−67%)

- 純利益:1.54億ドル(−92%)

- 1株当たり利益:0.25ドル(−91%)◯

3Qの売上高は前年比+2.4%で234.79億ドル、営業利益は−67%で9.24億ドルでした。22年1Qや2Qと比較して、3Qの売上は加速しています。営業利益率は3.9%と過去平均より弱いですね。

同社は最大手ホームデポと違い、単価が高い事業者向けが多いですね。

コロナ禍では、在宅ワークでDIYの需要が増え好調でした。しかし、21年2Qは経済再開が進んだことで、同社の業績を押し下げています。

ただ、米国住宅需要は22年後半に再び回復していますね。22年通期の売上予想は、975億ドルに引き上げています。

ノースカロライナ州ムーアビル、2022 年 11 月 16 日 /PRNewswire/ — Lowe’s Companies, Inc. (NYSE: LOW) は本日、2022 年 10 月 28 日に終了した四半期の純利益が 1 億 5,400 万ドル、希薄化後 1 株当たり利益 (EPS) が 0.25 ドルであると報告しました。これには、2021 年第 3 四半期の希薄化後 EPS1 が 2.73 ドルだったのに対し、カナダの小売事業に関連する 21 億ドルの税引前非現金資産減損が含まれています。減損を除くと、第 3 四半期の調整希薄化後 EPS1 は前年比 3.27 ドル。

第 3 四半期の総売上高は、2021 年第 3 四半期の 229 億ドルと比較して 235 億ドルで、同等の売上高は 2.2% 増加しました。米国のホームセンター事業の既存売上高は、第 3 四半期で 3.0% 増加しました。

「今四半期は、Pro の 19% の成長と DIY の販売傾向の改善により、米国のコンプが 3% 増加し、予想を上回る結果を達成しました。Lowes.com での売上は、昨年の 25% の成長に加えて 12% 増加しました。また、規律ある実行とコスト管理により、調整後の営業利益率を大幅に改善しました.これにより、最前線の時給従業員に 2 億ドルのボーナスを授与することができ、また 1 億 7,000 万ドルの恒久的な賃金の引き上げを発表することができました。」 Lowe の会長、社長兼 CEO。 「会社の成功を、勤勉な最前線の従業員と再び共有できることを嬉しく思います。12 月のアナリスト & 投資家会議で、成長の次の章について話し合うことを楽しみにしています。」

22年4Q決算(23年1月…)

22年4Q決算は、23年2月17日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ロウズ(LOW)の10年間の損益計算書は?

ロウズは1980年に0.4ドルで上場しました。常に最高値を更新し続ける銘柄で、コロナ禍の21年に高値を付けています。20年3月に66ドルまで急落するも、22年11月は215ドル前後で推移しています。

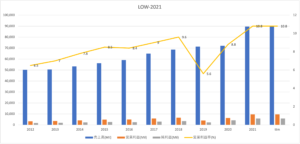

その1:売上高と営業利益の10年間の推移は?

過去10年間の売上高を見ると、売上高と利益は順調に上昇しています。小売業にも関わらず、利益率は平均して10.8%とかなり高い水準です。ただし、競合ホームデポの営業利益率は13.8%と負けていますね。

リフォーム関連は商品が高価で配送が重く、アマゾンとは競合しません。

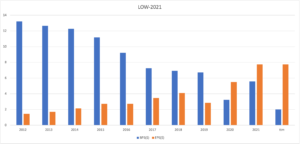

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。売上高が増加しているが、BPSは下落基調にあります。大して、BPSは大きく上昇していますね。ホームデポにも共通しているが、利益率が高いビジネスだと言えます。

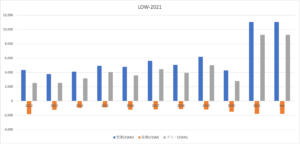

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、安定して増加していますね。物理的に店舗や物流拠点を必要とするため、投資CFは少なくないビジネスです。しかしながら、営業CFとフリーCFは常に拡大し続けています。20年はコロナが追い風で、営業CFは加速しています。

では、私たちはどのように投資判断すれば良いのでしょうか?

ロウズ(LOW)の注目すべきポイントは?

ロウズに投資する上で注目すべきポイントを紹介します。ロウズは米国、カナダ、メキシコに店舗を持ち、日曜大工用品や園芸用品を扱うホームセンターです。また、コロナ以前から、Eコマースに力を入れている会社でもあります。

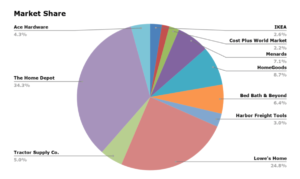

注目1:米国2位のリフォーム企業でシェアは24.8%

米国リフォーム企業のマーケットシェアです。

リフォーム市場は、ホームデポ(HD)とロウズの2強が独占しています。ホームデポの市場シェアは34.3%、対してロウズのシェアは24.8%です。日本で知名度が高いIKEAは2.6%にしか過ぎないですね。

両企業とも一般消費者向け(BtoC)のビジネスで知られています。しかしながら、事業者向けの方が単価が高いです。ホームデポによると、事業者は全顧客の4%だが収益の46%を占めていると言います。ロウズの収益も、事業者の割合が25%前後と高いです。

では、ロウズの事業別の売上高を見てみましょう。

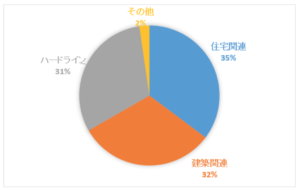

注目2:住宅関連の売上比率が35%と最も高い?

ホームデポの21年の売上高構成比です。

住宅関連の売上比率が35%、建築関連が32%、ハードラインが31%を占めます。ハードラインとは、リフォーム用品、家電、家具を指します。競合のホームデポと同じような売上構成比です。

ホームデポとロウズは、コロナ禍でEC売上高が加速度的に増えています。

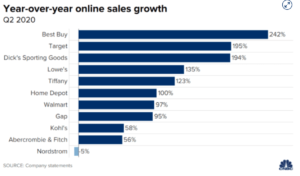

注目3:20年Q2のEC売上は前年比+135%で拡大?

参考:Retailers are reporting record online sales during the pandemic

20年2Qのオンラインストアの成長率推移です。

ホームデポとロウズはコロナの恩恵を最も受けた企業のひとつです。ロウズのEC売上高成長率は前年比+135%、ホームデポは前年比+100%で拡大しています。上位企業には、ベストバイが242%、ターゲットが195%、ディックスが194%と並びます。

食料品を販売するウォールマートやコストコと比較して、家電やリフォーム用品はECと相性が良いですね。しかし、ワクチン接種が急速に進む21年は、売上高が減速する可能性があります。

すでにピークデジタルの兆候は見え始めています。

注目4:20年2QにEC比率は過去最高16%に上昇?

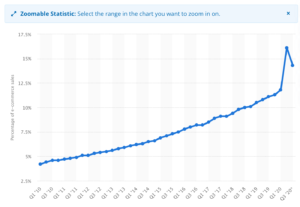

参考:Quarterly share of e-commerce sales of total U.S. retail sales

米国の4半期毎の小売業に占めるEC比率の推移です。

過去10年間で米国を始めとする先進国は、急速にEC化率を高めてきましたね。そして、コロナ直後の20年2Qは急加速し、16.1%まで急上昇しています。しかしながら、コロナの経過と共に都市封鎖が緩和し、20年3Qは14.3%と過去初めて減速しています。

長期的には、EC比率は上昇するのは間違いありません。

しかし、短期的にはどちらに動くか予想するのは困難です。なぜならば、オンラインショッピングは利便性が高く、不可逆的な行動変化を起こします。一方で、コロナが急速に終息する21年の米国は、人々に外出を促しますね。

では、米国のEC比率は世界的にどれくらい高いのでしょうか?

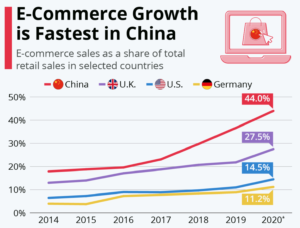

注目5:世界最大のEC大国は中国で比率は44%?

小売に占めるEコマース比率の推移です。

世界最大のEC市場は中国で、かつEC比率が最も高いのも中国です。中国のEC比率は44%、英国が27%、米国が14%、ドイツが11%と続きます。国土が広い米国よりも、人口密集地域が多い方がECは普及しやすいですね。

韓国のEC比率は18%、日本は6.7%とかなり遅れています。中国や韓国、英国と比較すると、米国はまだまだ伸び代が高いと言えるかもしれません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ロウズ(LOW)の四半期決算は?

- 1980年に上場した、住宅リフォームの米国企業

- 業界最大手はホームデポで、ロウズは2番手である

- ホームデポのシェアは34.3%、ロウズは24.8%

- 売上比率は建材が35%、装飾が33%、家具家電が32%

- 売上比率は住宅35%、建築32%、ハードライン31%

- 営業利益率は10%だが、ホームデポは13%とより高い

- 事業者向け売上比率が25%、ホームデポは46%と高い

個人的には、ロウズは投資したい銘柄ではありません。

なぜならば、コロナ特需も落ち着き、成長にブレーキが掛かりそうな局面だからです。20年はECの成長率も高く好調で、21年1Qは前年比+24%でした。しかし、経済再開が急速に進む2Qは+1%、3Qは+2.7%に減速しています。

コロナ特需が終わり、22年の展開を読むのは難しいですね。

ただ、個人的には米国の住宅市場の好調が成長を牽引するとみています。住宅市場が好調だと、リフォーム関連の業績を押し上げますね。ただし、22年通期の売上予想は、前年比+1.8%と弱い点は注意が必要です。

22年2月の予想PER17倍は割安だと言えます。

業界最大手のホームデボも、経済再開で成長率を落としています。しかし、米国住宅市場が好調ならば、近い将来に持ち直すとみています。

コメントを残す