タイソンは北米最大の牛肉や加工食品を生産する企業です。21年後半は、世界的な食品価格高騰の恩恵を受けて好調です。23年2Qの売上は前年比+0.1%、3Qは−2.7%に減速しています。

- 「84年に9ドルで上場、株価は10倍に高騰してる…」

- 「食品業界では世界7位、米国で4位のメーカーである…」

- 「世界最大の食肉企業はJBS、牛肉では世界1位である…」

タイソン(TSN)は、米国最大の食肉加工の生産企業ですね。食品業界としては世界7位、米国で4位の売上規模です。世界最大はブラジルのJBSだが、牛肉市場では世界1位です。食肉製品の14%は南米や欧州、中国や日本にも輸出されます。

個人的には、タイソンは投資したい銘柄ではありません。

なぜならば、売上は順調に伸びているが、営業利益率は9%と低いからです。米国タイソンとブラジルJBSで寡占化しているが、収益性が高いビジネスではありません。競争優勢性は高いが、長期的には環境規制、健康志向によるオーガニック食品の台頭で伸び悩みそうです。

ただ、短期的には21年と22年の業績は好調です。

食品価格の高騰で、牛肉価格は過去最高水準に達しています。そのため、出荷量は10%前後減少するも、15%の価格高騰で高い収益を得ています。原料高や人件費などで、22年も食品価格の高騰は続きそうです。

23年8月時点の予想PER12倍は割安水準にあります。

- タイソンの4半期決算(23年1-3月)は?

- タイソンの過去10年間の売上高や営業利益は?

- 21年に売上は急騰するも、収益性は低下している?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

タイソン(TSN)の四半期決算は?

タイソン(TSN)の四半期決算を紹介します。

22年1Q決算(22年12月30日)

- 売上高:132.60億ドル(前年比+2.5%)

- 営業利益:—億ドル(—%)

- 純利益:3.16億ドル(−71%)

- 1株当たり利益:—ドル(—%)

23年2Q決算(23年3月30日)

- 売上高:131.33億ドル(前年比+0.1%)✖️

- Beef:46.17億ドル(−8.3%)

- Pork:14.21億ドル(−9.3%)

- Chicken:44.30億ドル(+8.4%)

- Prepared Foods:24.22億ドル(+1.2%)

- International:6.34億ドル(+12%)

- 営業利益:−0.49億ドル(前年度11.56億ドル)

- 純利益:−0.97億ドル(前年度8.29億ドル)

- 1株当たり利益:−0.28ドル(前年度2.28ドル)✖️

23年3Q決算(23年6月30日)

- 売上高:131.40億ドル(前年比−2.7%)✖️

- Beef:49.56億ドル(−5.3%)

- Pork:13.24億ドル(−1.8%)

- Chicken:42.12億ドル(+2.8%)

- Prepared Foods:23.83億ドル(−0.7%)

- International:6.33億ドル(+0.5%)

- 営業利益:−3.50億ドル(前年度10.33億ドル)

- 純利益:−4.17億ドル(前年度7.50億ドル)

- 1株当たり利益:−1.18ドル(前年度2.07ドル)✖️

3Qの売上高は前年比−2.7%で131.40億ドル、営業利益は−3.50億ドルでした。22年4Qや23年1Qに続き、2Qの売上も減速していますね。営業利益率は−2.6%と赤字に転落しています。

コロナ禍による供給制約で、食料品高騰の恩恵を受けていましたね。

しかし、23年前半は牛肉と豚肉の価格上昇により、需要が大幅に低下しています。対照的に、価格が低い鶏肉の需要が増しています。これは、景気後退に向かっていることを示唆していますね。

同社CEOは23年の国内の牛肉生産量は−4%だと言います。

23年の売上予想は535億ドルと変えていません。

タイソン・フーズ社長兼最高経営責任者(CEO)のドニー・キング氏は、「現在の市場動向は依然困難だが、タイソン・フーズは持続可能な売上高の成長と利益率の向上を実現するという当社のビジョンに全力で取り組んでいる」と述べた。 「当社のタイソン・コア・ビジネス・ラインの売上高成長率が引き続き他社を上回っているなど、この四半期に行った改善に勇気づけられました。」

「アーカンソー州ノースリトルロック、インディアナ州コリドン、ミズーリ州デクスター、ミズーリ州ノエルにある4つの養鶏施設を閉鎖するという難しい決断は、コスト削減や生産能力の向上などのパフォーマンス向上を図る中で、大胆な行動と卓越した運営に取り組む当社の取り組みを示しています。 そして、タイソン・フーズを長期的により強くするという戦略をさらに強化していきます。」

23年4Q決算(22年9月…)

23年4Q決算は、11月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

タイソン(TSN)の損益計算書は?

タイソンは84年に9ドルで上場しています。株価は12年以降に大きく上昇しています。20年3月は47ドルに下落し、23年8月は54ドルで推移しています。

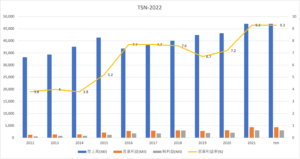

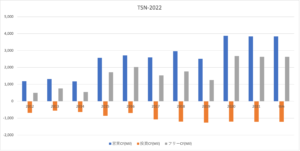

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、16年から売上は順調に拡大しています。世界的な健康志向の高まりで、植物由来の代替肉の需要が増しています。それでも、人口増に伴い売上は右肩上がりで増えています。

21年は食料価格が高騰し、営業利益率は9.3%まで上昇しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は48%と高いですね。自社株買いはしてないが、BPSもEPSも順調に拡大しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大していますね。加工鶏肉や牛肉の生産で、設備投資は少なくないが十分な営業CFを稼いでいます。食肉関連は、十分に競争力が高い企業だと言えますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

タイソン(TSN)の注目ポイントは?

タイソン(TSN)の注目ポイントを紹介します。

注目1:米国4位の食料メーカーで375億ドル?

世界の食品や飲料業界の売上高ランキングです。

業界最大手はスイスのネスレで、722億ドルの売上があります。2位は米国ペプシ(PEP)で666億ドル、3位はブラジルのJBSで525億ドル、4位はベルギーのAnheuser-Buschで470億ドル、5位は米国コカコーラ(KO)です。

タイソンは世界7位で、米国4位の食品メーカーで375億ドル規模です。食肉ではJBSが世界最大だが、牛肉に絞ればタイソンは世界1位のシェアです。製品の14%はカナダ、メキシコ、ブラジル、欧州、中国、日本へ輸出しています。

では、牛肉などの食肉では、どれくらいのシェアを確保してるでしょうか?

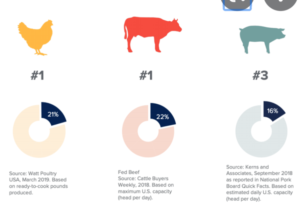

注目2:牛肉は世界1位で22%のシェアを持つ?

タイソンの食肉別の市場シェアです。

タイソンは牛肉で、世界1位で22%のシェアを獲得しています。また、鶏肉でも1位で21%、豚肉は3位で16%です。総売上高ではブラジルのJBSに負けるも、世界の食肉の高いシェアを持ちます。

では、米国内ではどれだけ優位性があるのでしょうか?

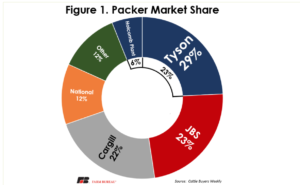

注目3:牛肉加工生産能力で国内29%のシェア?

米国内の牛肉加工能力の市場シェアです。

タイソンは牛肉加工能力で、国内市場の29%を獲得しています。次いで、ブラジルのJBSは23%、カーギルが22%、ナショナルが12%と続きます。19年に6%のシェアを持つHolcomb施設で火災がありました。

では、世界の食肉の需要はどのように推移しているでしょうか?

注目4:牛肉や豚肉の消費量は減少傾向にある?

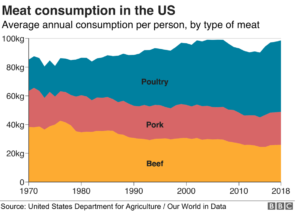

米国内の牛肉、豚肉、鶏肉の消費量の推移です。

過去50年で肉の消費量は、世界で5倍に増えたと言われています。しかし、近年は食肉の文化に大きな変化が生じています。米国内では、牛肉や豚肉よりも、鶏肉を好む人が増えているからです。

その背景には、赤肉の発がん性リスク、環境問題、ベジタリアンなど代替肉の需要増がありますね。価格面でも牛肉は、豚肉や鶏肉よりも高く、22年は過去最高の高値を更新していますね。

長期的には、牛肉の消費量は今後も減少することが予想されます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:タイソン(TSN)の銘柄分析

- 84年に上場した、米国1位の食肉企業である

- 世界7位の食品メーカー、米国では4位の売上規模

- 世界最大の食肉はJBSだが、牛肉市場では世界1位

- 競合企業は多くないが、営業利益率は9%と低い

- 環境規制、オーガニック食品、健康志向などは逆風

- 24年までに、10億ドルの節約を経営目標にしてる

個人的には、タイソンは投資したい銘柄ではありません。

なぜならば、売上は順調に伸びているが、営業利益率は9%と低いからです。米国タイソンとブラジルJBSで寡占化しているが、収益性が高いビジネスではありません。競争優勢性は高いが、長期的には環境規制、健康志向によるオーガニック食品の台頭で伸び悩みそうです。

ただ、短期的には21年と22年の業績は好調です。

食品価格の高騰で、牛肉価格は過去最高水準に達しています。そのため、出荷量は10%前後減少するも、15%の価格高騰で高い収益を得ています。原料高や人件費などで、22年も食品価格の高騰は続きそうです。

22年2月時点の予想PER13倍は割安水準にあります。

欧州や米国の消費者は、植物由来の代替肉を求める人が増えています。ビヨンドミートは19年に上場した企業で、20年は3桁の売上成長率で伸びていましたね。

コメントを残す