食料品などの大型ストアを展開するウォールマートは、コロナで最も恩恵を受けている銘柄のひとつです。なぜならば、外出規制で必需品の需要が増し、ECが前年比+97%で伸びてるからです。経済再開後も売上は悪くはないですね。

- 「コロナでEC売上が加速、前年比+97%で増えた…」

- 「大型銘柄なのに、コロナ後に株価は30%も増えた…」

- 「経済再開後の21年は、EC売上高は減速するのか…」

ウォルマートは、世界最大の食料品を扱う米国の小売企業です。売上高はアマゾンの2倍規模、米国外26ヵ国で事業展開し海外の売上比率は22%です。店舗数が最も多いのがメキシコで2470店、Eコマースにも力を入れています。

個人的には、ウォルーマートは投資したい銘柄ではないです。

なぜならば、コロナによる恩恵を受ける銘柄で、すでに株価は上昇した後だからです。経済再開後は既存店舗の売上が増えて順調に業績を伸ばしているが、成長率は低く積極的に投資したい銘柄ではないですね。

また、長期的にはアマゾンと競合する点も懸念材料です。

コロナ禍でEC売上高が増えたことはプラス材料だが、ECや会員制はアマゾンと事業内容が被ります。10数年単位の長期では、資金力が豊富でハイテクに強いアマゾンが有利だと思います。

22年11月の予想PER21倍は妥当な水準だと思います。

- ウォールマートの4半期決算(22年7-9月)は?

- ウォールマートの過去10年間の売上高や営業利益は?

- 本格的に経済再開する21年も、EC売上高は急成長できるか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ウォルマート(WMT)の四半期決算は?

ウォルマート(WMT)の四半期決算を紹介します。

23年1Q決算(22年4月30日)

- 売上高:1416億ドル(前年比+2.4%)◯

- US:969億ドル(+4.0%)

- International:238億ドル(−13.0%)

- Sam’s club:196億ドル(+17.5%)

- 営業利益:53.18億ドル(−23%)

- 純利益:20.54億ドル(−24%)

- 1株当たり利益:0.74ドル(−23%)✖️

23年2Q決算(22年6月30日)

- 売上高:1528億ドル(前年比+8.3%)

- 営業利益:—億ドル(—%)

- 純利益:51.49億ドル(+20%)

- 1株当たり利益:1.77ドル(−0.5%)

23年3Q決算(22年9月30日)

- 売上高:1528億ドル(前年比+8.7%)◯

- US:1048億ドル(+8.5%)

- International:253億ドル(+7.1%)

- Sam’s club:214億ドル(+12.8%)

- 営業利益:27.95億ドル(−53%)

- 純利益:−17.98億ドル(前年度31.05億ドル)

- 1株当たり利益:−0.66ドル(前年度1.11ドル)◯

3Qの売上高は前年比+8.7%で1528億ドル、営業利益は−53%で27.95億ドルでした。22年1Qや2Qと比較すると、3Qの売上は悪くないですね。ただし、営業利益率は1.8%と低下気味です。

経済再開により、売上は順調に伸びていますね。輸送量や仕入れ、人件費などのインフレ圧力もあり、利益は減少傾向にあります。また、18年に買収した会員制のSam’s Clubは引き続き好調です。

23年通期の売上予想は、前年比+3%前後を見ています。

同社は、ウォルマート米国、サムズクラブ米国、フリップカート、ウォルメックスで力を発揮し、世界的に力強い収益成長を達成しました。総収益は 1,528 億ドルで、8.7% 増、恒常通貨で 9.8% 増でした2。

ウォルマートの米国コンプの売上高 1 は、2 年間のスタックで 8.2% と 17.4% 増加しました。 e コマースの成長率は、2 年間のスタックで 16% と 24% でした。食料品の市場シェアを獲得し続けています。

サムズ クラブ コンプの売り上げ 1 は 10.0% 増加し、2 年間のスタックで 23.9% 増加しました。会員収入は 8.0% 増加し、会員数は過去最高に達しました。

ウォルマート インターナショナルの純売上高は 253 億ドルで、17 億ドル (7.1%) 増加しましたが、為替変動による 15 億ドルの影響を受けました。セグメントの営業利益は、Walmex の 2 桁成長に牽引されました。

グローバル広告ビジネス 3 は、米国の Walmart Connect の 40% と Flipkart Ads の強さに牽引され、30% 以上の成長を遂げました。

連結粗利益率は 89 ベーシス ポイント低下しました。これは主に、米国での値下げと販売の組み合わせ、サムズ クラブでのインフレ関連の LIFO 費用、および Flipkart の年次イベントである The Big Billion Days のタイミングによるものです。

純売上高に対する連結営業費用の割合は、オピオイドの訴訟和解に関連する 33 億ドルの費用により、144 ベーシス ポイント増加しました。純売上高に占める調整済み営業費用の割合 4 は、75 ベーシス ポイント減少しました。これは主に、売上高の大幅な伸びと新型コロナウイルス関連費用の減少によるものです。

連結営業利益は 27 億ドルで、上記の訴訟費用を含めて 53.5% 減少しました。調整後の営業利益 2 は 60 億ドルで、3.9% 増加しました。

1.50 ドルの調整済み EPS2 には、株式およびその他の投資の純損失による 1.11 ドルの影響と、オピオイドの法的和解に関連する費用による 1.05 ドルの税引き後の影響が除外されます。

第 3 四半期に続いて、当社は、第 3 四半期末の時点で約 19 億ドル残っていた既存の承認に代わる新たな 200 億ドルの自社株買い承認を承認しました。

「当社は、フリップカートとウォルメックスに加えて、ウォルマートとサムズ クラブ U. ウォルマート U.S. は、食料品事業の販売台数の伸びに支えられ、引き続き食料品の市場シェアを獲得しました。 第 3 四半期に在庫の位置を大幅に改善しました。年末までに引き続き進歩を遂げる予定です。 インドのビッグ ビリオン デイズから、米国でのディール フォー デイズ イベント、昨年と同じ価格の感謝祭の食事まで、世界中の家族にとって手頃な価格で特別な時間になるようお手伝いします。 私たちには、これらすべてを実現させてくれる素晴らしい仲間がいます。感謝の意を表したいと思います。」

23年4Q決算(22年12月…)

23年4Q決算は、23年2月16日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ウォルマート(WMT)の10年間の損益計算書は?

ウォルマートは1972年に0.06ドルで上場しました。株価は順調に上昇し、常に最高値を更新し続ける銘柄です。コロナ禍でも力強く株価は上昇し、22年11月は147ドル前後で推移しています。

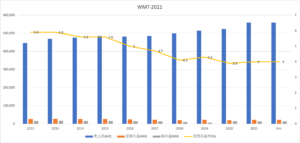

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は緩やかに上昇しています。営業利益率は4%と低いが、小売業の中では悪くはなく、規模の経済で十分に利益も出ています。ただし、競合のアマゾンやコストコにシェアを奪われてるせいか、営業利益率は低下傾向にあります。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。売上高の増加に伴い、BPSも緩やかに上昇しています。EPSは19年に減少してるが、比較的に安定してると言えます。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、安定して増加していますね。物理的に店舗や物流拠点を必要とするため、投資CFは少なくないビジネスです。しかしながら、順調に店舗を拡大することで、安定した営業CFを得ています。

また、ウォールマートの巨大な物流網はECサイトとも相性が良いです。では、私たちはどのように投資判断すれば良いのでしょうか?

ウォルマート(WMT)の注目ポイントは?

ウォルマートに投資する上で注目すべきポイントを紹介します。ウォルマートは世界最大の食料品を扱う小売企業です。世界26ヵ国に展開し、会員制の大型ディスカウントショップも扱います。コロナ以前から、Eコマースに力を入れている会社でもあります。

注目1:小売業界で世界1位の売上高5278億ドル?

2020年の世界の小売業の売上高ランキングです。

世界最大の小売企業は、ウォルマートで売上高は5278億ドルです。2番手はオンライン最大手のAmazonで2682億ドル、3番手にコストコで1566億ドルと続きます。業界大手の多くは、経済大国である米国企業が占めていますね。

ただし、ウォルマートは少しずつ競合にシェアを奪われています。業界2番手のAmazonは食品業界にも進出し、食料品に強いコストコは前年比+15%前後で拡大しています。

ただ、現時点ではアマゾンの食料品に占める割合は多きくないです。

注目2:食品部門の売上高はアマゾンの6倍もある?

16年とデータは古いが、米国内の食料品の売上高です。

17年に高級スーパー「ホールフーズ」を買収し、着実に食料品にも進出しています。しかしながら、食料品に占めるアマゾンの売上高は小さいです。買収したホールフーズを足しても、市場シェアは2.8%、ウォルマートの6分の1規模です。

アマゾンがシェアを拡大するには、まだまだ時間が掛かりそうですね。ECと相性が悪い食料品に進出するアマゾンとは対照的に、ホールフーズはECに力を入れています。

では、20年時点でどれだけのシェアを獲得してるでしょうか?

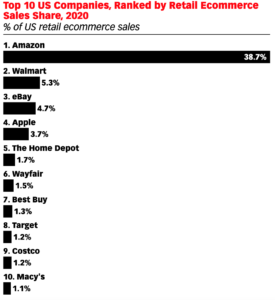

注目3:ウォールマートECシェアは米国2位で5.3%?

2020年の米国内のEC売上トップ10企業です。米国内ではアマゾン一強で、市場シェアの38.7%を占めるほど独占しています。

しかしながら、実店舗を持つ小売業もEコマースの売上高を伸ばしています。2番手はWalmartで5.3%、3番手はeBayで4.7%、4番手はアップルで3.7%です。ウォルマートは売上高規模が世界1位と大きいため、ECの売上高シェアも高いですね。

では、具体的にはどれくらいEC売上を伸ばしているでしょうか?

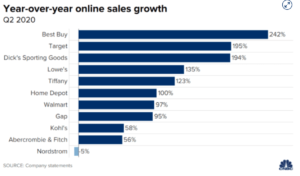

注目4:20年Q4のEC売上は前年比+97%で拡大?

参考:Retailers are reporting record online sales during the pandemic

20年2Qのオンラインストアの成長率推移です。

ホームデポはコロナによる恩恵を最も受けている企業だと言えますね。ウォルマートのEC売上高成長率は前年比+97%です。上位企業には、ベストバイが242%、ターゲットが195%、スポーツ用品のディックスが194%、住宅リフォームのロウズが135%と高いです。

コロナによる外出規制で、大手小売業界は急速にEC経由の売上高を増やしています。では、コロナ禍でどのように売上高が増加したのでしょうか?

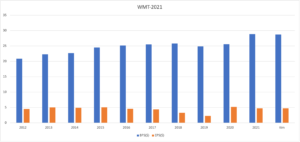

注目5:21年Q4のEC売上は前年比+69%と鈍化?

ウォルマートのEC経由の売上高成長率の推移です。

コロナ以前の18年や19年は、平均して30〜40%でEコマースの売上高が増えていました。しかし、コロナが直撃した21年Q1には前年比+74%、Q2には+97%で急拡大しています。21年4Qの成長率は+69%と、経済再開と共に鈍化しています。

ワクチン接種が急速に進む21年は、さらに鈍化する可能性は高いですね。バイデン大統領は、21年夏には米国は集団免疫を獲得するとしてます。

20年はEC比率が急増していたが、すでにピークデジタルの兆候は見え始めています。

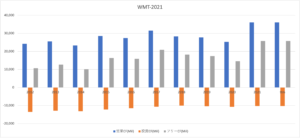

注目6:20年2QにEC比率は過去最高16%に上昇?

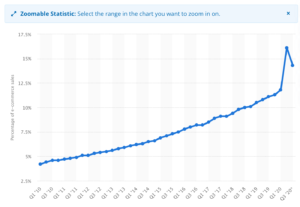

参考:Quarterly share of e-commerce sales of total U.S. retail sales

米国の4半期毎の小売業に占めるEC比率の推移です。

過去10年間で米国を始めとする先進国は、急速にEC化率を高めてきましたね。そして、コロナ直後の20年2Qは急加速し、16.1%まで急上昇しています。しかしながら、コロナの経過と共に都市封鎖が緩和し、20年3Qは14.3%と過去初めて減速しています。

長期的には、EC比率は上昇するのは間違いありません。

しかし、短期的にはどちらに動くか予想するのは困難です。なぜならば、オンラインショッピングは利便性が高く、不可逆的な行動変化を起こします。一方で、コロナが急速に終息する21年の米国は、人々に外出を促しますね。

では、米国のEC比率は世界的にどれくらい高いのでしょうか?

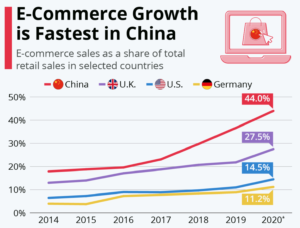

注目7:世界最大のEC大国は中国で比率は44%?

小売に占めるEコマース比率の推移です。

世界最大のEC市場は中国で、かつEC比率が最も高いのも中国です。中国のEC比率は44%、英国が27%、米国が14%、ドイツが11%と続きます。国土が広い米国よりも、人口密集地域が多い方がECは普及しやすいですね。

韓国のEC比率は18%、日本は6.7%とかなり遅れています。中国や韓国、英国と比較すると、米国はまだまだ伸び代が高いと言えるかもしれません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ウォールマート(WMT)の四半期決算は?

- 1972年に上場した、食料品ストアを展開する米国企業

- 売上高は小売業で世界1位、アマゾンの2倍規模もある

- 海外26ヵ国に展開し比率は22%、メキシコが2470店舗

- ECシェアは5.3%で米国2位、最もEC化に成功している

- 21年2QのEC成長率は96%だが、4Qは69%に鈍化

- 営業利益率は4%と低く、アマゾンとコストコと競合してる

個人的には、ウォルーマートは投資したい銘柄ではないです。

なぜならば、コロナによる恩恵を受ける銘柄で、すでに株価は上昇した後だからです。経済再開後は既存店舗の売上が増えて順調に業績を伸ばしているが、成長率は低く積極的に投資したい銘柄ではないですね。

また、長期的にはアマゾンと競合する点も懸念材料です。

コロナ禍でEC売上高が増えたことはプラス材料だが、ECや会員制はアマゾンと事業内容が被ります。10数年単位の長期では、資金力が豊富でハイテクに強いアマゾンが有利だと思います。

コメントを残す