配車サービスを提供するリフトは、過去4年間で10倍にも売上が拡大した成長企業です。経済再開により21年は急速に売上が回復しています。しかし、23年1Qの売上成長率は+14%、2Qは+3%と減速しています。

- 「4年で売上高を10倍に増やした成長企業だ…」

- 「回復を狙える銘柄で、すでに株価は3倍に拡大した…」

- 「コロナ後の経済再開で、再び2桁成長に戻るはずだ…」

リフトは、米国とカナダで配車サービスを提供する企業です。世界中で急拡大してる成長産業で、競合ウーバー(UBER)からシェアを奪う形で急成長しています。コロナ以前の過去4年間で売上高は10倍にも拡大しています。

個人的には、リフトは投資したい銘柄ではありません。

なぜならば、配車サービスは差別化が難しく、価格競争に陥ると思うからです。リフトの市場シェアは30%、ウーバーからシェアを奪う形で急成長しています。しかし、リフトがシェアを奪えている要因は、単純にウーバーよりもピーク時の料金が安いからです。

ウーバーも値下げすれば、リフトの競争優位性がなくなりますね。

ただし、短期的には経済再開で最も恩恵を受ける銘柄です。米国の経済再開が急ピッチで進み、21年2Qの売上高は前年比+125%、3Qは+73%、4Qも+70%と順調に回復しています。短期的には変異株の影響はあるも、CEOは22年の見通しについて楽観的に見ています。

コロナ禍でダメージを受けた分、短期的には勢いよく回復しそうです。個人的には、上場以来ずっと赤字経営が続き投資したい銘柄ではありません。

- リフトの4半期決算(23年7-9月)は?

- リフトの過去10年間の売上高や営業利益は?

- 経済再開で急回復、業績はどこまで上昇する?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

リフト(LYFT)の四半期決算は?

リフト(LYFT)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:10.01億ドル(前年比+14%)

- 営業利益:—億ドル(—%)

- 純利益:−1.88億ドル(+4%)

- 1株当たり利益:0.07ドル(+4.3%)

23年2Q決算(23年6月30日)

- 売上高:10.20億ドル(前年比+3%)◯

- 営業利益:−1.58億ドル(前年度−3.73億ドル)

- 純利益:−1.14億ドル(前年度−3.77億ドル)

- 1株当たり利益:−0.30ドル(前年度−1.08ドル)◯

23年3Q決算(23年9月30日)

- 売上高:11.57億ドル(前年比+9.8%)◯

- 営業利益:−0.40億ドル(前年度−2.90億ドル)

- 純利益:−0.12億ドル(前年度−4.22億ドル)

- 1株当たり利益:−0.03ドル(前年度−1.18ドル)◯

3Qの売上高は前年比+9.8%で11.57億ドル、営業利益は−0.40億ドルでした。23年2Qと比較して、3Qの売上は加速していますね。営業利益率は−3.4%に改善しています。

4Qの総予約額は、36.5億ドルとしています。

4Qの売上予想は、前年比+5%前後を見込みます。

「顧客の声に耳を傾け、顧客が求めるエクスペリエンスを構築するというシンプルな方程式に従っているため、より多くのドライバーと乗客が Lyft を選択しています」と CEO の David Risher 氏は述べています。 「Women+ Connect はその好例であり、現在、全米の 50 以上の都市や町で利用可能です。顧客重視の財務的に強い Lyft を構築するには、前途多大な道が開かれています。

ペダルに足を乗せています!」 リフトの最高財務責任者エリン・ブリューワー氏は、「当四半期も堅調な執行ができた。ドライバーと乗客の成長が力強く、市場の健全性は引き続き改善した」と述べた。 「当社の第 4 四半期の見通しには継続的な進歩が求められており、今日当社が主要なビジネス指標に加えている更新により、当社のレポートと当社の戦略的優先事項がより適切に一致するようになります。 私たちは、お客様に愛される耐久性があり、健全で収益性の高いビジネスを構築することに今後も全力で取り組んでいきます。」

23年4Q決算(23年12月…)

23年4Q決算は、2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

リフト(LYFT)の10年間の損益計算書は?

リフトは19年3月に78ドルで上場しました。しかし、20年3月はパンデミックにより、21ドルまで急落していますね。経済再開で期待される銘柄で、23年11月は10.7ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、19年が過去最高の売上高で4年で10倍に拡大しています。しかしながら、営業利益率は−74%と低く、利益率が悪いビジネスでもあります。20年の売上高は前年比−35%も減速し、一時的に成長が鈍化しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSもどちらも減少傾向にあります。20年のEPSは−5.61ドルと赤字幅が大きく、まだまだ赤字決算は続きそうですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字だが縮小傾向にありました。しかしながら、世界的なパンデミックに一気に赤字幅を拡大していますね。

配車サービスの特徴は、持たない経営で投資CFは比較的少ないです。しかし、価格競争に陥りやすい分野で、十分な営業CFを稼ぐ事に成功していません。経済が本格的に再開した後に、営業CFの黒字化に成功できるかに注目したいですね。

では、私たちはどのように投資判断すれば良いのでしょうか?

リフト(LYFT)の注目ポイントは?

リフトに投資する上で注目すべきポイントを紹介します。競合ウーバーと違い、リフトは配車サービスだけを運営しています。そのため、ウーバーよりも経営がシンプルで、今後の動向を予測しやすいですね。

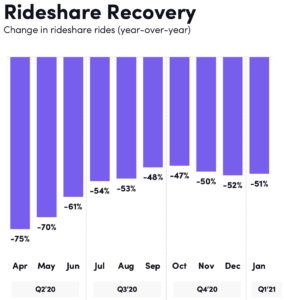

注目1:コロナの影響は21年1月に−51%まで回復?

リフトの配車サービスの月別乗客数の前年比推移です。

パンデミックが直撃した20年4月は、前年比で−75%まで落ち込んでいます。10月に−47%まで回復するも、20年後半からの感染者拡大で再び数値は悪化していますね。

ただし、米国内ではワクチンが急速に普及し始めています。バイデン大統領によると、ワクチン接種による7月には集団免疫を獲得すると言います。そのため、21年後半あたりから、配車サービスも急速に回復することが見込めます。

では、コロナ以前は配車サービスはどのように拡大してきたのでしょうか?

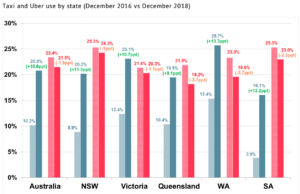

注目2:配車サービス利用者は2年で2倍に増えた?

オーストラリアと米国州で、16年と18年の利用客の割合です。

過去3ヶ月ウーバーを利用した乗客(青色)は、過去2年間で倍近く増えていますね。対して、タクシーを利用した乗客は、3〜5%低下しています。これは、タクシーではなくウーバーを利用する人が増えてる事を示しています。

では、ウーバーとリフトは米国内でどれだけのシェアを持つのでしょうか?

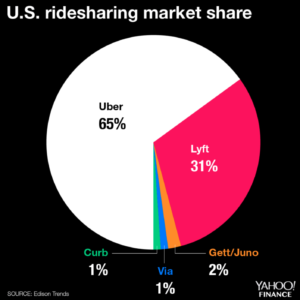

注目3:米国内ではウーバーが65%のシェアを持つ?

米国内の配車サービスの売上高シェアです。

米国内ではウーバーが65%、リフトが31%を占め2強状態にあります。他にも、英国のGettが2%、米国のViaが1%、米国のCurbが1%です。配車サービスは差別化が難しく、最初に市場を独占した先行者が利益を得るマーケットですね。

そのため、ウーバーとリフト以外がシェアを奪うのは難しいです。では、ウーバーとリフトのシェアはどのように推移してるでしょうか?

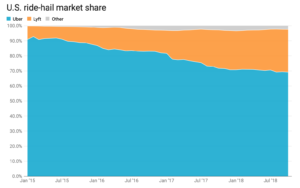

注目4:価格に優位なリフトがシェアを30%に拡大?

米国内のウーバーとリフトのマーケットシェア推移です。

配車サービスはタクシーのシェアを奪う事で急拡大していますね。ウーバーは高いシェアで急拡大しているが、それ以上にリフトが成長しています。15年に10%未満だったリフトのシェアは、18年には3倍の30%まで増えています。

ウーバーとリフトの違いは、渋滞やピーク時の料金差にあります。ウーバーは忙しい時ほど、ドライバーに利益が出るように料金設定しています。利用者の多くは両アプリで料金を比較するため、リフトを利用するケースが増えています。

配車サービスは差別化できないため、価格競争に走るしかないですね。米国内ではウーバーとリフトが強いが、世界の市場シェアはどうでしょうか?

注目5:配車サービスは世界中で過当競争にある?

配車サービスの世界の市場シェアです。

ウーバーの利用者が多いのは、主に北米と南米、それから欧州やアフリカ地域です。中国ではDiDi、東南アジアではGrab、欧州では国ごとにたくさんありますね。ウーバーは中国に参入するも、16年には早々に撤退しています。

対して、リフトはアメリカとカナダだけに絞っています。

配車サービスはすでに飽和状態にあるため、他の地域に進出するのは難しいですね。現在乱立してる市場では、寡占化が進む可能性が高いです。日本で配車サービスが普及しないのは、タクシー業界の規制があるからです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:リフト(LYFT)の四半期決算は?

- 19年3月に上場した、カナダと米国の配車サービスする企業

- 米国内の競合ウーバーのシェアは65%、リフトは31%である

- ウーバーのシェアを奪う事で急速に拡大、売上は4年で10倍

- コロナで前年比−75%急落するも、21年1月は−51%に回復

- 21年7月に集団免疫を獲得し、再び2桁成長に戻す可能性が高い

- 配車サービスは差別化が難しく、儲からないビジネスである

個人的には、リフトは投資したい銘柄ではありません。

なぜならば、配車サービスは差別化が難しく、価格競争に陥ると思うからです。リフトの市場シェアは30%、ウーバーからシェアを奪う形で急成長しています。しかし、リフトがシェアを奪えている要因は、単純にウーバーよりもピーク時の料金が安いからです。

ウーバーも値下げすれば、リフトの競争優位性がなくなりますね。

ただし、短期的には経済再開で最も恩恵を受ける銘柄です。米国の経済再開が急ピッチで進み、21年2Qの売上高は前年比+125%、3Qは+73%、4Qも+70%と順調に回復しています。短期的には変異株の影響はあるも、CEOは22年の見通しについて楽観的に見ています。

コロナ禍でダメージを受けた分、短期的には勢いよく回復しそうです。個人的には、上場以来ずっと赤字経営が続き投資したい銘柄ではありません。

ただし、リフトと同様に利益率が低く、コロナ以前から大きな赤字です。

コメントを残す