決済システムを提供するシフト4ペイメンツは、経済再開で株高が期待できる銘柄ですね。売上高は上昇基調にあり、22年2Qは前年比+44%、3Qは+45%と好調です。

- 「20年5月に上場し、1年で株価は3倍にも急騰している…」

- 「21年に経済が加熱すれば、決済システムは恩恵を受けられる…」

- 「前年比+76%で回復してるが、予想PER250倍は割高か…」

シフト4ペイメンツは、カード決済業界における加盟店管理会社です。ECサイト、ゲーム、小売など様々な業種に、統合支払処理ソリューションを提供しています。POS(販売時点管理)システムを開発するIT企業としても高いシェアを持ちます。

個人的には、シフト4ペイメンツは投資したい銘柄ではないです。

なぜならば、コロナ以前から売上高は減速し、利益率も落ちてるからです。18年に1.2%だった営業利益率は、21年には−13%まで低下しています。経済再開で期待される銘柄だが、過度に期待するのは危険ですね。

オンライン決済はアファーム(AFRM)、スクエア(SQ)など、間接的な競合は少なくない分野ですね。ただ、短中期的には業績は急回復し、22年は利益も上向いています。

22年11月時点の予想PERは21倍と割高ではありません。

- シフト4ペイメンツの4半期決算(22年7-9月)は?

- シフト4ペイメンツの過去10年間の売上高や営業利益は?

- 21年の経済再開が期待されるが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

シフト4ペイメンツ(FOUR)の四半期決算は?

シフト4ペイメンツ(FOUR)の過去四半期の決算を紹介します。

22年1Q決算(22年3月30日)

- 売上高:4.02億ドル(前年比+67%)

- 営業利益:—億ドル(—%)

- 純利益:−0.07億ドル(+77%)

- 1株当たり利益:0.15ドル(+1%)

22年2Q決算(22年6月30日)

- 売上高:5.07億ドル(前年比+44%)

- 営業利益:—億ドル(—%)

- 純利益:0.10億ドル(+221%)

- 1株当たり利益:0.33ドル(+50%)

22年3Q決算(22年9月30日)

- 売上高:5.47億ドル(前年比+45%)

- Payment-based:5.09億ドル(+47%)

- Subscription and other:0.38億ドル(+26%)

- 営業利益(EBITDA):0.85億ドル(+54%)

- 純利益:0.46億ドル(前年度−0.13億ドル)

- 1株当たり利益:0.44ドル(+69%)

3Qの売上高は前年比+45%で5.47億ドル、営業利益(EBITDA)は+54%で0.85億ドルでした。22年1Qや2Qと比較すると、3Qの売上と利益は好調ですね。営業利益率は15.5%と高いです。

シフト4ペイメンツは、コロナによる都市封鎖で悪影響を受けた銘柄のひとつです。しかしながら、経済活動が本格的に再開する21年と22年は、業績を押し上げていますね。

22年通期の支払い規模は、705億ドル(前年比+51%)と好調です。

22年4Q決算(22年12月…)

22年4Q決算は、23年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

シフト4ペイメンツ(FOUR)の損益計算書は?

シフト4ペイメンツは20年5月に33ドルで上場しました。株価は右肩上がりで上昇し、22年11月は38ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、19年から売上も利益も鈍化していますね。18年の営業利益率は1.2%だったが、21年TTMは−13.5%まで低下しています。コロナによる影響を受けたこともあるが、競合にシェアを奪われている可能性もあります。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。21年のBPSは少し上昇していますね。EPSは赤字が続くも少しずつ縮小しています。ただし、まだ赤字を脱却する目処は立っていません。

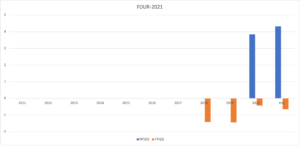

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、大幅に赤字が拡大していますね。設備投資額は年々増加しているが、営業CFは増えていません。20年に上場し資金調達に成功したが、自己資本比率は21%と高くはなく減少しています。

フリーCFが減り続けるならば、また資金を調達する必要があります。では、私たち投資家はどのように投資判断したら良いのでしょうか?

シフト4ペイメンツ(FOUR)の注目ポイントは?

シフト4ペイメンツに注目すべきポイントを紹介します。シフト4ペイメンツは、カード決済業界における加盟店管理会社です。POS(販売時点管理)システムなどのソフトウェアも提供するIT企業としても知られています。

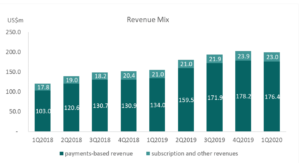

注目1:支払い手数料の売上高が全体の9割を占める?

シフト4ペイメントの事業別の売上高推移です。

シフト4ペイメントの売上高は、四半期毎に順調に増えていますね。支払い手数料の売上高が9割、サブスクリプションが1割前後の割合です。

シフト4ペイメントは、カード決済業界における加盟店管理会社です。POS(販売時点管理)システムなどのソフトウェアも提供するIT企業です。売上高が順調に伸びていないのは、競合企業にシェアを奪われてる可能性があります。

では、POSソフトウェアの市場シェアはどれくらいあるでしょうか?

注目2:POSソフトの上位企業だが競合も強い?

POSソフトウェアの市場シェアです。

シフト4ペイメントは、POSソフトウェアの上位企業です。ただし、この分野ではそれほど高いシェアを保有できていません。上位企業には、米国スクエア(SQ)、SoftTouch、Oracle Hospitality、カナダのSilverWareがあります。

また、オンラインの決済システムでは、ペイパルが圧倒的なシェアを持ちます。

参考:ペイパルの四半期決算|仮想通貨銘柄で株価は1年で3倍に上昇?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:シフト4ペイメンツの四半期決算は?

- 20年5月に上場、カード決済業界における加盟店管理会社

- ECサイト、ゲーム、小売などに、統合支払い処理を提供する

- POSシステムを開発する、IT企業としても高いシャアを持つ

- 売上高は19年に減速し、21年の営業利益率は−13%

- 投資CFが拡大してる上に、営業CFも赤字が続いている

- 経済再開で期待されるが、競合にシェアを奪われてるかも

個人的には、シフト4ペイメンツは投資したい銘柄ではないです。

なぜならば、コロナ以前から売上高は減速し、利益率も落ちてるからです。18年に1.2%だった営業利益率は、21年には−13%まで低下しています。経済再開で期待される銘柄だが、過度に期待するのは危険ですね。

ただ、短中期的には業績は急回復しています。

経済再開が進む21年2Qは前年比+147%、3Qは+76%と好調です。ただ、オンライン決済はアファーム(AFRM)、スクエア(SQ)などの競合も多い点は注意が必要ですね。21年後半は急回復するも、収益性があるか注視したいですね。

オンライン決済は21年と22年のトレンドになりそうですね。BNPL(後払い方式)など、フィンテック企業によって開拓されています。

コメントを残す