EC決済のアファームは、アマゾンと提携するなど順調にシェアを拡大しています。株価は不調で21年11月に最高値170ドルを更新するも、7割も急落しています。23年4Qの売上成長率は+22%、24年1Qは+37%に加速しています。

- 「コロナの恩恵を受けて、20年は+93%も売上が拡大した…」

- 「2桁成長を維持してるが、株価は21年2月から51%も暴落…」

- 「EC市場が拡大し続けるならば、AFRMの株価も上昇するはずだ…」

アファームは、Eコマースやオンライン決済で後払いサービスを提供する米国企業です。ペロトン(PTON)、ウォールマート(WMT)、Shopify(SHOP)と提携し順調に事業を拡大しています。世界的なEC市場の拡大で恩恵を受ける銘柄ですね。

個人的には、アファームは投資したい銘柄のひとつです。

なぜならば、21年8月にアマゾンと提携するなど、順調に販路を拡大しているからです。また、22年1Qの売上成長率は前年比+55%、2Qは+76%など順調に事業規模を拡大しています。

長期的には、EC市場はまだまだ拡大余地が大きいです。

米国のEC最大手であるアマゾンとShopifyと提携してるのは、間違いなくプラス材料です。BNPL(後払い方式)は、政府が規制しない限りは拡大が続く分野です。長期的には確実に市場が拡大するため、株価が下がれば投資を検討したいですね。

ただし、22年は成長率が落ち、収益が急速に悪化していますね。

また、EC決済やBNPLは競合も多く、最終的に利益を得られるかは不明です。営業利益率は−79%と拡大してる点も大きな懸念材料です。成長産業にあるのは間違いなく、今後も動向を注視すべき銘柄ですね。

個人的には、黒字化の見通しがなければ投資することはないです。

- アファームの4半期決算(23年7-9月)は?

- アファームの過去10年間の売上高や営業利益は?

- 経済が本格的に再開しても、2桁成長を維持できる?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アファーム(AFRM)の四半期決算は?

アファーム(AFRM)の四半期決算を紹介します。

23年3Q決算(23年3月30日)

- 売上高:3.80億ドル(前年比+7.3%)◯

- Merchant network:1.19億ドル(−1.7%)

- Virtual card network:0.29億ドル(+26%)

- Interest income:1.78億ドル(+32%)

- Gain on sales of loans:0.32億ドル(−39%)

- Servicing income:0.21億ドル(−9%)

- 営業利益:−3.10億ドル(前年度−2.26億ドル)

- 純利益:−2.05億ドル(前年度−0.54億ドル)

- 1株当たり利益:−0.69ドル(前年度−0.19ドル)◯

23年4Q決算(23年6月30日)

- 売上高:4.45億ドル(前年比+22%)◯

- Merchant network:1.41億ドル(+19%)

- Virtual card network:0.34億ドル(+10%)

- Interest income:2.14億ドル(+56%)

- Gain on sales of loans:0.32億ドル(−42%)

- Servicing income:0.23億ドル(+9%)

- 営業利益:−2.43億ドル(前年度−2.77億ドル)

- 純利益:−2.06億ドル(前年度−1.86億ドル)

- 1株当たり利益:−0.69ドル(前年度—ドル)◯

24年1Q決算(23年9月30日)

- 売上高:4.96億ドル(前年比+37%)◯

- Merchant network:1.45億ドル(+28%)

- Virtual card network:0.33億ドル(+26%)

- Interest income:2.62億ドル(+92%)

- Gain on sales of loans:0.34億ドル(−47%)

- Servicing income:0.20億ドル(−5%)

- 営業利益:−2.09億ドル(前年度−2.87億ドル)

- 純利益:−1.71億ドル(前年度−2.51億ドル)

- 1株当たり利益:−0.57ドル(前年度—ドル)◯

1Qの売上高は前年比+37%で4.96億ドル、営業利益は−2.09億ドルでした。23年3Qや4Qと比較して、1Qの売上は加速しています。営業利益率は−42%と改善していますね。

赤字だが事業自体は順調に拡大しています。24年1Q時点のGMVは56億ドル(前年比+28%)、アクティブ消費者は1690万人(+15%)です。

24年2Qの売上予想は、5.075億ドル(前年比+26%)と悪くないですね。

24年通期の売上予想は、19.2億ドルとしています。

アファームは会計年度第 1 四半期にも一連の好調な業績を達成し、すべての指標において当社の見通しを上回りました。そのため、これについては手短に述べておきます。 GMV の伸びは前四半期に続いて加速し、収益控除後取引コスト (「RLTC」) の見通しを大幅に上回りました。 当社は、強力なユニットエコノミクスを維持し、プラスの信用成果を推進し、資金調達能力を追加しながら、市場シェアを獲得し続けました。

これらは素晴らしい結果です (そして、私たちはそのすべてを誇りに思っています)。 私たちは、この四半期から得られた重要な点は、昨年の金利変化に適応するという大変な努力をしてきたことで、金利が長期にわたって高くなる環境で信用を管理しながら、ビジネスをペース良く成長させる準備ができているということだと考えています。 。 さらに重要なことは、Team Affirm を応援してくださっている方々が、次にどのような課題に直面しても適応し続ける私たちの能力にこれまで以上に自信を持っていただけることを願っています。

24年2Q決算(23年12月…)

24年2Q決算は、2月9日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

アファーム(AFRM)の損益計算書は?

アファームは21年1月に117ドルで上場しました。しかし、2月に最高値125ドルを付けるも、その後は下落基調にあります。23年11月は24ドル前後で推移しています。

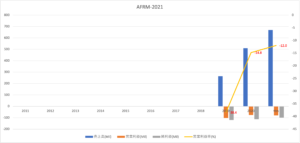

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に拡大しています。20年の売上高は前年比+93%で拡大していますね。これは、パンデミックによりオンライン決済する人が増えたからです。利益率も改善傾向にあり、良い兆候だと言えますね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも大幅な赤字ですね。21年初めにIPO申請し、13億ドルの資金調達に成功しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字で横ばいが続いています。売上高は順調に拡大してる一方で、営業CFは赤字が続いています。アファームは設立まもない新興企業で、まだまだ業績は安定してないですね。

では、私たちはどのように投資判断すれば良いのでしょうか?

アファーム(AFRM)の注目ポイントは?

アファームに投資する上で注目すべきポイントを紹介します。アファームはEコマースやオンラインでの後払いサービスを提供する会社です。そのため、アファームと提携する小売企業が増え、利用者が増えれば業績も上向きますね。

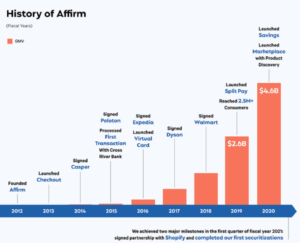

注目1:EC市場の急拡大で20年の売上高は46億ドル?

12年に創業してから、8年間のアファームの歴史です。

後払い決済は、EC企業大手と提携する事で急速に売上高を増やしています。15年にはフィットネスを販売するペロトン(PTON)、18年にはウォールマート(WMT)、21年にはShopify(SHOP)とも提携しています。

これまでのアファームの戦略は、非常にうまく機能してると言えます。

16年から20年まで、620万人以上の消費者が6500の加盟店で1730万件の取引をしています。GMV(総商品量)の約107億ドルを占めています。19年度のローンの64%はリピーターによるもので、顧客満足度が高い事を示しています。

モルガンスタンレーが主導する1億ドルのIPO申請も行い軌道に乗っていますね。アマゾンのライバルと言われるShopifyとの提携は、特に大きなニュースだと言えます。

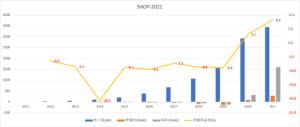

注目2:21年初めにEC大手Shopifyと提携した?

ショッピファイは順調に売上高を増やしているEコマース企業です。

2020年の売上高は29.2億ドル、8年間で122倍にも増えていますね。アマゾンのオンラインストアと比較すると、売上高は94分の1だけです。しかし、米国内ではeBayに次ぐ3番手にまで成長しています。

そのため、ショッピファイ経由でアファームを利用する顧客は増えますね。

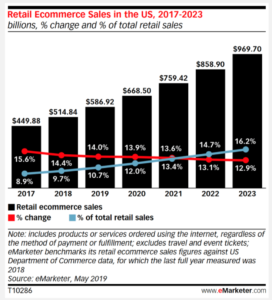

注目3:米国の小売EC市場は23年に9690億ドル?

米国の小売EC市場の売上高推移と23年までの予測です。

米国小売市場は年率12-15%前後で拡大する超成長産業です。20年では6685兆ドルだが、23年には9697兆ドルと言いますね。そのため、オンライン決済や後払いの需要は今後も右肩上がりで拡大すると言えます。

ただし、注意すべき点は競合も増えることです。

例えば、メガバンクなどの大手銀行も、オンライン決済に参入し始めています。また、業界最大手アマゾンも決済などの金融事業に参入し始めています。アマゾンなどの巨大ハイテク企業が参入したら、アファームのシェアを奪われる可能性もありますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アファーム(AFRM)の四半期決算は?

- 21年1月に上場した、後払い決済を提供する米国企業

- Eコマースやオンラインで、若年層向けにサービスを提供

- 620万人の消費者が、6500加盟店で1730万件の取引した

- 29年のアクティブ顧客数は450万人、前年同期比+52%

- 21年初めにIPOで、13億ドルの資金調達に成功した

- 21年初めに、EC大手のShopifyとの提携を発表した

個人的には、アファームは投資したい銘柄のひとつです。

なぜならば、21年8月にアマゾンと提携するなど、順調に販路を拡大しているからです。また、22年1Qの売上成長率は前年比+55%、2Qは+76%など順調に事業規模を拡大しています。

長期的には、EC市場はまだまだ拡大余地が大きいです。

米国のEC最大手であるアマゾンとShopifyと提携してるのは、間違いなくプラス材料です。BNPL(後払い方式)は、政府が規制しない限りは拡大が続く分野です。長期的には確実に市場が拡大するため、株価が下がれば投資を検討したいですね。

ただ、EC決済やBNPLは競合も多く、最終的に利益を得られるかは不明です。営業利益率は−46%と拡大傾向にある点も大きな懸念材料です。成長産業にあるのは間違いなく、今後も動向を注視すべき銘柄ですね。

個人的には、黒字化の見通しがなければ投資することはないです。

Shopifyは米国ECで最も勢いがある企業です。経済再開後の21年2QはECに重い展開が続くが、それでも前年比+56%と好調を維持しています。

コメントを残す