コロナ以降にコンテナ運賃が高騰し、ダナオス(DAC)などのコンテナ銘柄が短期間で10倍にも高騰しています。コンテナに続きバルク運賃も上昇基調にありますね。では、この流れは原油タンカー銘柄にも波及するのでしょうか?

- 「コロナによる原油低迷で、株価は50%も暴落している…」

- 「PERは4倍と最低水準だが、株価は上昇しないのか…」

- 「世界中の脱炭素化で、もう原油需要は回復しないのだろうか…」

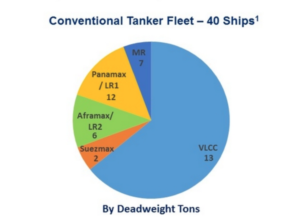

INSWは、石油製品と原油タンカーを所有し世界中に輸送する米国の海運大手です。所有する船舶は40隻、大型船のVLCCを13隻保有しています。原油タンカー運賃は過去最低水準に落ち込んでいるが、21年後半あたりから上向く可能性が高いです。

個人的には、INSWは投資したい銘柄のひとつです。

なぜならば、22年前半に入り石油製品や原油タンカーの市況が上向いているからです。その結果、同社の売上成長率は21年4Qに+66%、22年1Qに+117%と上向いています。また、需要に対して供給は歴史的な低水準にあります。

23年11月時点の予想PER3.4倍は割安です。

- INSWの4半期決算(23年7-9月)は?

- INSWの過去10年間の売上高や営業利益は?

- コンテナやバルク船と同様に、原油タンカーも高騰するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

インターナショナル・シーウェイズ(INSW)決算は?

インターナショナル・シーウェイズ(INSW)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:2.87億ドル(前年比+85%)◯

- Crude Tankers:1.32億ドル(+238%)

- Product Tankers:1.54億ドル(+152%)

- 営業利益:1.85億ドル(前年度−0.001億ドル)

- 純利益:1.72億ドル(前年度−0.13億ドル)

- 1株当たり利益:3.47ドル(前年度−0.26ドル)◯

23年2Q決算(23年6月30日)

- 売上高:2.92億ドル(前年比+85%)◯

- Crude Tankers:1.32億ドル(+238%)

- Product Tankers:1.54億ドル(+152%)

- 営業利益:1.68億ドル(+104%)

- 純利益:1.53億ドル(+121%)

- 1株当たり利益:3.11ドル(+125%)◯

23年3Q決算(23年9月30日)

- 売上高:2.41億ドル(前年比+2.1%)

- Crude Tankers:1.14億ドル(+48%)

- Product Tankers:1.27億ドル(−21%)

- 営業利益:1.14億ドル(−11%)

- 純利益:0.97億ドル(−15%)

- 1株当たり利益:1.99ドル(−13%)

3Qの売上高は前年比+2.1%で2.41億ドル、営業利益は−11%で1.14億ドルでした。23年1Qや2Qと比較して、3Qの売上は減速していますね。営業利益率は47%と高いですね。

23年1Qは1.62(利回り17%)ドルでしたが、2Qは1.42ドル(12%)、3Qは1.25ドル(10%)の配当を支払います。23年前半はタンカー運賃はやや下落局面にあります。

インターナショナル・シーウェイズの社長兼最高経営責任者(CEO)ロイス・K・ザブロッキー氏は、「当社は第3四半期も、原油タンカーとプロダクトタンカーの多様なポートフォリオから多額の現金と利益を生み出し続けた。シーウェイズは、両社の合算を宣言することで株主に現金を還元することに引き続き取り組んでいる」と述べた。 第 4 四半期の配当は 1 株あたり 1.25 ドルとなります。この宣言を含めると、2023 年の配当総額は 1 株あたり 6.29 ドルとなり、株主への累積利益は 3 億 2,000 万ドルを超えることになります。今後も、当社はバランスの取れた資本配分アプローチに専念していきます。 長期的な株主価値を最大化するために、多額の配当を支払い、日和見的な自社株買いを実行し、当社の車両に再投資することです。」

ザブロッキー氏はさらに、「タンカー市場の魅力的な需要と供給のダイナミクスにより、当面はタンカーの収益が引き続き好調に推移すると予想しています。 世界の船舶の老朽化が進む中、規制の進化と造船所の短期的な新造能力の限界により、供給側の成長は依然として限られています。 タンカー需要の好調なファンダメンタルズは、石油需要の増加と世界的なエネルギー貿易の変化によるタンカー利用率の増加によって支えられており、地政学的緊張によりエネルギー安全保障へのさらなる注目が高まっています。」

当社CFOのジェフ・プリバー氏は、「シーウェイズにとって、強力かつ多様な資本構造を維持することは引き続き最優先事項である。 第 3 四半期中、当社は貸借対照表の強化を継続し、新しいリボルビング クレジット枠契約を締結して総リボルビング能力を増加させました。これにより、さらなるレバレッジ削減と合わせて、現金損益分岐点コストが 1 日あたり 1,000 ドル近く削減されました。 当社はこれまでの成功に満足しており、多角化したタンカー会社において損益分岐点水準を 1 日あたり 14,750 ドルと業界最低水準にまで引き下げました。 これにより、フリーキャッシュを生み出す能力がさらに向上し、5億8,100万ドルの豊富な流動性と19%の純融資対価値比率と相まって、シーウェイズは株主への利益を最適化する理想的な立場にあることが保証されます。」

◆22年4Q決算より

Market Update: Tanker Demand Drivers

˄ 石油需要は 2023 年に平均 101 mbpd になると予想され、上半期の 100 mbpd から下半期には 102 mbpd に増加します。 前年比 2% 近くの成長率 ‒ マクロ経済に関するさまざまなシグナル

˄ 中国の需要は 0.7 mbpd 増加すると予想

˄ 非OPECの生産量は、主に南北アメリカ(米国、ブラジル、カナダ、ガイアナ)から1.0~1.5mpbd増加すると予想される

‒ OPEC 原油生産量は一貫して 28 ~ 29 mbpd˅ ロシアの生産量は EU の禁輸措置により減少する可能性があります

˄ OECD インベントリーはわずかな増加を示しています: 約 60 日間の先物需要カバー – 過去 20 年間のほぼ平均

˄ OECD の SPR が約 26 日に短縮。 SPRは、輸出のための海上貿易と将来の補充を支持するリリースを発表

˄ 第 1 四半期後半の製油所のターンアラウンド シーズンは、在庫に影響を与える可能性があります。 地域の供給が影響を受け、タンカーの需要が増加する可能性がありますMarket Update: Tanker Supply Drivers

オーダーブックは、フリートのサイズに比べて引き続き最低です: 4.0% 未満 (dwt による)

˄ 2022 年 1 月以降、フリートの純成長率は約 2.8% です

˄ タンカー艦隊の平均年齢は 12.3 年に伸び (2013 年 2 月の平均年齢は約 8.4 年)、潜在的なリサイクル候補が増えています

˄ リサイクル値は維持されていますが、タンカーの収益が好調であるため意味のある量が不足しています

˅ すでにリサイクルされているか、商業取引から取り除かれている、より古いトン数で主にサービスを提供している認可された石油取引

˄ 新規注文の制限: 評判の良い造船所は他の海運セクターの契約でいっぱいです – 最も早い新造船スロットは 2025 年まで

23年4Q決算(23年12月…)

23年4Q決算は、24年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

インターナショナル・シーウェイズ(INSW)計算書は?

INSWは16年に13ドルで上場しました。19年12月に最高値30ドルを付けるも、その後に株価は下落しています。23年11月は48ドル前後で推移しています。

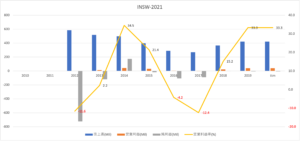

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、業績が不安定だと言えますね。12年の売上高が最も高く、17年まで一貫して下落していますね。17年に好転し始め、19年の営業利益率は33%と高いです。ただし、コロナ後の一時的なスポット価格の上昇によるものです。

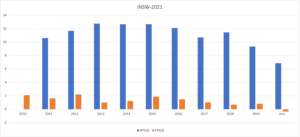

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。原油タンカーは過去10年間、厳しい状況だったことが分かりますね。しかしながら、他の原油タンカー企業と比較して悪い数値ではありません。

20年に船舶を処分したことで赤字になるも、それ以外は黒字を継続しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、それほど悪くはありません。16年と17年は設備投資で赤字になるも、それ以外は黒字を維持していますね。20年以降はタンカー市況が上向き、投資を回収する可能性が高いです。

では、私たちはどのように投資判断すれば良いのでしょうか?

インターナショナル・シーウェイズ(INSW)注目点は?

INSWに投資する上で注目すべきポイントを紹介します。INSWは石油タンカーを所有し、原油や石油製品を世界中に輸送する会社です。そのため、原油タンカーの運賃価格に比例して、売上高や利益が増えます。

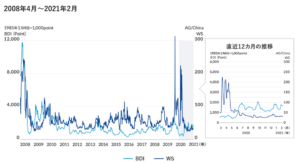

注目1:原油タンカー運賃は過去10年で最低水準?

日本郵船による、不定期船(水色)とタンカー運賃(青色)の推移です。

タンカー運賃は、20年3月に一時的に200まで急騰しています。その理由は、20年3月に陸上の貯蔵タンクが一杯になり、洋上タンカーのスポット価格が高騰したからです。しかしながら、5月以降はタンクの問題が解消され、運賃は過去10年で最も低水準です。

世界的に原油の消費量が急減したことで、船舶の数が過剰だからです。

タンカー運賃は原油価格には依存せず、原油の海上運搬量(需要)と船舶数(供給)に依存します。20年5月から原油価格は急回復しているが、原油タンカーの需給は緩いです。

コロナによる影響で、20年の原油消費量は過去水準ですね。では、原油タンカーの運賃の指標は何を見れば良いのでしょうか?

注目2:タンカー運賃の指標はサイズ毎に確認できる?

原油タンカー運賃の指標を見るには、SIMPSONというサイトが掲示しています。船舶サイズごとに、過去6ヶ月間のタンカー運賃を調べられます。最も小さい37000サイズの運賃を見ると、21年あたりから価格が上昇しています。

では、20年3月のコロナショックでは、どれだけ石油需要が急落したのでしょうか?

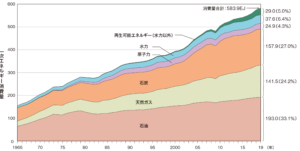

注目3:21年Q3にコロナ以前の水準まで回復する?

21年以降の原油の供給と需要予測です。

世界の原油消費量(緑色)を見ると、19年Q4の101百万バレルから、20年2Qに84百万バレルまで急落しました。しかしながら、21年Q3には98百万バレルまで回復し、22年Q3には過去最高水準を更新します。

消費量が回復するということは、原油タンカーの需要が上昇しますね。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。鉄鉱石の価格が2倍に上昇したことで、新たな設備投資には膨大な資金が必要になります。

そのため、コンテナやバルク運賃で起きた上昇は、いずれは原油にも波及します。

環境問題で原油の需要が落ち込んだように見えます。しかしながら、世界規模で見ると、原油の需要や消費量は伸び続けています。そのため、原油タンカーの数が増えなければ、タンカー運賃は上昇するしかありません。

では、ツァコス・エナジーはどれくらい船舶を所有しているのでしょうか?

注目4:タンカー船は40隻し大型VLCCを13隻保有?

INSWは全部で40隻の原油タンカーを所有しています。

大型船のVLCCが13隻と最も多いですね。

まとめ:インターナショナル・シーウェイズ(INSW)

- 2016年に上場した、原油タンカーの米国海運企業

- 原油タンカー船を40隻、大型VLCCを13隻保有している

- 売上高は12年が最高で、10年比で伸びていない

- 過去10年間苦境だったが、EPSは黒字を維持している

- 16-17年に設備投資を行い、18年からCFが黒字に転じる

- 競合2社と比較すると、売上高成長や財務で少し劣る

- 環境規制で船舶が作られず、需給はタイトになる可能性が高い

個人的には、INSWは投資したい銘柄のひとつです。

なぜならば、22年前半に入り石油製品や原油タンカーの市況が上向いているからです。その結果、同社の売上成長率は21年4Qに+66%、22年1Qに+117%と上向いています。また、需要に対して供給は歴史的な低水準にあります。

そのため、22年5月時点の予想PER7.9倍は割安にあります。

コメントを残す