世界経済は順調に回復する中でも、石油や化学製品タンカーの需要は弱いままですね。徐々に市況は回復基調にあり、23年2Qの売上は前年比−15%、3Qは−39%に減速しています。

- 「コロナによる原油低迷で、株価は70%も暴落している…」

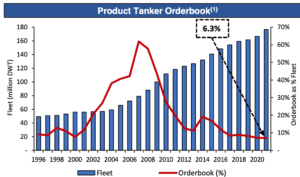

- 「製品タンカーの注文書率は6.3%、過去最低レベルにある…」

- 「世界的な脱炭素化社会にあるも、需要は引き続き強いままだ…」

アドモアシッピンは、原油と化学製品タンカーを海上輸送するアイルランドの海運企業です。全部で25隻の製品タンカーを保有しています。製品タンカーの注文書率は6.3%と低く、市況が回復する22年は需給がタイトになることを期待しています。

個人的には、アドモアシッピングは投資したい銘柄のひとつです。

なぜならば、過去最低水準の製品タンカーの運賃は、いずれ上昇すると思うからです。世界の原油消費量の予測を見ると、22年前半には以前の水準に戻し、後半には過去最高水準を更新します。

原油市況が回復すれば、同社の業績も力強く回復します。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。製品タンカーの注文書率は6.3%にまで低下しています。

同社CEOによると、原油製品タンカーの在庫は少なく、需給はタイトだといいます。更には、23年2月からの精製品禁輸により、4Qにはその影響が出るといいます。禁輸の結果として、トンマイルが7.5%増加するといいます。

23年11月時点の予想PER3.2倍は十分に割安です。

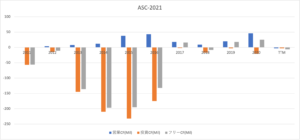

- ASCの4半期決算(23年7-9月)は?

- ASCの過去10年間の売上高や営業利益は?

- 原油タンカー市況は、22年前半に回復するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アドモア・シッピング(ASC)の四半期決算は?

アドモア・シッピング(ASC)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:1.33億ドル(前年比+153%)

- 営業利益:—億ドル(—%)

- 純利益:0.53億ドル(+781%)

- 1株当たり利益:1.28ドル(+612%)

23年1Q決算(23年3月30日)

- 売上高:1.18億ドル(前年比+87%)◯

- 営業利益:0.44億ドル(前年度−0.07億ドル)

- 純利益:0.43億ドル(前年度−0.07億ドル)

- 1株当たり利益:1.04ドル(前年度−0.03ドル)✖️

23年2Q決算(23年6月30日)

- 売上高:0.91億ドル(前年比−15%)

- 営業利益:0.25億ドル(−13%)

- 純利益:0.24億ドル(−19%)

- 1株当たり利益:0.57ドル(−30%)

23年3Q決算(23年9月30日)

- 売上高:0.86億ドル(前年比−39%)

- 営業利益:0.21億ドル(−66%)

- 純利益:0.21億ドル(−66%)

- 1株当たり利益:0.49ドル(−68%)

3Qの売上高は前年比−39%で0.86億ドル、営業利益は−66%で0.21億ドルでした。23年2Qに続き、3Qの売上は減速しています。営業利益率は24%と高いですね。

同社によると、原油製品タンカーの在庫は少なく、需給はタイトだといいます。更には、23年2月からの精製品禁輸により、4Qにはその影響が出るといいます。禁輸の結果として、トンマイルが7.5%増加するといいます。

23年3Qの配当金は0.16ドル(4.9%)に引き下げています。

・2023年9月30日に終了した3か月間の純利益は2,030万ドル、つまり基本株および希薄化後1株あたり利益0.49ドルと報告されました。これに対し、2023年9月30日に終了した3か月間の純利益は6,100万ドル、つまり基本株1株あたり1.57ドル、希薄化後1株あたり利益1.52ドルでした。 2022年9月30日。当社は、2023年9月30日に終了した3か月の調整後利益が2,030万ドル、つまり基本株および希薄化後1株あたりの調整利益が0.49ドルであると報告しました。これに対し、2022年9月30日に終了した3か月の調整後利益は6,160万ドルでした。 基本株あたりの調整後利益は 1.59 ドル、希薄化後一株あたりの調整後利益は 1.54 ドルです (「非 GAAP 指標」セクションの「調整後利益」を参照)。

・2023年9月30日までの9か月間で報告された純利益は8,730万ドル、つまり基本株1株当たり利益2.12ドル、希薄化株1株当たり利益2.09ドルであるのに対し、純利益は8,200万ドル、つまり基本株1株当たり利益2.27ドル、希薄化後株当たり利益2.22ドルです。 当社は、2023年9月30日に終了した9か月の調整後利益8,730万ドル、つまり基本株1株当たりの調整利益は2.12ドル、希薄化後1株当たりの調整利益は2.09ドルであると報告しました。これに対し、2023年9月30日で終了した9ヶ月の調整後利益は8,960万ドルでした。 2022 年 9 月 30 日に終了した 9 か月間、つまり基本株あたりの調整後利益は 2.48 ドル、希薄化後一株あたりの調整後利益は 2.43 ドルになります (「非 GAAP 指標」セクションの「調整後利益」を参照)。

・調整後利益の 3 分の 1 に相当する普通株式の配当を支払うという当社の変動配当方針に従って、取締役会は 2023 年 11 月 7 日に、9 月終了四半期の普通株式 1 株当たり 0.16 ドルの現金配当を発表しました。 配当は、2023年11月30日に登録されている株主全員に、2023年12月15日に支払われます。

・MR タンカーは、2023 年 9 月 30 日までの 3 か月間、1 日あたり平均スポット TCE レート 28,493 ドルを獲得しました。ケミカル タンカーは、2023 年 9 月 30 日までの 3 か月間、1 日あたり平均 TCE レート 20,023 ドルを獲得しました。総収益の約 50% に基づく 2023 年第 4 四半期の日数は現在固定されており、MR タンカーの平均スポット TCE 料金は 1 日あたり約 30,100 ドルです。 2023 年の第 4 四半期に確定した収益日の約 60% に基づくと、ケミカルタンカーの平均 TCE 料金は 1 日あたり約 23,000 ドルとなります。

・2023 年の第 3 四半期に、予定されていた乾ドック中に 2 隻の船舶にモジュール式の炭素回収対応スクラバーの設置を完了しました。

CEO Comment:

「MRおよびケミカルタンカー用船市場は、典型的には低迷する夏の間も好調を維持し、強い勢いで季節的に好調な冬シーズンにつながっています。さらに、精錬製品在庫の減少と地政学的リスクの増大により、顕著な市場の長期化が繰り返されています。」 一方、少なくとも2026年までは新造船の納入が限られ、造船所の生産能力も逼迫しているため、タンカー供給の伸びは依然として抑制されている。

この経営環境において、アードモアの戦略的優先事項は、当社の長年にわたる資本配分方針の実行を含め、非常に一貫しています。 当社は潜在的な成長機会を継続的に評価し続けていますが、その代わりに、株主に魅力的な四半期配当を支払い、当社の利益を削減しながら、既存の車両に性能最適化および脱炭素化テクノロジーを導入することによってもたらされる非常に高い利益を重視してきました。 財務レバレッジ。 アードモアは業績と進歩に一貫して注力しているため、これらの堅調な市場におけるスポットエクスポージャーだけでなく、長期にわたる運営および財務効率を通じて価値を構築し続ける強力な立場にあると我々は信じています。」

23年4Q決算(23年12月…)

23年4Q決算は、24年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

アドモア・シッピング(ASC)の損益計算書は?

アドモア・シッピングは13年に13ドルで上場しています。株価は長く低迷し続け、22年11月は13ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は順調に拡大しています。コロナによる需要減少で、21年の営業利益率は−14%まで低下していますね。ただ、22年以降は市況が回復しそうです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は44%と高いが、EPSは赤字が続いています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、20年に向けて改善していますね。13-16年はタンカーを購入し設備投資しています。22年はタンカー市況が好転する見通しです。

では、私たち投資家はどのように判断すれば良いのでしょうか?

アドモア・シッピング(ASC)の注目ポイントは?

アドモア・シッピング(ASC)の注目ポイントを紹介します。

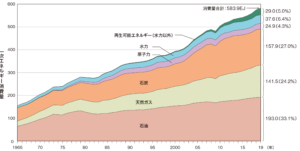

注目1:21年Q3にコロナ以前の水準まで回復する?

21年以降の原油の供給と需要予測です。

世界の原油消費量(緑色)を見ると、19年Q4の101百万バレルから、20年2Qに84百万バレルまで急落しました。しかしながら、21年Q3には98百万バレルまで回復し、22年Q3には過去最高水準を更新します。

消費量が回復するということは、原油タンカーの需要が上昇しますね。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。鉄鉱石の価格が2倍に上昇したことで、新たな設備投資には膨大な資金が必要になります。

そのため、コンテナやバルク運賃で起きた上昇は、いずれは原油にも波及します。

環境問題で原油の需要が落ち込んだように見えます。しかしながら、世界規模で見ると、原油の需要や消費量は伸び続けています。そのため、原油タンカーの数が増えなければ、タンカー運賃は上昇するしかありません。

注目2:原油製品タンカーの注文書レートは6.3%?

石油製品タンカーのフリートに対する注文書です。

アドモアシッピングの決算資料によると、石油製品タンカーの注文書レートは6.3%と過去最低水準にあります。これは、原油タンカー市況が上向いたときに、需給関係がタイトになることを示しています。

世界的な脱炭素化にあるが、原油の消費量は世界中で増え続けています。原油タンカーの数が足りなくなれば、タンカーの運賃は上昇します。

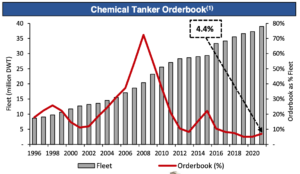

同様のことは、化学製品タンカーでもいえます。

注目3:原油製品タンカーの注文書レートは4.4%?

化学製品タンカーのフリートに対する注文書です。

アドモアシッピングの決算資料によると、化学製品タンカーの注文書レートは4.4%と過去最低水準にあります。これは化学製品タンカー市況が上向いたときに、需給関係がタイトになることを示しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アドモア・シッピング(ASC)の決算は?

- 2013年に上場した、製品タンカーのアイルランド企業

- 原油製品と化学製品タンカー25隻を保有している

- 原油製品の注文書レートは6.3%、化学製品は4.4%だけ

- 22年にタンカー市況が反転すれば、需給はタイトになる

- タンカー市況は低迷してるが、月毎に需要が回復している

個人的には、アドモアシッピングは投資したい銘柄のひとつです。

なぜならば、過去最低水準の製品タンカーの運賃は、いずれ上昇すると思うからです。世界の原油消費量の予測を見ると、22年前半には以前の水準に戻し、後半には過去最高水準を更新します。

原油市況が回復すれば、同社の業績も力強く回復します。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。製品タンカーの注文書率は6.3%にまで低下しています。

ただ、短期的にはアジアのロックダウン、中国の停電などで需要は低いですね。タンカー市況が回復するのは、電力問題が落ち着いた22年以降になるかもしれません。

アドモアシッピングは、マネックス証券で取り扱いがありません。原油製品タンカーに投資するならば、より事業規模が大きいトームがお勧めです。

コメントを残す