世界中のコンテナ運賃が高騰し、ダナオスは20年8月から20倍に高騰しています。20年8月頃から上昇したコンテナ運賃は、22年も上昇し最高値を更新し続けています。コロナを契機に高騰した運賃は、経済再開により元の価格に戻るのでしょうか?

- 「コンテナ運賃が高騰し、ダナオス株が20倍に高騰した…」

- 「上海から北米向けが高騰し、欧州やアジアにも波及している…」

- 「株価は半年で20倍だが、PERはまだ2倍と割安だ…」

ダナオスは、海運会社に船舶を貸し出すギリシャのオーナー会社です。パンデミックによる世界的なコンテナ不足で、運賃は4倍以上に高騰しています。コンテナ不足の恩恵を受けて、20年8月から株価は30倍にも高騰しています。

個人的には、ダナオスは保有したい銘柄ではありません。

なぜならば、すでに株価は30倍も高騰し、これ以上の上昇余地が大きくないと思うからです。コンテナ運賃は前年比で6倍ほど上昇していますね。また、コロナ禍の医薬品や精密機械の需要も終わり、ピークアウトする可能性が高いですね。

実際に、コンテナ運賃は21年9月を起点に一貫して下落しています。

運賃が下落した理由は、世界的なサプライ問題の正常化と、景気後退による需要減速ですね。この流れは、23年以降も続く可能性が高いそうですね。そのため、ファンダメンタル的には、11月時点で1.7倍と割安だが、欲しい銘柄ではありません。

- ダナオスの4半期決算(22年7-9月)は?

- ダナオスの過去10年間の売上高や営業利益は?

- 世界的なコンテナ運賃高騰は、いつまで続くのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ダナオス(DAC)の四半期決算は?

ダナオス(DAC)の四半期決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:2.299億ドル(前年比+74%)◯

- 営業利益:1.400億ドル(+143%)

- 純利益:3.314億ドル(+11%)

- 1株当たり利益:16.00ドル(+14%)◯

22年2Q決算(22年6月30日)

- 売上高:2.51億ドル(前年比+71%)

- 営業利益:—億ドル(—%)

- 純利益:0.08億ドル(−97%)

- 1株当たり利益:7.59ドル(+127%)

22年3Q決算(22年9月30日)

- 売上高:2.600億ドル(前年比+32%)◯

- 営業利益:1.769億ドル(+61%)

- 純利益:0.66億ドル(−70%)

- 1株当たり利益:3.29ドル(−69%)◯

22年4Q決算(22年12月30日)

- 売上高:2.52億ドル(前年比+17%)

- 営業利益:—億ドル(—%)

- 純利益:1.52億ドル(−8%)

- 1株当たり利益:6.99ドル(+14%)

3Qの売上高は前年比+32%で2.60億ドル、営業利益は+61%で1.76億ドルでした。22年1Qと2Qと比較して、3Qの売上は減速していますね。営業利益率は68%と過去最高に達しています。

ZIM株の売却は3Qに全て完了しています。

22年3Qの配当金も0.75ドルです。

Danaos’ CEO Dr. John Coustas commented::

「昨年はコンテナ市場のピークであり、過去 2 年間に見られた非常に好調な市場状況は過去のものとなりました。 すべての航海ルートでボックスレートがパンデミック前のレベルまで低下していることは、今後の困難な時期を予見しています。 定期船会社は、2022 年と比較して 2023 年の利益を大幅に下回ると予測しており、迫り来る不況の影響が完全に現れるのを待っています。 チャーター料金は大幅に低下しましたが、パンデミック前のレベルよりも高いままです。 ただし、チャーター期間が 12 か月を超えることはめったにありません。

幸いなことに、利用可能な日数の 93% がすでに 2023 年に契約されているため、現在の市況から隔離されており、今後 1 年間の優れた見通しを提供しています。 短期的な下振れリスクが限定的であり、負債が最小限に抑えられていることを考えると、今後の景気後退を日和見的に利用するための十分な火力があります。

私たちはライナースペースの動向を注視しており、ネットワークの効率が低下するため、2M アライアンスの解体は、非稼働の所有者にとって間違いなくプラスになるでしょう。 さらに、脱炭素化の影響は、予想されるサービス速度の低下による効果的なフリート供給削減の予測に織り込まれていません。 定期船会社は、自社所有およびチャーター船の炭素強度指標 (CII) の調査を開始したばかりですが、現在の指数の構造に対する広範な批判と、指数が変更される可能性が高いとの予想により、具体的な行動はありません。 インデックスに準拠するために、ネットワークを再設計する必要があります。

ダナオスは、既存の車両のさまざまな脱炭素化戦略を積極的に調査しており、来年納入予定の環境に優しい 6 つの新造船の最適化に積極的に関与しています。 私たちは、成長を加速させ、株主に優れた結果をもたらすという戦略に引き続き取り組んでいきます。」

22年4Q決算(22年12月…)

22年4Qは、23年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ダナオスの10年間の損益計算書は?

ダナオス は06年に284ドルで上場しました。07年7月に最高値539ドルまで上昇するも、その後は大きく下落しています。22年11月は61ドル前後で推移していますね。

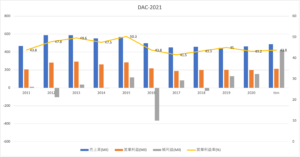

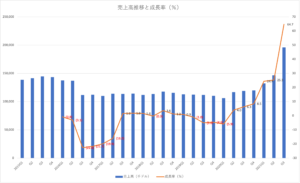

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は徐々に減少傾向にありますね。しかしながら、営業利益率は高く、常に40%以上を維持しています。コンテナ船を貸し出すことで利益を得ているため、利益率が高いビジネスですね。

21年は持株会社ZIMの上場もあり利益が大きく上昇しています。

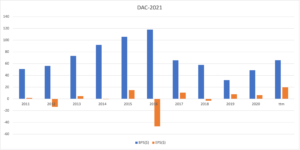

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)は、16年までは順調に推移しています。しかしながら、16年以降は大きく減少傾向にあります。また、EPS(1株あたり純利益)も波はあるが、直近の21年は上昇しています。

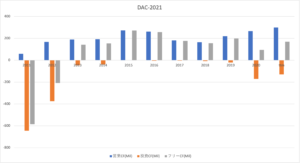

その3:営業CFと投資CFの10年間の推移は?

2013年以降、営業CFとフリーCF(営業CF−投資CF)は順調に推移していますね。コンテナ船を貸し出すビジネスは、営業CFを必要としない優良ビジネスですね。20年と21年は世界的なコンテナ不足で、新しいコンテナ船を購入して投資を増やしています。

では、私たち投資家はどのように判断したら良いのでしょうか?

ダナオス(DAC)の注目ポイントは?

ダナオスに投資する上で注目すべきポイントを紹介します。ダナオスの主要顧客は中国海運、CMA-CGM(仏)、ヒュンダイ(韓国)、NileDutch(アフリカ)、マースク(デンマーク)、MSC(スイス)、陽明(日本)です。

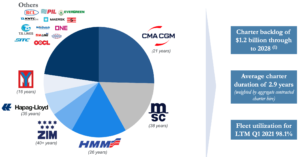

注目1:オーナー会社ダナオスの船舶の貸出先は?

ダナオスが所有する船舶の貸出先です。

最も船を貸し出しで最も多いのが、仏のCMA-CGMです。次いで、MSC(スイス)、韓国の現代商船(HMM)、イスラエルのZIMと続きます。ダナオスはHMMとZIMの株主でもあります。

ダナオスはコンテナ運賃の上昇に伴い、売上成長率を大きく伸ばしています。

注目2:21年4Qの売上前年比は+80%に加速?

ダナオスの四半期毎の売上高と成長率の推移です。

売上高成長率を見ると、コロナ禍の21年1Qを底値に業績が急回復しています。21年1Qに前年比−5.9%から+4%に反転し、21年2Qは+25%、3Qは64%、4Qは+80%に加速しています。

今後の動向を知るには、コンテナ運賃を注視する必要があります。

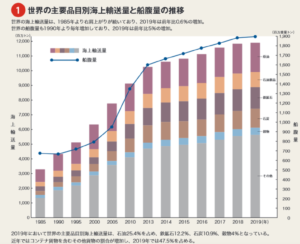

注目3:世界の海上輸送量と船腹量は増え続けている?

参考:海運業の発達と現状

世界的なトレンドとして、海上輸送量と船腹量は増え続けています。2010年以前は中国などの新興国で急拡大し、13年以降は緩やかに上昇しています。

船舶には大きく分けて、次の3つの種類があります。

- バルク船:47,039万トン(33.6%)

- オイルタンカー:28,689万トン(20.5%)

- コンテナ船:24,690万トン(17.7%)

ダナオスが船会社に貸し出しているのはコンテナ船だけです。

2020年11月以降、中国発のコンテナ船が急騰しています。

注目4:コンテナ船運賃が高騰している理由とは?

- コロナで労働力不足で、北米港に大量のコンテナが滞留している

- トラックや鉄道などの陸運者不足で、コンテナが海上に戻ってこない

- 乗客を乗せる国際線が激減し、付加価値が高い製品が空で送れない

- 巣ごもり特需で、中国から北米向けの家電や日用品が増えている

- 北米や欧州のクリスマス商船で、11〜12月に需要が逼迫している

- 北米や欧州向けの長距離輸送が優先され、アジアで足りていない

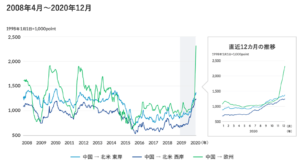

2020年11月以降、中国発のコンテナ運賃が急騰しています。

コンテナ運賃が急騰している原因は、コロナによる世界的な経済封鎖によるものです。しかしながら、高騰している要因はひとつではないため、どのくらいの期間で上昇し続けるかは読めません。

しかし、21年1月末時点では、上海初のコンテナ船は少しだけ下落し始めています。この傾向が続けば、世界上のコンテナ船も下落に転じるかもしれません。

では、コンテナ船の動向を見るには、どの指標に注視すれば良いのでしょうか?

注目5:コンテナ運賃指数は過去最高の8848ドル?

Freightos社が公表している指数FBX(コンテナ運賃指数)です。

FBXは、全世界の主要14航路の40フィートコンテナ1本の運賃を、12社からヒアリングして平均値を算出しています。19年に1200ドルだったFBXが、21年1月には4000ドル、7月末には6724ドルまで上昇しています。

7月30日の急騰は、中国-北米航路で計算方法が変わったからです。固定費に含めていた分も追加したため、前週比+32%の8848ドルに上昇しています。

他には、上海発のコンテナ指数もあります。

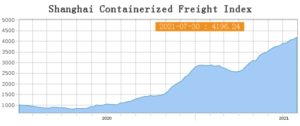

注目6:上海発コンテナ指数は過去最高の3432ドル?

SCFIは、上海発のコンテナ運賃の指数です。

コンテナ船が1番最初に高騰したのは、中国の上海向けの運賃です。20年4月以降に北米や欧州が経済停止した一方で、中国だけが生産を大幅に増やしていたからです。SCFIの指数を見ると、20年後半に一服するも、基本的には上昇し続けています。

21年7月30日は、4196まで上昇していますね。

中国政府は、早い段階でコンテナ運賃の安定に動いています。世界中に製品を輸出している中国は、コンテナ運賃の暴騰が国内経済に悪影響を与えるからです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ダナオス(DAC)の四半期決算は?

- 1972年に設立した、コンテナ船を貸し出すギリシャの会社

- 50以上のコンテナ船を保有し、中国海運などに固定金利で貸し出す

- 営業利益率が40%と、利益率が高い安定したビジネスである

- 設備投資を必要とせず、投資CFがほとんど発生しない

- 株価は20年7月から10倍に高騰するも、PERは4.5倍と低い

- コンテナ運賃高騰が続き、20年3Qは前年比6.3%まで回復

個人的には、ダナオスは保有したい銘柄ではありません。

なぜならば、すでに株価は30倍も高騰し、これ以上の上昇余地が大きくないと思うからです。コンテナ運賃は前年比で6倍ほど上昇していますね。また、コロナ禍の医薬品や精密機械の需要も終わり、ピークアウトする可能性もあります。

また、アマゾンなどのEC事業が減速してる点も注意が必要です。

ただ、ファンダメンタル的には、22年2月でPER2.1倍と割安です。また、21年後半の変異株もあり、コンテナの需給はさらに引き締まっています。同社CEOによると、強気相場は22年も継続する見込みですね。アップサイドは大きくはないので、保有したい銘柄ではないが、悪い選択肢でもないように思います。

自社株買いと増配もあり、まだまだ海運相場は続きそうですね。

ダナオスはオペレーター会社であるZIMの最大株主です。ZIMは21年1月に上場したが、5月時点ですでに4倍に高騰しています。また、1Qにダナオスと同様に、配当金を出すことを発表しています。

[…] 参考:ダナオス(DAC)四半期決算|22年1Qは+74%に減速 […]