ネットで割引きクーポンを発行するグルーポンは、EC拡大の恩恵を受ける銘柄です。中国企業ピンドゥオドゥオも同様のビジネスで、アリババのシェアを奪う形で急成長しています。しかしながら、本家であるグルーポンの株価は、最高値から91%も下落しています。

- 「広告は急回復し、20年3月から株価は5倍に急騰する…」

- 「株価は順調に上昇するも、売上高は17年から伸びていない…」

- 「AIを活用した広告企業だが、予想PERは17倍と割安だ…」

グルーポンは、クーポン共同購入サイトを運営する米国企業です。不特定多数にWebで共同購入を呼びかけ、購買者が集まったら安く商品を購入できるクーポンを発行します。共同購入の仕組みをECに取り入れた、ピンドゥオドゥオは中国で成功していますね。

しかしながら、個人的にはグルーポンは投資したい銘柄ではないです。

なぜならば、売上高は14年をピークに下落し続けているからです。また、営業利益ベースで赤字の年も多く、20年度は−5.7%と不調ですね。ECが急速に拡大してる中国では成功しているが、先行者の米国企業は期待するほど伸びていません。

経済が本格的に再開する21年も、同社の業績は伸びないと思います。

なぜならば、競合企業Yelpにシェアを奪われているからです。ローカルビジネスに注力したYelpは日本の「食べログ」に近く、割引クーポンも発行しています。消費者がYelpに流れれば、グルーポンを利用する顧客は減りますね。

- グルーポンの4半期決算(22年7-9月)は?

- グルーポンの過去10年間の売上高や営業利益は?

- 共同購入は中国で成功したが、米国で失敗してる理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

グルーポン(GRPN)の四半期決算は?

グルーポン(GRPN) の四半期決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:1.53億ドル(前年比−42%)

- 営業利益:−0.32億ドル(前年度−0.01億ドル)

- 純利益:−0.34億ドル(前年度−0.14億ドル)

- 1株当たり利益:−1.17ドル(前年度0.48ドル)

22年2Q決算(22年6月30日)

- 売上高:1.53億ドル(前年比−42%)

- 営業利益:—億ドル(—%)

- 純利益:−0.91億ドル(−2597%)

- 1株当たり利益:−0.34ドル(−203%)

22年3Q決算(22年9月30日)

- 売上高:1.44億ドル(前年比−33%)✖️

- 営業利益:−0.36億ドル(前年度−0.03億ドル)

- 純利益:−0.56億ドル(前年度0.78億ドル)

- 1株当たり利益:−1.86ドル(前年度2.36ドル)✖️

3Qの売上高は前年比−33%で1.44億ドル、営業利益は−0.36億ドルでした。22年1Qと2Qに引き続き、3Qの売上高も下落しています。営業利益率は−25%と低いです。

21年に米国経済が本格的に景気再開するため、多少は売上高がプラス成長するかもしれません。しかし、14年をピークに減少し続けていることを考えると、今後も成長しない可能性が高いですね。

22年4Q決算(22年12月…)

22年4Q決算は、23年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

グルーポン(GRPN)の損益計算書は?

グルーポンは11年に522ドルで上場しました。その後に株価は一貫して下落基調にあります。20年3月は最安値25ドルまで急落するも、その後は反発しています。22年11月は6.8ドル前後で推移しています。

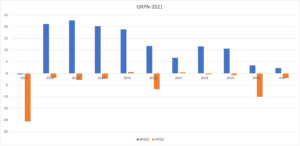

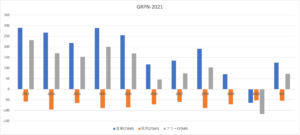

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、14年をピークに売上高は下落しています。20年はコロナの影響でさらに大きく下落していますね。20年の営業利益率は−5.7%と落ち込んでいます。そのため、経済再開しても期待できる銘柄ではないですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも大きく下落傾向にあります。21年の自己資本比率は4.6%と危ない水準ですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、下落傾向にありますね。ただし、21年TTMはコロナから回復し黒字です。また、売上高は減少する中でも、しっかりとフリーCFはプラスで推移しています。設備投資が少なくリスクが低いビジネスですね。

では、私たちはどのように投資判断すれば良いのでしょうか?

グルーポン(GRPN)の注目ポイントは?

グルーポン(GRPN)の注目すべきポイントを紹介します。グルーポンは、クーポン共同購入サイトを運営する米国企業です。不特定多数にWebで共同購入を呼びかけ、一定の購買者が集まったら安く商品を購入できるクーポンを発行します。

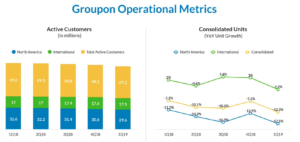

注目1:グルーポンの消費者は1年で5%減少してる?

グルーポンのアクティブ消費者の推移です。

グルーポンを利用する消費者の数は、18年1Qから減少傾向にありますね。海外の消費者は若干増えているが、北米の消費者は縮小傾向にあります。共同購入の仕組みを取り入れた、中国のピンドゥオドゥオ(PDD)とは対照的ですね。

ピンドゥオドゥオは、アリババのシェアを奪い高い成長率で伸びています。

参考:ピンドュオドュオの四半期決算|赤字だが売上前年比は89%増

注目2:モバイルリーチでは2位で28%を占めている?

参考:モバイルリーチ比較

米国のモバイルリーチのトップ企業です。

売上高が減少するグルーポンだが、モバイルではリーチが高いサービスとして知られます。モバイルリサーチ1位は、「食べログ」アプリを運営するイェルプ(YELP)で36%です。グルーポンは2位の28%、トリップアドバイザーは3位で23%です。

競合Yelpも割引クーポンを発行しています。そのため、グルーポンの業績が伸びないのは、Yelpにシェアを奪われている可能性もあります。グルーポンもYelpも、ローカルに根付いたサービスを提供しています。

参考:イェルプ(YELP)の四半期決算|「食べログ」は経済再開で恩恵

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:グルーポン(GRPN)の四半期決算は?

- 11年に上場した、共同購入サイトを運営する米国企業である

- 不特定多数に共同購入を呼びかけ、消費者に割引券を発行する

- 11年に最高値522ドルを付けるも、株価は95%も暴落した

- 14年をピークに売上高は下落、20年の営業利益率は−5.7%

- モバイルリサーチでは2位だが、競合にシェアを奪われている

- EC大国の中国で成功するも、本家企業は米国で成功していない

個人的には、グルーポンは投資したい銘柄ではないです。

なぜならば、売上高は14年をピークに下落し続けているからです。また、営業利益ベースで赤字の年も多く、20年度は−5.7%と不調ですね。ECが急速に拡大してる中国では成功しているが、先行者の米国企業は期待するほど伸びていません。

経済が本格的に再開する21年も、同社の業績は伸びないと思います。

なぜならば、競合企業Yelpにシェアを奪われているからです。ローカルビジネスに注力したYelpは日本の「食べログ」に近く、割引クーポンも発行しています。消費者がYelpに流れれば、グルーポンを利用する顧客は減りますね。

コメントを残す