広告収入を得ているツイッターは、経済再開で恩恵を受ける銘柄のひとつですね。ただ、経済再開後に広告は回復するも、iOSの広告制限で減速しています。21年4Qは前年比+21%、22年1Qは+15%と低迷気味です。

- 「広告は回復するも、21年4Qは+21%に減速…」

- 「株価は13年に69ドル、その後は長く低迷してる…」

- 「FBと比較して、1人あたり収益は半分以下しかない…」

ツイッターは、3.9億人が利用する世界14位のSNS企業です。コロナでデジタル広告は急落するも、FacebookやGoogleを中心に回帰しています。コロナから1年後の21年2Qは+87%に回復するも、4Qは+21%まで減速してます。

個人的には、ツイッターは投資したい銘柄ではありません。

なぜならば、売上成長率が低い上に、利益率も低いからです。18年は営業利益率が14%まで上昇するも、21年は7.4%まで低下してます。また、15年からユーザー数が伸び悩んでいる上に、1人当たりの収益性もFBと比較して低いです。

テキスト型は広告と相性が悪く、コロナ後も低迷してますね。

また、米国と日本のユーザが1.2億人で偏っている点もマイナスです。そのため、途上国が経済成長しても、Twitterを利用する可能性は低いです。サブスク型に移行する計画もあるが、ユーザーが増えないのはSNSでは致命的ですね。

22年5月の予想PER51倍は割高だと思います。ただ、米国や日本ではブランド価値を勝ち取り、替えが効かないSNSに成長しています。また、画像系のSNSは競合が溢れているが、テキスト系ではツイッターのみですね。

引き続き株価が下落するようならば、投資を検討したい銘柄です。

- ツイッターの4半期決算(22年1-3月)は?

- ツイッターの過去10年間の売上高や営業利益は?

- 1人当たり収益性が低く、米国と日本に偏っている?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ツイッター(TWTR)の四半期決算は?

ツイッター(TWTR)の四半期の決算を紹介します。

21年3Q決算(21年9月30日)

- 売 上 高 :12.83億ドル(前年比+41%)

- Advertising:11.4億ドル(+41%)

- US:7.42億ドル(+45%)

- International:5.42億ドル(+28%)

- Data licensing:1.43億ドル(+12%)

- 営業利益:−7.42億ドル(前年度0.56億ドル)

- 純 利 益 :−5.36億ドル(前年度0.28億ドル)

- 一株利益:−0.67ドル(前年度0.04ドル)

21年4Q決算(21年12月31日)

- 売 上 高 :15.67億ドル(前年比+21%)✖️

- Advertising:14.1億ドル(+22%)

- US:8.85億ドル(+21%)

- International:6.83億ドル(+23%)

- Data licensing:1.54億ドル(+15%)

- 営業利益:1.67億ドル(−34%)

- 純 利 益 :1.81億ドル(−19%)

- 一株利益:0.21ドル(−23%)✖️

22年1Q決算(22年3月31日)

- 売 上 高 :12.00億ドル(前年比+15%)✖️

- 営業利益:−1.27億ドル(前年度0.52億ドル)

- 純 利 益 :5.13億ドル(7.5倍)

- 一株利益:0.61ドル(7.6倍)○

1Qの売上高は前年比+15%で12.00億ドル、営業利益は−1.27億ドルでした。21年2Qや3Qと比較して、4Qの売上と利益は減速していますね。営業利益率は−10.5%の赤字です。

資産グループの売却益で、9.7億ドルを計上しています。

売上が減速した理由は、iOSの広告制限が影響してると思います。平均mDAUは2.14億(+12%)、米国は0.37億(+1.6%)、海外は1.77億(+15%)と緩やかに増えています。

2022年4月25日に発表されたように、当社は、イーロン・マスクが完全所有する事業体が1株あたり54.20ドルの現金で買収するという最終合意に達しました。 取引が完了すると、Twitterは非公開企業になります。 この取引は、通常の完了条件と、規制当局による審査およびTwitterの株主承認の完了を条件としています。 2022年に完了する予定のこの取引は、Twitterの取締役会によって承認されました。

22年2Q決算(22年6月…)

22年2Q決算は、7月29日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ツイッター(TWTR)の10年間の損益計算書は?

ツイッターは13年に43ドルで上場しました。その後に最高値69ドルをつけるも、その後は長く低迷しています。22年5月は48ドル前後で推移していますね。

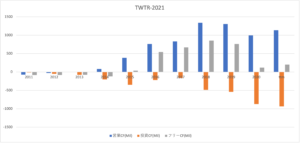

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は緩やかに上昇しています。営業利益率は18年に14.9%まで上昇するも、21年は2.2%まで低下していますね。全体的に利益率が低いビジネスだと言えます。

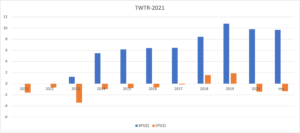

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは上昇傾向にあるも、EPSは20年に赤字に陥っています。自己資本比率は51%と高く、倒産を危険視する水準ではないですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CFー投資CF)は、20年に減少しています。コロナ禍でも好調なフェイスブックと対照的に、ツイッターは大きく落ち込みます。テキスト型SNSは、広告との相性が悪く21年以降も低迷しそうですね。

は、私たち投資家はどのように投資判断すれば良いのでしょうか?

ツイッター(TWTR)の注目ポイントは?

ツイッター(TWTR)の注目すべきポイントを紹介します。

注目1:Twitterは世界14位で3.9億人が利用?

世界の主要なSNSのアクティブユーザー数の推移です。

世界最大のSNSは、Facebookで24.9億人が利用しています。2位はYoutubeとWhatsAppで20億人、4位はFacebook Messengerで13億人、5位はテンセントのWeChat、6位はInstagramの10億人です。

Twitterは世界14位、3.9億人が利用するサービスです。利用者の数が近い競合は、13位のスナップチャット(SNAP)、ピンタレスト(PINS)がありますね。

参考:スナップ(SNAP)の四半期決算|コロナ後に株価は5倍に急騰

では、ツイッターのユーザー数はどのように推移してるでしょうか?

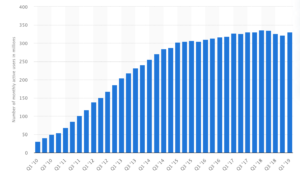

注目2:ユーザー数は15年の3億人から伸び悩む?

ツイッターの月間ユーザー数の推移です。

ツイッターのユーザー数は、15年あたりから伸び悩んでいます。15年1Qに3億人に到達するも、4年後の19年1Qは3千万人しか増えてません。これは競合にシェアを奪われてるより、プラットフォームの限界に近づいた可能性がありますね。

テキスト文字よりも、動画や画像を好む利用者は増えています。

では、地域別の利用者数はどうでしょうか?

注目3:米国と日本でユーザーは1.2億人を超える?

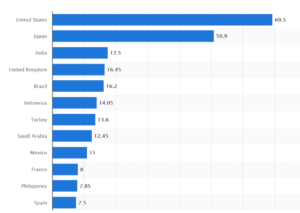

21年1月時点の地域別のユーザー数の推移です。

ツイッターは米国と日本が特出して多いです。米国では6930万人が利用し、日本では5090万人が利用します。人口比を考えると、日本が特出して人気が高いですね。次いで、インド、英国、ブラジル、インドネシア、トルコなど人口が多い国が続きます。

欧州、アジア、南米では人気は高くはないですね。

また、ツイッターの課題は1人当たりの収益性も低いです。

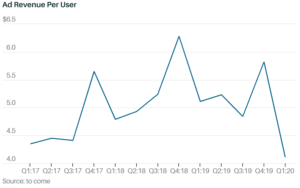

注目4:1人あたりの収益性は2.6ドルで低い?

ツイッターの1人あたりの収益性の推移です。

ツイッターの1人あたりの収益性はかなり低いです。20年1Qはユーザー数が増えた上に、コロナで広告収入が落ち込み減少してます。フェイスブックの1人当たり広告費7ドルに対し、ツイッターは2.6ドルしか稼げてません。

画像SNSと違い、テキスト型は広告費を差し込みにくいです。アカウント数が伸びない上に、広告収益性でも課題を抱えています。

まとめ:ツイッター(TWTR)銘柄分析

- 創業して以来、ツイッター株はずっと赤字経営である

- 世界ランキング12位で、月間ユーザー数は3.3億人いる

- 日本市場以外では、新規利用者はすでに鈍化傾向にある

- 広告に依存してるため、売上高の30〜40%が減る

個人的には、ツイッターは投資したい銘柄ではありません。

なぜならば、売上成長率が低い上に、利益率も低いからです。18年は営業利益率が14%まで上昇するも、21年は7.4%まで低下してます。また、15年からユーザー数が伸び悩んでいる上に、1人当たりの収益性もFBと比較して低いです。

テキスト型は広告と相性が悪く、コロナ後も低迷してますね。

また、米国と日本のユーザが1.2億人で偏っている点もマイナスです。そのため、途上国が経済成長しても、Twitterを利用する可能性は低いです。サブスク型に移行する計画もあるが、ユーザーが増えないのはSNSでは致命的ですね。

22年2月の予想PER51倍は割高だと思います。ただ、米国や日本ではブランド価値を勝ち取り、替えが効かないSNSに成長しています。引き続き株価が下落するようならば、投資を検討したい銘柄です。

ツイッターと同規模のSNSは、スナップチャットです。同社も1年前に広告収入が大きく落ち込んだことで、21年2Qは前年比+116%で加速しています。

コメントを残す