南米トップのEコマースであるメルカドリブレは、コロナで最も恩恵を受けている銘柄のひとつです。売上高は前年比+96%で拡大し、株価は20年4月から4倍に高騰しています。22年もコロナが継続する南米では、高い成長率を維持できるのでしょうか?

- 「コロナで売上高は加速、前年比+96%も増えた…」

- 「南米のEC成長率は世界2位、年率19%で拡大している…」

- 「ブラジル、アルゼンチン、メキシコで1位のシェアを持つ…」

メルカドリブレは、南米トップのEコマース企業です。南米の経済大国であるブラジル、メキシコ、アルゼンチンで高いシェアを持ちます。南米はEコマースが急成長してる市場で、売上高は過去10年間で13倍にも急拡大しています。

個人的には、メルカドリブレは投資したい銘柄ではありません。

なぜならば、PERは割高である上に、コロナが収束すれば減速すると思うからです。世界中のEC事業は好調で、コロナ禍で業績を伸ばしてきましたね。しかし、経済再開が進む21年前半は、米国や欧州のECの成長率は鈍化し始めています。

ただ、南米はコロナの脅威が消えておらず、引き続きECは強いですね。アマゾンの前年比が鈍化する中で、22年3Qも引き続き+45%で好調でした。

23年11月の予想PERは67倍と高いが低下しています。

現時点では投資したい銘柄ではないが、株価が下落するならば投資を検討したいです。

- メルカドリブレの4半期決算(23年7-9月)は?

- メルカドリブレの過去10年間の売上高や営業利益は?

- 売上高は2桁成長だが、21年も高い成長率を維持できるか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

メルカドリブレ(MELI)の四半期決算は?

メルカドリブレ(MELI)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:30.37億ドル(前年比+35%)○

- ブラジル:15.79億ドル(+26%)

- アルゼンチン:7.21億ドル(+39%)

- メキシコ:5.91億ドル(+62%)

- その他:1.46億ドル(+28%)

- FINTECH:+40%

- 営業利益:3.40億ドル(+144%)

- 純利益:2.01億ドル(+209%)

- 1株当たり利益:3.97ドル(+205%)○

23年2Q決算(23年6月30日)

- 売上高:34.15億ドル(前年比+31%)

- 営業利益:—億ドル(—%)

- 純利益:2.62億ドル(+113%)

- 1株当たり利益:5.16ドル(+112%)

23年3Q決算(23年9月30日)

- 売上高:37.60億ドル(前年比+39%)○

- ブラジル:20.06億ドル(+40%)

- アルゼンチン:8.25億ドル(+22%)

- メキシコ:7.72億ドル(+66%)

- その他:1.457ドル(+31%)

- FINTECH:+33%

- 営業利益:6.85億ドル(+131%)

- 純利益:3.59億ドル(+178%)

- 1株当たり利益:7.16ドル(+178%)○

3Qの売上高は前年比+39%で37.60億ドル、営業利益は+131%で6.85億ドルでした。23年1Qと2Qに続き、3Qの売上も好調ですね。営業利益率は18.2%に上昇しています。

EC事業が伸び悩む米国とは対照的に、主要3地域で順調に拡大しています。

当社は長年にわたって当社の製品とサービスに絶え間なく一貫して投資してきました。これらの投資が当社の業績に与えた強力な影響は、2023 年第 3 四半期には、成長の加速、顧客の嗜好、ビジネスの収益性という形で明らかでした。 運営上の KPI は好調を維持し、2023 年第 3 四半期にも上昇し、販売アイテム数の伸びは前年同期比 26% に加速し (2023 年第 2 四半期の 18%)、オフプラットフォームの TPV は前四半期よりも速いペースで成長しました。 当社の 3 つの最大市場すべてで。 当社の財務実績も同様に満足のいくものでした。 純収益は 37 億 6,000 万ドルで前年同期比 40% 増加し、営業利益は 4 四半期連続で前年同期比 2 倍以上となり、利益率 18.2% の 6 億 8,500 万ドルに達しました。 これは、堅実な収益性とともに急速な売上成長を実現する当社の能力と、事業規模の拡大に伴い魅力的な経済性を生み出す可能性があることを改めて示しています。

当社は、MercadoLibre の成長機会を最大化するためにさまざまな面で投資を継続しながら、これらの成果を達成してきました。 ロイヤルティ プログラムを MELI+ として再起動し、2023 年第 3 四半期に重要なマイルストーンを達成しました。 現在、会員数を増やすための投資を継続する改善されたプログラムを用意しています。 このプロセスは、8月下旬にブラジルとメキシコで本格的に始まり、影響力の高いマーケティングキャンペーンが実施されました。 改良されたバンドルでは、より多くの送料無料が提供され、会員は R$29 / MXN149 (以前の送料無料基準である R$79 / MXN299) から何百万もの商品を購入できるようになり、Disney+ および Star+ プラットフォームへの無料コンテンツ サブスクリプション、および無料の音楽が提供されます。 Deezer プラットフォームへのサブスクリプション、および限定オファーや割引。 最近の再起動後の初期結果には満足しています。

物流も投資分野です。 2023 年第 3 四半期に、リオデジャネイロに当社初の地域フルフィルメント センターを開設しました。これにより、ブラジル第 2 位の e コマース市場における即日配送の約束を増やすことができました。 また、北東部地域の生産能力を増強するため、ペルナンブコ州に来年初めに別の施設がオープンする予定であることも発表した。 さらに、当社はサンパウロの施設の 1 つを拡張し、量の増加に対応できるよう、今後数四半期中にメキシコに新しいフルフィルメント センターを追加する準備を進めています。 これらの長期投資は当社のロジスティクス競争上の優位性を維持するために設計されており、これは2023年第3四半期に当社が出荷の48%という記録的なフルフィルメント浸透率に達したことから明らかでした(2022年第3四半期の40%から増加)。ブラジルが世界をリードしています。 売り手のフルフィルメントNPSが過去最高値に達したことに助けられ、利益を上げました。 さらに、すべての地域で製品ページの納期約束を改善すると同時に、ブラジル、メキシコ、チリ、コロンビアでの納期厳守が記録的なレベルに達し、コンバージョンにプラスの影響を与えています。 また、当社は追加投資の影響を可能な限り相殺するために生産性と効率の向上を推進することに引き続き注力しており、2023 年第 3 四半期にはこれに成功し、GMV に対する純輸送コストの割合が第 2 四半期と比べてほぼ安定しました。 23. また、購入者が Meli Delivery Day (MELI+ の一部) や低コストでの遅い配送など、当社の革新的な配送オプションを採用していることを嬉しく思います。

また、当社はクレジット機能、特にブラジルとメキシコのクレジット カード製品にも投資してきました。 追加の製品開発リソースは、クレジット カードの引受モデルの強化に役立ちました。 これにより、過去 12 か月間で資産の質が大幅に向上し、新しいカードの発行ペースを高めることができました。 その結果、ブラジルとメキシコでのカード発行枚数が加速し、クレジットカードのTPVは初めて10億ドルを超え、2023年第3四半期には成長が前年比約70%に加速しました。 クレジット カードは、当社が製品の拡大を開始するための投資段階にあります。これは、当社のエコシステムのユーザーに選ばれる金融サービス プロバイダーとなるための当社の長期戦略の重要な部分です。

23年4Q決算(23年12月…)

23年4Q決算は、8月4日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

メルカドリブレ(MELI)の10年間の損益計算書は?

メルカドリブレは2007年に30ドルで上場しました。株価は緩やかに上昇していたが、コロナを機に急上昇していますね。20年3月に471ドルだった株価は、23年11月は1300ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

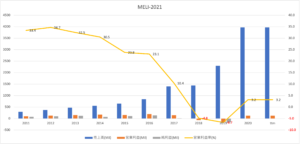

過去10年間の決算書を見ると、売上高は順調に拡大しています。20年の売上高は39.7億ドル、19年比で1.73倍、11年比では13倍にも拡大しています。ただし、20年の営業利益率は3.2%と大きく縮小している点は懸念材料です。

利益が増えない理由は、Eコマースプレーヤが増えているからです。南米地域に限った話ではないが、アマゾンなどの外国企業やローカル企業がシェアを奪い合うため、利益が出にくい構造です。

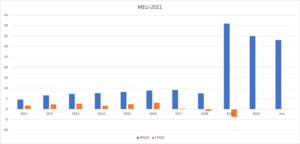

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSが大きく増えたのは、資金調達によるものです。メルカドリブレは南米中に配送拠点を設立し、発展途上の段階にいますね。EPSは年々縮小し、20年には赤字に転落しています。

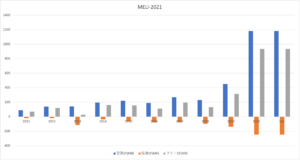

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に黒字を増やしています。メルカドリブレは競合が少なく時期から事業を開始し、早い段階でCFの黒字に成功しています。20年はコロナで需要が高まり、さらに設備投資を増やしていますね。

アマゾンなどの米国企業にも、どれだけ対抗できるのか注目したいですね。では、私たちはどのように投資判断すれば良いのでしょうか?

メルカドリブレ(MELI)の注目ポイントは?

メルカドリブレに投資する上で注目すべきポイントを紹介します。メルカドリブレはアルゼンチン発の南米Eコマースのトップシェアです。南米の経済大国であるブラジル、メキシコ、アルゼンチンで高いシェアを保有しています。

注目1:ブラジルの売上高比率が65%と高い?

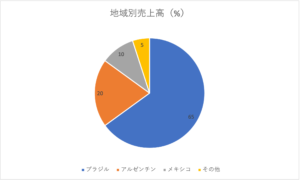

メルカドリブレの地域別の売上高の割合です。

メルカドリブレはアルゼンチン発のEコマース企業です。南米全土に事業を拡大し、ブラジルの売上比率が65%、アルゼンチンが20%、メキシコが10%、その他が5%を占めています。各地域の売上高成長率は、1.5〜2.5倍で急拡大していますね。

売上比率が高い地域は、GDPと相関が強いです。ブラジルは南米最大の経済大国で世界12位、アルゼンチンは31位、メキシコは15位と続きます。

では、それぞれの地域には、どのような競合がいるのでしょうか?

注目2:ECサイト訪問者率で54.8%のシェアを持つ?

南米の各地域のECサイトのユニーク訪問者の割合です。

メルカドリブレのECサイトは、南米全体で54.8%のシェアを持ちます。アルゼンチンとブラジル、コロンビアとメキシコで1位、チリで2位のシェアを持ちますね。

ただし、米国アマゾンも南米に進出してる点に注意が必要です。南米地域全体では4番手、メキシコでは2番手です。また、地域のローカル企業もシェアを伸ばしてる点も注視すべきです。

南米地域で重要な拠点となるのは、経済大国のブラジルです。ブラジル内での競合企業を詳しく見てみましょう。

注目3:ブラジル内でアマゾンの6倍の訪問数を持つ?

参考:B2W – Gain Exposure To The Brazilian Online Retail Sector

オンライン小売の月間トラフィックのランキングです。

ブラジル国内では、メルカドリブレとブラジル企業のB2Wヴァレジョの2強です。メルカドリブレのトラフィックは3番手アマゾンの6倍、B2Wヴァレジョは3倍の規模です。ブラジルのEコマースは11.1%成長しているが、B2Wは25.9%で拡大しています。

では、南米全体ではどれくらいの規模で、Eコマースは拡大してるでしょうか?

注目4:南米のEコマース市場は年率19%で拡大?

参考:MercadoLibre: Strong Execution And Massive Potential Ahead

南米のEコマースの成長率の推移です。

Eコマース市場は、年率19%で拡大している成長産業です。南米で大きなシェアを持つのはブラジルで232億ドル、次いでアルゼンチンが186億ドル、メキシコが132億です。米国のEC率13.3%に対して、南米は3.6%と低く伸び代が高いと言えますね。

では、世界的には南米のEコマースの成長率はどれだけ高いのでしょうか?

注目5:アジア地域の成長率は25%で世界最大規模?

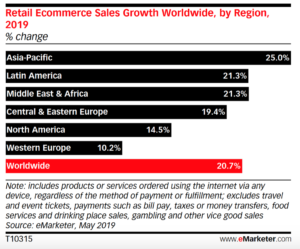

2019年の世界の地域別Eコマースの成長率です。

Eコマースは世界全体でも前年比+20%で拡大する成長産業です。最も成長率が高いのはアジア地域で25%、南米と中東地域が21%、欧州が19%、南米が14%と続きますね。アジア地域では大国の中国と東南アジア地域が成長を牽引しています。

国別では、メキシコが最も成長率が高く全体の35%を占めます。ただし、世界全体でみた場合、南米、中東、アフリカ地域の市場は小さいです。成長率が高いのは、マーケットが小さい点に注意が必要です。

注目6:世界全体で南米のEコマース市場は2%だけ?

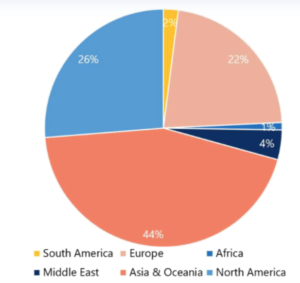

19年の地域別、Eコース市場の市場規模です。

eコマース財団によると、19年の世界のEコマース売上高は2兆ドルだと言います。Eコマース市場が最も大きいのはアジアで44%、米国は26%、欧州は22%です。対して、発展途上国は規模が小さく、中東が4%、南米が2%、アフリカが1%と小さいです。

世界最大のアマゾンが、南米に積極的でないのは市場規模が小さいからですね。南米のEコマース市場は、先進国と比較してまだまだ発展途上にあります。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:メルカドリブレ(MELI)の四半期決算は?

- 07年に上場した、南米最大のEコマース企業である

- ブラジル、メキシコ、アルゼンチンで高いシェアを持つ

- 南米は市場は年率19%、アジアに次いで成長率が高い

- 売上高は10年で13倍、コロナで成長が加速している

- Eコマースの競合が増え、営業利益率は3%に縮小した

- アマゾンも進出し、南米では3番手のシェアを持つ

- 南米のEコマース市場は小さく、世界シェアの2%だけ

個人的には、メルカドリブレは投資したい銘柄ではありません。

なぜならば、PERは割高である上に、コロナが収束すれば減速すると思うからです。世界中のEC事業は好調で、コロナ禍で業績を伸ばしてきましたね。しかし、経済再開が進む21年前半は、米国や欧州のECの成長率は鈍化し始めています。

ただ、南米はコロナの脅威が消えておらず、引き続きECは強いですね。

アマゾンの前年比が鈍化する中で、21年3Qも引き続き+72%で好調でした。中国製の効果が薄いワクチンしかない南米は、21年後半もコロナの脅威が続きそうです。割高で投資したい銘柄ではないが、業績と株価はまだまだ上昇しそうですね。

21年11月時点の予想PERは188倍と高いです。

アジア地域は世界最大のEコマース市場で、成長率も25%と南米よりも高いです。中国だけではなく、18年は東南アジアも急速に拡大しています。東南アジアで最も強いEC企業は、シンガポールのシー(SE)です。

急成長する東南アジアで、アリババと競合しています。

コメントを残す