家具のECサイトを運営するウェイフェアは、コロナで最も恩恵を受けた銘柄のひとつです。なぜならば、外出規制でEC需要が高まり、売上高は前年比+85%で増えたからです。経済再開後は23年2Qは−3.5%、3Qは+3.6%と回復しています。

- 「コロナでEC売上が加速、前年比+85%で増えた…」

- 「20年に黒字化に成功、株価は1年で12倍に増えた…」

- 「PERは51倍と高いが、経済再開後も高成長は続くのか…」

ウェイフェアは、オンラインで家具を販売する米国企業です。EC販売が難しいと言われる家具だが、商品をカメラで部屋に投影するなど、顧客満足度の改善に勤めています。その結果、アクティブ顧客数は前年比+29%で2100万人、受注の70%がリピーターです。

個人的には、ウェイフェアは投資したい銘柄ではありません。

なぜならば、営業利益率が−5%と低く、22年2月の予想PER96倍と割高だからです。外出規制が追い風で売上が前年比+85%で拡大するが、徐々に成長率は減速しています。経済再開で21年2Qは−10%、3Qは−18%、4Qも−11%と弱いです。

ただ、長期的には同社の動向は注視したいですね。

なぜならば、競合であるアマゾンからシェアを奪う形で成長していたからです。重量が重く配送手間が掛かる家具は、薄利多売のアマゾンとは相性が悪いですね。コロナ禍で業績が上向いた1番の理由は、以前から顧客満足度に力を入れていたからです。

23年もオンライン家具の需要は強くないですね。

- ウェイフェアの4半期決算(23年7-9月)は?

- ウェイフェアの過去10年間の売上高や営業利益は?

- 21年の米国の経済再開後も、EC売上高は成長できるか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ウェイフェア(W)の四半期決算は?

ウェイフェア(W)の四半期決算を紹介します。

23年1Q決算(23年3月31日)

- 売上高:27.74億ドル(前年比−7%)

- 営業利益:—億ドル(—%)

- 純利益:−3.55億ドル(−11%)

- 1株当たり利益:−1.13ドル(+42%)

23年2Q決算(23年6月31日)

- 売上高:31.71億ドル(前年比−3.5%)◯

- 米国:28億ドル(−0.4%)

- 海外:3.86億ドル(−21%)

- 営業利益:−1.42億ドル(前年度−3.72億ドル)

- 純利益:−0.46億ドル(前年度−3.78億ドル)

- 1株当たり利益:−0.41ドル(前年度−3.59ドル)◯

23年3Q決算(23年9月30日)

- 売上高:29.44億ドル(前年比+3.6%)×

- 米国:26億ドル(+5.4%)

- 海外:3.72億ドル(−7%)

- 営業利益:−1.52億ドル(前年度−3.72億ドル)

- 純利益:−1.63億ドル(前年度−2.83億ドル)

- 1株当たり利益:−1.40ドル(前年度−2.66ドル)◯

3Qの売上高は前年比+3.6%で29.44億ドル、営業利益は−1.52億ドルでした。23年1Qと2Qと比較して、3Qは売上が回復していますね。ただし、営業利益率は−5.1%と赤字が続きます。

ウェイフェアは、21年まではパンデミックの恩恵を最も受けていました。

「ウェイフェアは現在、成長のための投資を行いながら収益性を向上できる状況にあります」と共同CEOのニラージ・シャー氏は語った。Wayfairの創設者兼共同会長。

「第 3 四半期はまさにそれを証明するもう 1 つの証拠です。本日、当社は 1 億ドルのプラスの調整後 EBITDA、2 四半期連続のプラスのフリー キャッシュ フロー、および堅調な受注に牽引されて前年比でほぼ 4% の収益が増加したことを報告しています。」 また、アクティブ顧客指標も着実に改善しており、前年比プラス成長に向けて順調に進んでいます。」

「当社は第 3 四半期にさらに業績を伸ばし、調整後 EBITDA が過去 12 か月ベースでプラスとなり、一貫した収益性を生み出しました。また、顧客と受注の増加が示すように、明らかな市場シェアの拡大も推進しました。 マクロ環境が激動する中でも、当社は良い時も悪い時も収益性の目標を達成し続けます。 当社は、2024 年以降も比類のない集中力と実行力を継続し、住宅向けのナンバーワンのショッピング目的地となるよう日々邁進していきます。」

23年4Q決算(23年12月…)

23年4Q決算は、24年2月2日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ウェイフェア(W)の10年間の損益計算書は?

ウェイフェアは14年に32ドルで上場しました。株価は緩やかに上昇するも、20年3月に27ドルまで急落しましたね。しかしながら、コロナ禍でも株価は力強く上昇し、23年11月は44ドル前後で推移しています。

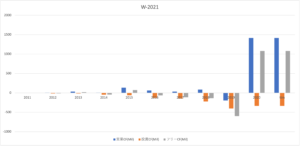

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に拡大していますね。コロナ禍の20年は売上高が加速している上に、黒字化に成功し利益も増えています。経済が本格的に再開する21年以降も、売上と利益の好調を継続できるかに注目したいですね。

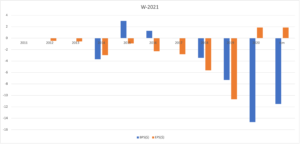

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。売上高は順調に増えているが、BPSは大きく下落しています。20年の自己資本比率は−26%と倒産を危険視する水準ですね。ただし、19年の自己資本比率−31%よりは改善しています。

コロナが追い風になったことで、EPSは20年に初めて黒字化しました。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年までは赤字が拡大していました。しかしながら、コロナが追い風になったことで、営業CFの大幅な黒字に成功しましたね。経済が本格的に再開される21年以降も、この傾向が続くかに注目したいです。

では、私たちはどのように投資判断すれば良いのでしょうか?

ウェイフェア(W)の注目すべきポイントは?

ウェイフェア(W)に投資する上で注目すべきポイントを紹介します。ウェイフェアはオンラインで家具を販売する米国企業です。EC販売が難しいと言われる家具だが、商品を部屋に投影するアプリを開発するなど人気を集めています。

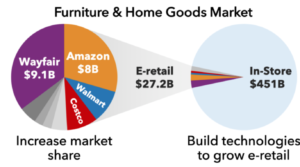

注目1:家具や家庭製品のECシェアは5.6%しかない?

家具や家庭製品の実店舗とEコマースの販売シェアです。

家具や家庭製品でも、Eコマース経由の売上高は増えています。しかしながら、Eコマースの売上高は272億ドルと、実店舗の5.6%の規模しかありません。19年時点では、ECのトップ企業はウェイフェアで91億ドルです。

他の競合企業にはアマゾン、ウォルマート、コストコがあります。では、家具に絞って競合企業の成長率を見てみましょう。

注目2:アマゾンからシェアを奪い前年比+21.6%?

18年のEC経由による家具販売の取引シェアと成長率比較です。

18年時点ではアマゾンが47%の取引シェアを持ちます。次いで、ウェイフェアが13.5%、ウォールマートが13.1%、IKEAが8.5%と続きます。ただし、伸び率が最も高いのはIKEAで57%、ウェイフェアで21%と高いですね。

アマゾンとウォールマートは競合にシェアを奪われています。

理由としては、家具は重量が重く配送の手間が掛かるため、薄利多売のアマゾンと相性が悪いからです。また、ウェイフェアは購入しやすいアプリを開発するなど、顧客満足度を改善しています。

ウェイフェアのEC販売シェアは、米国小売業界で6位の規模です。

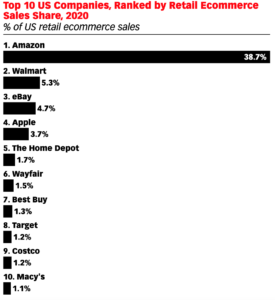

注目3:ウェイフェアのECシェアは米国6位で1.5%?

2020年の米国内のEC売上トップ10企業です。米国内ではアマゾン一強で、市場シェアの38.7%を占めるほど独占しています。

しかしながら、実店舗を持つ小売業もEコマースの売上高を伸ばしていますね。2番手はWalmartで5.3%、3番手はeBayで4.7%、4番手はアップルで3.7%です。家具専門のウェイフェアは6番手で1.5%のシェアを持ちます。

では、具体的にはどれくらいEC売上を伸ばしているでしょうか?

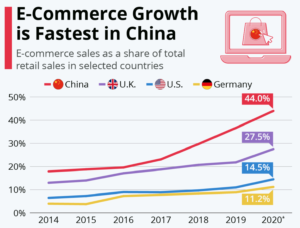

注目4:世界最大のEC大国は中国で比率は44%?

小売に占めるEコマース比率の推移です。

世界最大のEC市場は中国で、かつEC比率が最も高いのも中国です。中国のEC比率は44%、英国が27%、米国が14%、ドイツが11%と続きます。国土が広い米国よりも、人口密集地域が多い方がECは普及しやすいですね。

韓国のEC比率は18%、日本は6.7%とかなり遅れています。中国や韓国、英国と比較すると、米国はまだまだ伸び代が高いと言えるかもしれません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ウェイフェア(W)の四半期決算は?

- 14年に上場した、家具専門の米国EC企業である

- 顧客数は+29%で2100万人、受注の70%がリピーター

- 売上高は前年比+85%だが、営業利益率は2.5%と低い

- 20年に黒字化に成功するが、自己資本比率は−26%

- アマゾンからシェアを奪うことで、売上高は拡大してる

個人的には、ウェイフェアは投資したい銘柄ではありません。

なぜならば、営業利益率が−5%と低く、22年2月の予想PER96倍と割高だからです。外出規制が追い風で売上が前年比+85%で拡大するが、徐々に成長率は減速しています。経済再開で21年2Qは−10%、3Qは−18%、4Qも−11%と弱いです。

ただ、長期的には同社の動向は注視したいですね。

なぜならば、競合であるアマゾンからシェアを奪う形で成長していたからです。重量が重く配送手間が掛かる家具は、薄利多売のアマゾンとは相性が悪いですね。コロナ禍で業績が上向いた1番の理由は、以前から顧客満足度に力を入れていたからです。

また、21年後半の米国住宅市場は引き続き好調です。オフラインの消費が増えているが、家具専門店の同社の業績を押し上げるかもしれません。

Eコマースの拡大は、コロナ以前からの世界的なトレンドです。外出規制による追い風を受けて、ECに特化した企業の業績が急速に上向いていますね。中古車をECサイトで販売するカーバナも、コロナから株価が10倍に高騰しています。

コメントを残す