コンテナ運賃の高騰に続き、バルク指数も大幅に上昇しています。21年も需給はタイトで、22年は世界的な経済再開が期待できます。23年1Qの売上は前年比−38%、23年2Qは−43%に改善します。

- 「バルク指数が上昇し、株価は20年5月から6倍に高騰した…」

- 「中国経済の減速や電力問題で、バルク指数は60%も下落してる…」

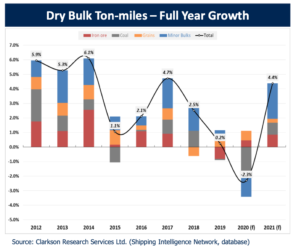

- 「21年のバルク市況は大幅に反転し、+4.4%で成長する見通し…」

スター・バルクは、バルク船を運行するギリシャの海運企業です。鉄鉱石、石炭、穀物を運搬する大型バルク船から小型船も扱います。バルチック海運指数が大幅に上昇したことで、22年も業績好調が続きますね。

個人的には、スターバルクは投資したい銘柄です。

なぜならば、バルク市況は22年も引き続き、タイトな需給が続くからです。供給側の船舶には限りがあるため、世界経済が回復し需要が増えれば運賃も高騰します。22年1Qの売上成長率は+80%、営業利益率は50%と高いですね。

ただし、バルク指数は21年10月をピークに急落しています。

不調の原因は、中国経済の減速による構造的な問題です。中国経済は21年後半に不動産バブル、電力問題で工場の稼働が抑制されています。22年後半もバルク指数はどちらに振れるか読みにくい展開です。

ただし、同社のCEOは23年も強気に見ています。23年8月予想PERは5.4倍と割安水準にあります。

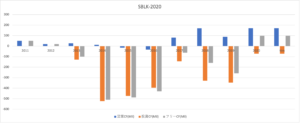

- SBLK株の4半期決算(23年4-6月)は?

- SBLK株の過去10年間の売上高や営業利益は?

- コンテナ運賃高騰に続き、バルク運賃はどこまで上昇する?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

スター・バルク(SBLK)の四半期決算は?

スター・バルク・キャリアーズ(SBLK)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:2.948億ドル(前年比−42%)

- 営業利益:8.878億ドル(−72%)

- 純利益:0.857億ドル(−72%)

- 1株当たり利益:0.90ドル(−72%)

23年1Q決算(23年3月30日)

- 売上高:2.240億ドル(前年比−38%)○

- 営業利益:0.593億ドル(−68%)

- 純利益:0.458億ドル(−73%)

- 1株当たり利益:0.44ドル(−73%)○

23年2Q決算(23年6月30日)

- 売上高:2.380億ドル(前年比−43%)○

- 営業利益:0.574億ドル(−73%)

- 純利益:0.443億ドル(−78%)

- 1株当たり利益:0.43ドル(−78%)○

2Qの売上高は前年比−43%で2.380億ドル、営業利益は−73%で0.574億ドルでした。22年4Qと23年1Qに続き、2Qの売上と利益は減速しています。それでも、営業利益率は24%と高い水準にあります。

21年9月30日時点で、128隻のバルク船を保有します。

22年3Qの平均タイムチャーターは、24,365ドル(前年比−21%)でした。23年2Qは平均15,835ドル(前年比−48%)と引き続き低下しています。

21年4Qの配当金は2.00ドル(利回り29%)だったが、22年3Qは1.20ドル(利回り24%)に引き下げています。さらに、23年2Qの配当金は0.4ドル(8.8%)まで低下しています。

同社のCEOは、中国経済の再開により23年も強気です。

「スター・バルクは、2023 年第 2 四半期の純利益が 4,430 万ドル、日次 TCE が 15,835 ドルであると報告しました。当社の流動性状況と配当方針を考慮して、取締役会は 1 株あたり 0.40 ドルの配当を承認しました。 同社は継続的な配当と自社株買いを通じて、2021年以来10億ドル以上を株主に還元している。

当社は、船舶の S&P 価値の上昇を利用して、2012 年に建造された 5 隻の Supramax 船舶を売却することに同意し、機会を捉えて船舶を更新し続けています。 今年の初め以来、当社は合計で 7 隻の船舶を売却し、1 隻の船舶から保険金を受け取り、負債返済を差し引いた合計収益は 1 億 5,310 万ドルになりました。 この追加現金は配当に使用する必要はなく、車両の更新、債務の期限前返済、自社株買いなどの一般的な企業目的に使用できます。

ドライバルク商品に対する世界的な需要は引き続き堅調であり、マクロセンチメントの改善と良好な供給動向を考慮すると、季節的に貿易が強化される今年下半期には金利が改善すると予想されます。 スター・バルクは、市場機会を活用し、株主のための価値を創造し続けるために、自社のフリートを積極的に管理することに今後も注力していきます。」

23年3Q決算(23年9月…)

23年3Qは、11月11日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

スター・バルク(SBLK)の10年間の損益計算書は?

スター・バルク・キャリアーズは08年に1020ドルで上場しました。最高値は上場時点の1020ドルで、16年に最安値2ドルを付けています。20年10月に反発し、23年8月は18ドル前後で推移しています。

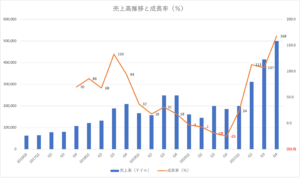

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、19年の売上高が最高値ですね。20年はコロナで落ち込むも、急速に業績を持ち直します。21年1Qの売上高は前年比+24%、営業利益率も大きく改善し24%と急上昇しています。

バルク運賃はさらに上昇する見込みで、業績を押し上げますね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。株式発行数は過去10年で97倍に増え、大きく希薄化が進みBPSは下落しています。ただし、自己資本比率は48%と悪くはありません。

20年のEPSは0.1ドルと、小さいながらも黒字化に成功しています。パンデミックはバルク企業にとって追い風でしたね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、20年に黒字化に成功しています。スターバルクは、新規株式を大量に発行することで資金調達してきました。しかし、黒字に成功した21年も新たに株式を発行するとしています。

急速に市況が上向いているバルク船市場を考えると、悪い選択肢ではないと思います。では、私たち投資家はどのように投資判断すれば良いのでしょうか?

スター・バルク(SBLK)の注目ポイントは?

スター・バルクの注目すべきポイントを紹介します。

注目1:21年Q4は前年比+168%に加速?

スターバルクの四半期毎の売上高と成長率の推移です。

増資で資金調達を行いながら、ドライバルク船を増やし収益を増やしてきました。しかし、20年の不景気で需要が急減し、20年4Qは前年比−25%でしたね。21年のバルク市況は好調で、21年4Qは+168%に加速しています。

では、21年のバルク市況のどのように予想されてるでしょうか?

注目2:バルク市況はリバウンドして4.4%に急回復?

20年のバルク市況は、パンデミックにより−2.3%でした。しかしながら、21年には大幅に反発し、+4.4%に転換すると予想しています。

20年は中国だけが世界経済を牽引し、記録的な量の鉄鉱石、大豆、ボーキサイトを輸入しています。しかしながら、21年や22年はワクチンの普及により、世界経済が力強く回復することを期待しています。その結果、バルク市況は大幅に回復すると見込みます。

では、バルク市況の動向を見るには、どの指数を見れば良いのでしょうか?

注目3:バルチック海運指数は20年4月から4倍?

バルク市況を見る際には、バルチック海運指数が先行指標になります。

20年3月に420ドルだった指数は、21年5月は7倍の3100まで上昇しています。バルチック指数は変動幅が大きく、08年には11000ドルまで上昇する時期もありました。08年の水準を超えるとは限らないが、まだまだ上昇する可能性は高いです。

なぜならば、供給サイドは依然として不足しているからです。そのため、需給が強くなるほど、バルチック指数も上昇します。需給サイドは米国や英国の経済再開、その後に続く欧州や日本、後進国など、引き上げる要因はたくさんあります。

では、供給サイドはどれくらいタイトなのでしょうか?

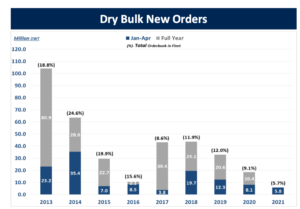

注目4:新規造船フリート率は過去最低の5.7%?

スターバルクの資料による、ドライバルク船の注文書フリート率です。

21年1Q時点の新規注文フリート率は5.7%です。バルク船の運賃が大幅に上昇していても、20年の9.1%よりも大幅に低いですね。これは、環境規制により海運会社が新規で注文しにくい状況が続いているからです。

鉄鉱石の価格は過去最高水準で、新規造船の価格も上がっていますね。

下半期の貨物市場の回復により、当社は株式の追加的な船舶買収を行い、プラットフォームを拡大すると同時に、当社のバランスシートの強さを維持することができました。私たちは業界の市場のダイナミクスについて引き続き楽観的であり、過去最低の注文書と環境規制により、将来のフリートの成長とすべての主要なドライバルク商品にわたる強力な需要のファンダメンタルズが制限されています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:スター・バルク(SBLK)の四半期決算は?

- 2006年に設立した、アテネの海運会社である

- 鉄鉱石、石炭、穀物などのバルク船舶を所有し運営してる

- 売上高は10年で7倍に拡大するも、赤字幅が大きい

- 20年後半は、中国が鉄鉱石や穀物を買い支えていた

- 21年春以降は、世界経済が回復しバルク指数は上昇に転じる

- 鉄鉱石、プラチナ、大豆など、商品全般が高騰している

- 20年のバルク市況は−2.3%だが、21年は+4.4%と予想してる

個人的には、スターバルクは投資したい銘柄です。

なぜならば、バルク市況は22年も引き続き、タイトな需給が続くからです。供給側の船舶には限りがあるため、世界経済が回復し需要が増えれば運賃も高騰します。21年4Qの売上成長率は+168%、営業利益率は70%まで上昇しています。

ただし、バルク指数は21年10月をピークに急落しています。

不調の原因は、中国経済の減速による構造的な問題です。中国経済は21年後半に不動産バブル、電力問題で工場の稼働が抑制されています。ただ、12月-1月は季節的に弱いシーズンであり、2月以降は持ち直すと見ています。

2月時点の予想PERは5.4倍と割安に放置されています。また、4Qに2ドルに増配したことで、配当利回りは28%と引き続き高いです。

競合企業であるゴールデンオーシャン(GOGL)も、バルク市況の好調で恩恵を受けています。GOGLも4Qに増配しており、配当利回りは30%を超えています。

コメントを残す