米国のバッケンとメキシコ湾で活動してるヘスは、コロナ禍で最も悪影響を受けた企業のひとつですね。しかし、21年の原油市況の回復により、業績は急回復しています。23年2Qの売上成長率は−23%、3Qは−11%に改善しています。

- 「世界各国の経済再開で、原油価格は21年に70ドルになる…」

- 「破綻するシェール株もあるが、市況回復で利益を得られる…」

- 「米国や中東の生産はタイトで、22年はさらに上昇する…」

ヘス(HESS)は、米国バッケンとメキシコ湾で原油やガスを生産する米国シェール企業です。石油と天然ガス液の割合が7割で、天然ガスは2割です。米国の生産量が全体の7割を占めています。

個人的には、ヘスは投資したい銘柄のひとつです。

なぜならば、22年に原油価格は下落するも、23年以降も強気相場が続くと思うからです。21年と22年に売上成長率は大きく上向き、営業利益率も35%に上昇しています。

ただし、主要生産地域の米国バッケンとメキシコ湾の生産量は増えていません。対して、22年初めにガイアナ沖で新たな油田を採掘し、22年3Qは同地域での生産(前年比+206%)が大幅に増えています。ガイアナ油田でどれだけ増えるかは不明だが、長期的には楽観的に見ています。

23年11月時点の予想PERは36倍は割安ではないですね。

- ヘスの4半期決算(23年7-9月)は?

- ヘスの過去10年間の売上高や営業利益は?

- 原油市況は回復してるが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ヘス(HESS)の四半期決算は?

ヘス(HESS)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:24.53億ドル(前年比+4.4%)○

- バッケン(米国陸上):163千boepd(+5.8%)

- メキシコ湾:33千boepd(+10%)

- ガイアナ:112千boepd(+273%)

- 東南アジア:66千boepd(+3%)

- 営業利益:6.04億ドル(−22%)

- 純利益:3.46億ドル(−17%)

- 1株当たり利益:1.13ドル(−13%)○

23年2Q決算(23年6月30日)

- 売上高:23.20億ドル(前年比−23%)○

- バッケン(米国陸上):181千boepd(+29%)

- メキシコ湾:32千boepd(+10%)

- ガイアナ:110千boepd(+64%)

- 東南アジア:64千boepd(−4%)

- 営業利益:4.47億ドル(−39%)

- 純利益:1.19億ドル(−83%)

- 1株当たり利益:0.39ドル(−81%)○

23年3Q決算(23年9月30日)

- 売上高:28.37億ドル(前年比−11%)

- バッケン(米国陸上):190千boepd(+14%)

- メキシコ湾:28千boepd(−7%)

- ガイアナ:108千boepd(+10%)

- 東南アジア:69千boepd(+21%)

- 営業利益:8.17億ドル(−63%)

- 純利益:5.04億ドル(+2.1%)

- 1株当たり利益:1.64ドル(−1.8%)

2Qの売上高は前年比−23%で23.20億ドル、営業利益は−39%で4.47億ドルでした。22年4Qと23年1Qに続き、2Qも減速していますね。営業利益率は19.2%と少し低下しています。

同社は原油と天然ガス液が7割、天然ガスが3割を占めます。

21年にガイアナ沖で新ししい油田が発見されたと発表し、採掘量が大きく増えていますね。ただ、米国シェールのバッケン地域とメキシコ湾での生産量は横ばいです。

23年4Qの生産量予想は、バッケンで190千boepd、ガイアナで120千boepdと横ばいです。

なお、同社はシェブロンに株式交換で売却される予定です。

23年4Q決算(23年12月…)

23年4Q決算は、1月26日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ヘス(HESS)の損益計算書は?

ヘスは1984年に9ドルで上場しました。株価は順調に上昇し、08年に最高値122ドルを付けています。20年3月は30ドルに下落するも、23年11月は154ドル前後で推移していますね。

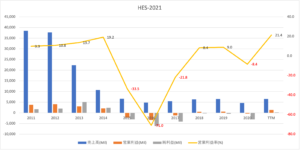

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は減少し続けています。主要生産地のメキシコ湾や米国バッケン地域の生産量は増えていません。ただ、21年に原油市況が急回復したことで、営業利益率は21%まで回復していますね。

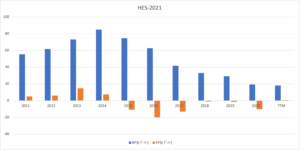

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは減少し続け、EPSは赤字が縮小していますね。

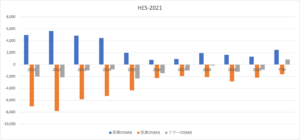

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、21年以外は全て赤字ですね。生産量が少ない地域で活動しているため、営業CFは増えていないですね。今後も事業の縮小は続くと思います。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ヘス(HESS)の注目ポイントは?

ヘス(HESS)の注目ポイントを紹介します。

注目1:バッケン地域の生産量は増えていない?

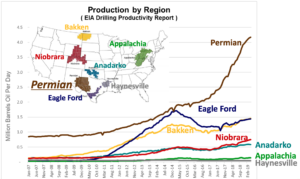

シェールオイルの生産量は、一貫して上昇傾向にあります。

米国の原油生産量の60%が、シェールオイルの生産地からです。特に生産量を伸ばしているのは、テキサス州にあるPermian地域ですね。15年の原油暴落で一部の地域で生産量が鈍化したが、コスト削減に成功した事で18年に再び上昇傾向にあります。

ヘスは、ウィリストン盆地があるバッケン地域を拠点にしています。Bakken地域は15年に生産量が低迷し、その後も目立って回復していません。この地域は採算性が低く、投資が活発に行われていないからです。

主要拠点であるメキシコの原油生産量も減少しています。

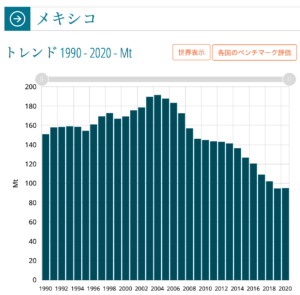

注目2:メキシコの原油生産は15年で半分に低下?

参考:原油生産統計

メキシコの原油生産量の推移です。

20年のメキシコの原油生産量は95Mトン、04年の半分まで落ち込んでいます。生産量が低下した理由は、おそらく埋蔵量が多くはないからです。14年以降は米国シェールの台頭により、さらに生産量を落としています。

南米で期待されているのは、ブラジルの海底油田すね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ヘス(HESS)の四半期決算は?

- 1984年に上場した、米国バッケン地域のシェール企業

- 原油とガス液の生産量は7割、天然ガスが2割を占める

- 米国以外では、メキシコ湾と南米ガイアナで活動してる

- 主要生産地バッケンとメキシコ湾の生産量は減り続けてる

- 原油市況回復で好調だが、長期的には低迷する可能性が高い

個人的には、ヘスは投資したい銘柄ではありません。

なぜならば、原油市況が上向き業績は回復するも、主要地での生産量は増えてないからです。米国バッケン地域では15年から生産量が増えていません。また、メキシコ湾にいたっては、過去15年間で生産量は半分まで低下しています。

米国内のシェール企業は、採算性が低い地域での生産を停止しています。

短期的には、市況回復で利益を得られる銘柄です。しかしながら、長期的には生産量が増えず、事業や収益は縮小し続けると思います。シェール企業に投資するならば、生産量が多いパーミヤン地域で活動してるパイオニア・ナチュラく(PXD)の方が良いですね。

コメントを残す