原油上流企業に油田サービスを提供するハリバートンは、原油市況の回復で恩恵を受ける銘柄ですね。22年2Qの売上は前年比+36%、3Qは+38%と好調ですね。ただし、23年前半の原油投資は以前よりも減速しています。

- 「世界各国の経済再開で、原油価格は22年に84ドルになる…」

- 「破綻する原油企業もあるが、市況回復で利益を得られる…」

- 「米国や中東の生産はタイトで、22年はさらに上昇する…」

ハリバートン(HAL)は、世界2位の油田サービスを提供する米国企業です。業界最大手はシュルンベルジェ(SLB)ですね。98年にDresserを買収し掘削サービスにも参入、海底掘削作業にも展開しています。

個人的には、ハリバートンは投資したい銘柄のひとつです。

なぜならば、原油市況が好調ならば、安定して利益を得られる銘柄だからです。営業利益率は10%前後と安定しており、原油市況が不調だった15年以降も黒字化してる点は高く評価できます。不安定な業界でも、高い技術力を活かしているといえますね。

中長期的には、同社の業績はまだまだ上向くと思います。

なぜならば、原油やガスの市況は22年も楽観的だからです。多くの原油生産企業が、22年も投資に力を入れる予定で、22年3Qは特に米国が好調で、前年比+63%で加速しています。ただし、23年は米国を中心に売上成長率は減少しています。

23年10月時点の予想PERは10倍と割高ではありません。

- ハリバートンの4半期決算(23年4-6月)は?

- ハリバートンの過去10年間の売上高や営業利益は?

- 原油市況は21年に回復し、22年の見通しも明るい?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ハリバートン(HAL)の四半期決算は?

ハリバートン(HAL)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:56.77億ドル(前年比+32%)

- 営業利益:—億ドル(—%)

- 純利益:6.51億ドル(+147%)

- 1株当たり利益:0.72ドル(+105%)

23年2Q決算(23年6月30日)

- 売上高:57.98億ドル(前年比+14%)◯

- Completion and Production:34.76億ドル(+19%)

- Drilling and Evaluation:23.22億ドル(+7%)

- 北米:26.96億ドル(+11%)

- 南米:9.94億ドル(+31%)

- 欧州とアフリカ:6.98億ドル(−2.8%)

- 中東とアジア:14.10億ドル(+20%)

- 営業利益:10.11億ドル(+170%)

- 純利益:6.16億ドル(+426%)

- 1株当たり利益:0.68ドル(+466%)◯

23年3Q決算(23年9月30日)

- 売上高:58.04億ドル(前年比+8.3%)◯

- Completion and Production:34.87億ドル(+11%)

- Drilling and Evaluation:23.17億ドル(+4%)

- 北米:26.08億ドル(−1.1%)

- 南米:10.48億ドル(+24.6%)

- 欧州とアフリカ:7.348億ドル(+14.8%)

- 中東とアジア:14.14億ドル(+13.8%)

- 営業利益:10.37億ドル(+22%)

- 純利益:7.24億ドル(+31%)

- 1株当たり利益:0.79ドル(+31%)◯

3Qの売上高は前年比+8.3%で58.04億ドル、営業利益は+22%で10.37億ドルでした。23年の1Qや2Qと比較して、3Qの売上も減速しています。営業利益率は17.8%と過去10年で最も高い数値です。

22年は北米や南米で好調だったが、23年の北米陸地は減速しています。

原油相場のアップサイクルは継続してると述べるも、以前よりも需要は減速していますね。

ハリバートン社 (NYSE: HAL) は本日ネットで発表しました

2023 年第 3 四半期の利益は 7 億 1,600 万ドル、または希薄化後 1 株あたり 0.79 ドルです。これと比較すると、アルゼンチンでの取引による損失を除く、2023 年第 2 四半期の純利益は 6 億 1,000 万ドル、または希薄化後 1 株あたり 0.68 ドルおよび調整純利益1となります。 、6億9,100万ドル、または希薄化後1株あたり0.77ドル2。ハリバートンの 2023 年第 3 四半期の総収益は 58 億ドルで、2023 年の第 2 四半期と比較して横ばいでした。2023 年第 3 四半期の営業利益は 10 億ドルで、2023 年の第 2 四半期と比較して 3% 増加しました。

「ハリバートンは素晴らしい第 3 四半期を達成し、当社の利益率の強さは当社の戦略の力を証明しました。当社の北米事業の安定性と国際的な成長による収益性に満足しています」と会長兼社長兼 CEO のジェフ・ミラーはコメントしました。

「今日目にするものすべてが、このアップサイクルの長期にわたる私の確信を強めるものです。このような背景から、2024年以降も油田サービスの需要は継続的に増加すると予想しています。」

「当四半期中に、5億ドルを超えるフリーキャッシュフロー3と、約2億ドルの普通株と1億5千万ドルの負債の買い戻しが示すように、ハリバートンは当社の株主に強力な利益をもたらしました」とミラー氏は結論付けました。

北米:

2023 年第 3 四半期の北米売上高は 26 億ドルで、前四半期比 3% 減少しました。 この減少は主に、米国内での圧力ポンプサービスの減少とメキシコ湾での低井戸介入サービスによって引き起こされました。 これらの減少を部分的に相殺したのは、メキシコ湾での完成ツールの売上高の増加でした。

海外:

2023 年第 3 四半期の海外収益は 32 億ドルで、前四半期比 3% 増加しました。

2023 年第 3 四半期のラテンアメリカの収益は 10 億ドルで、前四半期比 5% 増加しました。 この増加は主に、アルゼンチンでの圧力ポンプサービスと流体活動の増加、ブラジルでの完成ツールの売上高の増加、コロンビアとエクアドルでのプロジェクト管理と掘削関連サービスの増加によるものです。 これらの増加を部分的に相殺したのは、メキシコでのソフトウェア売上高の減少、プロジェクト管理活動の減少、井戸建設サービスの減少でした。

2023 年第 3 四半期のヨーロッパ/アフリカの収益は 7 億 3,400 万ドルで、前四半期比 5% 増加しました。 この増加は主に、坑井建設サービスの改善、完成工具の売上高の増加、ノルウェーでの有線活動の改善とカスピ海地域での完成工具の売上高の増加によるものです。 これらの増加を部分的に相殺したのは、アフリカにおける複数の製品サービスラインにわたる活動の低下でした。

2023 年第 3 四半期の中東/アジアの収益は 14 億ドルで、前四半期比横ばいでした。 イラクでの高井戸建設、カタールでの掘削関連サービスの増加と完成ツールの売上高の増加、アジアでの高圧ポンプと流体サービスは、クウェートとインドでの複数の製品サービスラインにわたる活動の減少によって相殺されました。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月25日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ハリバートン(HAL)の損益計算書は?

ハリバートンは84年に7.5ドルで上場しています。株価は14年に最高値67ドルを付けるも、その後は長く低迷しています。23年10月は40ドル前後で推移していますね。

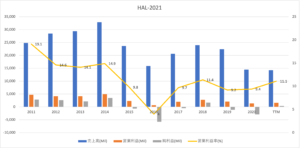

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は14年にピークを付けています。業績は原油価格に影響を受けていますね。21年の営業利益率は11%と、持ち直しつつありますね。

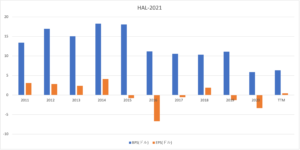

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは減少傾向にあり、EPSも黒字と赤字を繰り返しています。

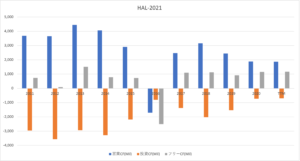

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、黒字を維持しています。売上や利益の振れは大きいが、CFベースでは業績は安定していますね。原油市況が回復する22年は、営業CFが上向く可能性が高いです。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ハリバートン(HAL)の注目ポイントは?

ハリバートン(HAL)の注目ポイントを紹介します。

注目1:ハリバートンは油田サービスで業界2位?

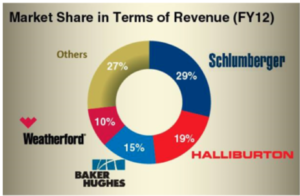

世界の油田サービス大手の市場シェアです。

14年とデータは古いが、業界最大手の油田サービスはシュルンベルジェ(SLB)で29%です。2位にハリバートンで18%、3位にベーカー・ヒューズ(BKR)で15%と続きます。大手3社は、坑井セメント作業、坑井仕上げ設備、圧力ポンプ、掘削、デジタルサービスなどに幅を広げています。

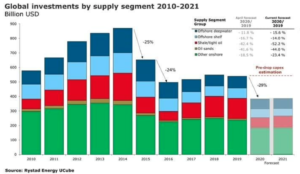

注目2:20年の原油上流投資は−29%で縮小?

原油生産の上流投資の推移です。

Rystad Energyの分析によると、世界の原油上流への投資は20年に3830億ドルでした。これは、19年よりも29%の減少で、過去15年で最低レベルです。また、21年の予想は、20年の横ばいになると言います。

最も影響を受けたのはシェールオイルで−52%、オイルサンドが−44%です。海洋深海は−15%と最も少ないですね。21年後半に原油市況が回復したことで、22年は原油上流投資が活発化することが期待されています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ハリバートン(HAL)の四半期決算は?

- 1984年に上場した、油田サービスを提供する米国企業

- 業界最大手のシュルンベルジェに次ぐ、業界で2番手である

- 98年にDresserを買収し、掘削サービスにも参入する

- 21年3Qに業績は上向き、北米と南米は前年比+64%

- 21年後半に市況が上向き、22年の投資も楽観的に見てる

個人的には、ハリバートンは投資したい銘柄のひとつです。

なぜならば、原油市況が好調ならば、安定して利益を得られる銘柄だからです。営業利益率は10%前後と安定しており、原油市況が不調だった15年以降も黒字化してる点は高く評価できます。不安定な業界でも、高い技術力を活かしているといえますね。

中長期的には、同社の業績はまだまだ上向くと思います。

なぜならば、原油やガスの市況は22年も楽観的だからです。多くの原油生産企業が、22年に投資に力を入れる予定で、21年3Qと4Qは北南米で売上前年比+50%前後で好調が続きます。

22年1月時点の予想PERは16倍と低く割高ではありません。

海底油田の動向は、米国のシェール次第だと言えそうです。ヘルマリックは、米国シェール向けに陸上リグを提供する企業です。ヘルマリックの動向を見ることで、米国シェールの投資状況を確認できますね。

コメントを残す