米国最大の原油会社エクソンモービルは、コロナ後の経済再開で恩恵を受ける銘柄です。コロナによる経済悪化で、20年3月は6割も暴落しました。22年は原油価格は下落し、23年2Qの売上は前年比−28%、3Qは−20%と減速しています。

- 「20年4月にコロナで暴落し、株価は数日で56%も暴落した…」

- 「世界経済がコロナから回復すれば、再び元の株価に戻るはずだ…」

- 「PERは12倍と割安で、配当利回りは4.6%と高い…」

エクソンモービル は、1999年にエクソンとモービルが合併した会社です。米国で世界最大の原油企業で、世界では7番目に売上高が多いです。サウジアラムコなどの国営企業を除くと、エクソンモービルが世界最大です。

個人的には、エクソンモービルは投資したい銘柄のひとつです。

なぜならば、原油価格は22年も上昇を続け、消費量も以前の水準に回復するからです。2月時点で原油価格は88ドルまで回復していますね。環境規制は原油企業に追い風で、22年の営業利益率は12%まで上昇しています。

ただし、22年後半には原油価格は低下し、23年前半も強くはないですね。23年10月の予想PER9.9倍は十分に割安です。

- エクソンモービル株の4半期決算(23年7-9月)は?

- エクソンモービル株の過去10年間の売上高や営業利益は?

- WTI原油価格が力強く回復するが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

エクソンモービル(XOM)の四半期決算は?

エクソンモービル(XOM)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:865.64億ドル(前年比−4.4%)✖️

- United State(原油):820kbd(+8.8%)

- Canada/Other Americas:670kbd(+41%)

- Europe:4kbd(+0%)

- Africa:220kbd(−15%)

- Asia:749kbd(+1.4%)

- Australia:32kbd(−20%)

- 合計:2495(+10%)

- 営業利益:168.03億ドル(+96%)

- 純利益:114.30億ドル(+108%)

- 1株当たり利益:2.79ドル(+117%)○

23年2Q決算(23年6月30日)

- 売上高:829.14億ドル(前年比−28%)✖️

- United State(原油):785kbd(+1.0%)

- Canada/Other Americas:618kbd(+11%)

- Europe:4kbd(+0%)

- Africa:206kbd(−8.1%)

- Asia:702kbd(+1.5%)

- Australia:38kbd(−17%)

- 合計:2353(+2.3%)

- 営業利益:116.56億ドル(−53%)

- 純利益:78.80億ドル(−56%)

- 1株当たり利益:1.94ドル(−32%)✖️

23年3Q決算(23年9月30日)

- 売上高:907.60億ドル(前年比−20%)◯

- United State(原油):756kbd(−3.5%)

- Canada/Other Americas:655kbd(+2.1%)

- Europe:4kbd(+0%)

- Africa:229kbd(−8.1%)

- Asia:713kbd(+7.0%)

- Australia:40kbd(−13.1%)

- 合計:2397kbd(+0.3%)

- 営業利益:136.99億ドル(−47%)

- 純利益:90.70億ドル(−53%)

- 1株当たり利益:2.25ドル(−52%)◯

3Qの売上高は前年比−20%で907.60億ドル、営業利益は−47%で136.99億ドルでした。23年1Qや2Qに続き、3Qの売上も低迷していますね。営業利益率は14.9%まで低下しています。

原油価格は22年6月の高値から下落が続いていますね。

地政学リスクはあるも、23年11月の原油価格は85ドル前後で推移しています。

・第 3 四半期は、有利なポートフォリオの信頼できる業績を反映して、91 億ドル (1 株あたり 2.25 ドル) という好調な利益を生み出しました。

• 160億ドルの営業キャッシュフローを生み出し、現金残高が34億ドル増加

• 第 3 四半期の世界の製油所処理量 1 は、日量 420 万バレルで過去最高を達成

• 当四半期に株主に81億ドルを還元し、第4四半期の配当を1株当たり0.95ドルに増額しました。エクソン・モービル・コーポレーションは本日、2023年第3四半期の利益が91億ドル、つまり希薄化を前提とした場合1株あたり2.25ドルになると発表した。 営業キャッシュフローは 160 億ドルで、第 2 四半期と比較して 66 億ドル増加しました。 計画通り、第 3 四半期の資本および探査支出は 60 億ドルで、2023 年累計の支出は 186 億ドルとなりました。 同社は価値増加の機会を追求しているため、通年の設備投資と探鉱支出はガイダンスの230億ドルから250億ドルの上限に達すると予想されます。

ダレン・ウッズ会長兼最高経営責任者(CEO)は「当社は、世界の供給を支えるために日量約8万バレルの純原油換算バレルを追加し、さらに四半期でも好調な営業成績、収益、キャッシュフローを達成した3」と述べた。 「安全性、環境、価値に対する組織の絶え間ない重点の取り組みが成果を上げており、記録的な精製スループットを達成し、大規模プロジェクトを第 1 五分位のコストとスケジュールで遂行し、排出原単位と環境への影響を削減しながら、計画を超えた構造的コスト削減を実現しています。

「私たちが発表した2件の取引は、排出量を削減しながらエネルギーと必需品に対する世界のニーズを満たし続けるという、「そして」の方程式に対する当社の継続的な取り組みをさらに強調するものです。 パイオニアは、炭素強度を下げて世界のエネルギー需要を満たすための供給拡大を支援し、デンベリーは脱炭素化が困難な産業で排出量を経済的に削減するために競争力を向上させます。 これらの戦略的取引と組み合わせた当社の規律ある運営および財務実績は、当社のポートフォリオを強化し、今後長年にわたって収益性の高い成長と魅力的な収益を提供できる立場にあります。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月28日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

エクソンモービル(XOM)の損益計算書は?

エクソンモービル は、1961年に1.5ドルで上場しました。株価は順調に上昇し、14年の103ドルに最高値をつけています。20年3月は32ドルまで急落し、23年11月は105ドル前後で推移しています。

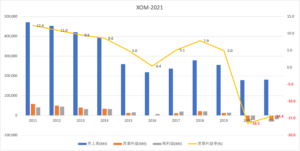

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は右肩下がりで20年に急落していますね。利益率も低下傾向にあり、21年の営業利益率は−14%と低いです。ただし、20年後半に原油価格が上昇し始め、21年1Qには黒字化に成功しています。

短期的には経済回復で恩恵を受けるが、長期的には脱炭素化の影響を受けますね。

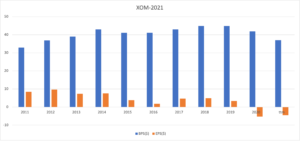

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたりの純利益)です。BPSは横ばいが続き、EPSは20年から赤字に転落しています。ただし、自己資本比率は48%と高く、倒産を危険視する水準ではないですね。

コロナ禍でも配当を維持しており、利回りは6%と高いです。

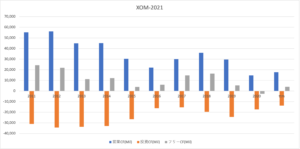

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、原油価格に依存し波がありますね。20年は赤字に転落するも、21年は原油価格が上昇し黒字に戻しています。長期的には脱炭素化の流れにあり、設備投資なども縮小しています。

では、私たち投資家はどのように判断すれば良いのでしょうか?

エクソンモービル(XOM)の注目ポイントは?

エクソンモービル(XOM)の注目ポイントを紹介します。

注目1:米国エクソンモービルは世界7位の石油生産者?

参考:石油業界の世界ランキング

世界の石油業界大手の石油生産量のランキングです。

エクソンモービルは米国で最大手、世界で7番目の石油会社です。1〜6位は中東系の国営企業がランクインしているため、実質世界1位の民間石油会社だと言えます。米国2番手のシェブロンは、世界で12番手にランクインしています。

一昔前は、エクソンモービル、トタル(仏国)、BP(英国)などの欧米企業が市場を支配していました。しかしながら、現在はサウジアラムコをはじめとする中東の国営企業が上位を占めています。

では、エクソンモービルの事業別の売上高を見てみましょう。

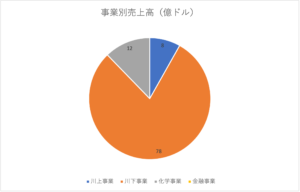

注目2:石油製品の製造販売が売上高の8割を占める?

20年度の事業別の売上高構成比です。

売上比率が最も高いのは、石油精製や販売を行う川下事業が79%を占めます。ついで、石油化学製品を扱う化学事業が13%、資源の探査・開発を行う川上事業が8%です。コロナで影響を受けたのは、川上事業ですね。

エクソンモービルは、天然ガスの割合が高い企業です。

注目3:米国の天然ガス生産量が33%を占める?

| 生産高 | 1日生産量 | 1日生産量 | ||

|---|---|---|---|---|

| 原油(kbd) | 割合 | 天然ガス(mcfd) | 割合 | |

| 米国 | 628 | 27% | 2642 | 33% |

| カナダ(北米、南米) | 483 | 20% | 269 | 3% |

| ヨーロッパ | 31 | 1% | 619 | 7% |

| アフリカ | 333 | 14% | 4 | 0% |

| アジア | 783 | 33% | 3218 | 40% |

| オーストラリア、オセアニア | 48 | 2% | 1238 | 15% |

| 合計 | 2306 | 7990 | ||

エクソンモービルの原油と天然ガスの割合です。

米国内ではシェールガスの割合が増え続け、18年には天然ガスの6割を占めます。エクソンモービルは、シェール革命当初の07年は非積極的でした。なぜならば、サイクル期間が短いシェールは、長期採掘計画を立てられないからです。

しかしながら、現在はシェール企業を買収する事で生産量を増やしています。石油の生産量が高いのはアジア、天然ガスの割合が高いのは米国とアジアです。

技術開発が進む米国では、1バレル当たりの生産コストは下がっています。

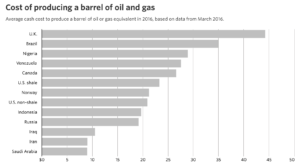

注目4:米国のシェール生産コストは23ドルしかない?

技術革新により、米国の1バレルあたりの生産コストが減少傾向にあります。

世界で最も生産コストが高い国は、北海油田があるイングランドで44ドルです。米国のシェール関連の生産コストは23ドル、シェール以外の生産コストは20ドルだけです。意外にも、インドネシアやロシアの生産コストと大きく変わりません。

米国の石油生産コストは、ブラジルやナイジェリアよりも低いです。

一方で、米国シェール企業は社債額(借金)が大幅に拡大しています。天然ガス価格が上昇しない中でも、サイクル期間が短く、次から次に産出する必要があるからです。バイデン大統領の環境規制は、新規参入を難しくするため既存のシェール企業には追い風です。

脱炭素化の流れを考えると、配当目的以外で保有するのは難しいです。

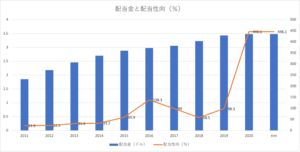

注目5:22年2月の配当利回りは4.6%に低下?

エクソンモービル は、配当金と配当性向です。

連続増配銘柄として知られ、21年8月時点の配当利回りは6%と高いです。配当金は過去10年で2倍近く増え、自社株買いも積極的です。ただ、20年コロナ後も配当を維持してるが、配当性向は100%を超え持続可能ではない点に注意が必要です。

株価上昇もあり、22年2月の利回りは4.6%です。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:エクソンモービル(XOM)の四半期決算は?

- エクソンとモービルが1991年に経営統合した石油会社

- 両企業は100年以上の歴史あり、かつて石油を独占していた会社

- 石油や天然ガスの炭鉱や開発、精製や販売、輸出まで全てを手掛ける

- 2008年以降は低迷を続け、売上高は縮小傾向にある

- 営業利益率が低く、15年以降は5%未満で推移している

- 精製販売(川下)の売上が9割だが、利益は10%未満しかない

- 炭鉱や開発(開発)の利益は9割だが、原油価格の影響を大きく受ける

- シェールガス 事業は、社債額が膨らみ破綻する会社も多い

- 投資CFが増加傾向にあり、コロナ以前から利益を圧迫してる

個人的には、エクソンモービルは投資したい銘柄のひとつです。

なぜならば、原油価格は22年も上昇を続け、消費量も以前の水準に回復するからです。2月時点で原油価格は88ドルまで回復していますね。環境規制は原油企業に追い風で、21年4Qの営業利益率は10.4%まで上昇しています。

個人的には、同社よりも競合サンコア(SU)に投資します。

なぜならば、エクソンモービルは配当性向が高すぎるからです。連続増配を狙うために、経営効率を度外視して配当性向が100%を超える年が少なくありません。サンコアの方が財務的に健全で、利益率やキャッシュの稼ぎが多いです。

また、環境規制を受けない米国外である点も好材料です。いずにしても、22年も原油相場は強気で、2月時点の予想PER12倍は十分に割安です。

コメントを残す