原油会社シェブロンは、コロナ後の経済再開で恩恵を受ける銘柄です。コロナによる経済悪化で、20年3月は6割も暴落しました。原油価格の高騰により、21年の売上成長率は高いですね。しかし、23年2Qの売上は前年比−29%、3Qは−19%と減速しています。

- 「世界各国の経済活動再開で、原油価格は上昇してる…」

- 「コロナによる株価暴落で、配当利回りが7.6%に上昇…」

- 「原油市況は急回復し、売上成長率は2Qに+126%…」

シェブロン は、1926年に設立された石油企業です。エクソンモービルに次ぐ、米国2番手の石油メジャーですね。石油事業は原油・天然ガスの生産のほか、石油精製品の販売に加え、原油や天然ガスのパイプライン輸送を手掛ける総合エネルギー企業です。

個人的には、シェブロンは投資したい銘柄です。

ただし、競合エクソンモービル(XOM)やサンコア(SU)と比較すると、やや利益率は低いです。コロナ以前の19年度の営業利益率は0.1%と低いです。事業規模も縮小しており、他社と比較すると同社に投資する利点は低いです。高配当銘柄として知られるが、コロナを通じてサンコアの方が4.6%と高いです。

短期的には原油下落で減速するも、中長期的にはまだまだ楽観的に見ています。米国制裁を受けていたベネズエラでも、活動を再開し米国に原油を輸入していますね。

23年11月の予想PERは10倍と十分に割安ですね。

- シェブロン株の4半期決算(23年7-9月)は?

- シェブロン株の過去10年間の売上高や営業利益は?

- 18年の商品サイクルで、25年に株価は5倍以上になる?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

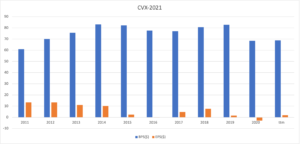

シェブロン(CVX)の四半期決算は?

シェブロン(CVX)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:507.93億ドル(前年比−6.6%)◯

- 営業利益:95.19億ドル(+5.1%)

- Upsteream:51.61億ドル(−6%)

- 米国:17.81億ドル(−32%)

- 海外:59.09億ドル(+17%)

- Downstream:33.80億ドル(+1.6%)

- 米国:9.77億ドル(−18%)

- 海外:8.23億ドル(+39%)

- 純利益:65.74億ドル(+5%)

- 1株当たり利益:3.46ドル(+7%)◯

23年2Q決算(23年6月30日)

- 売上高:488.96億ドル(前年比−29%)×

- 営業利益:78.37億ドル(−51%)

- Upstream:—億ドル(—%)

- 米国:16.40億ドル(−52%)

- 海外:59.09億ドル(−37%)

- Downstream:—億ドル(—%)

- 米国:10.81億ドル(−56%)

- 海外:8.23億ドル(−61%)

- 純利益:60.08億ドル(−49%)

- 1株当たり利益:3.20ドル(−47%)◯

23年3Q決算(23年9月30日)

- 売上高:540.80億ドル(前年比−19%)◯

- Upstream:—億ドル(—%)

- 米国:—億ドル(−39%)

- 海外:—億ドル(−37%)

- Downstream:—億ドル(—%)

- 米国:—億ドル(+6.8%)

- 海外:—億ドル(−75%)

- 営業利益:87.38億ドル(−41%)

- 純利益:65.26億ドル(−42%)

- 1株当たり利益:3.48ドル(−40%)×

3Qの売上高は前年比−19%で540.80億ドル、営業利益は−41%で87.38億ドルでした。23年1Qや2Qに続き、3Qの売上も減速していますね。営業利益率は16.1%に低下しています。

同社CEOは引き続き強気ですね。

シェブロン コーポレーション (NYSE: CVX) は、2023 年第 3 四半期の利益が 65 億ドル (1 株あたり 3.48 ドル – 希薄化後) であると報告しました。これに対し、2022 年第 3 四半期の利益は 112 億ドル (1 株あたり 5.78 ドル – 希薄化後) でした。 ナイジェリアでは 5 億 6,000 万ドルの税効果があり、年金決済費用は 4,000 万ドルです。 為替の影響により利益は 2 億 8,500 万ドル増加しました。 2023年第3四半期の調整後利益は57億ドル(1株当たり3.05ドル – 希薄化後)、2022年第3四半期の調整後利益は108億ドル(1株当たり5.56ドル – 希薄化後)。調整後利益の調整については添付資料4を参照。

シェブロン社の会長兼最高経営責任者マイク・ワース氏は、「当社はまた四半期も堅実な財務結果と株主への強力なキャッシュリターンを提供した」と述べた。 収益は 50 億ドルを超え、ROCE は 9 四半期連続で 12% を超えています。 株主に還元された現金は年初から総額200億ドルに上り、過去最高だった昨年同期の総額を27%上回った。

「PDC Energy の買収により、米国の重要な生産拠点における当社の地位が強化されました」とワース氏は続けました。 DJ Basin は現在、シェブロンの生産資産のトップ 5 にランクされています。 「当社はまた、米国最大のグリーン水素生産・貯蔵ハブであるACES Delta, LLCの過半数株式も取得しました」とワース氏はコメントした。

「シェブロンは、株主にとって優れた価値をもたらすために、従来型エネルギー事業と新エネルギー事業を利益を上げて成長させるための投資も行っており、好調な財務結果を達成している」とワース氏は結論づけた。

Financial Highlights

• 2023 年第 3 四半期の利益は、主に上流の実現利益の減少と精製製品販売の利益率の低下により、2022 年第 3 四半期と比較して減少しました。

• 2023 年第 3 四半期の売上高およびその他の営業収入は 519 億ドルで、主に商品価格の下落により、前年同期の 635 億ドルから減少しました。

• 世界全体の純石油換算生産量は、主に PDC Energy, Inc. の買収により、前年同期比 4% 増加しました。

• 2023 年第 3 四半期の設備投資は、前年同期比 50% 以上増加しました。 これには、主に ACES Delta, LLC の過半数株式の取得による無機支出約 4 億ドルが含まれますが、PDC Energy, Inc. の買収は含まれません。

• 当四半期中の四半期株主分配金は、配当金 29 億ドルと自社株買い額 34 億ドルを含む 62 億ドルでした。 PDC Energy, Inc.の買収に関連した制限により、自社株買いは前四半期よりも減少しました。

• 同社の取締役会は、営業終了時の同社の譲渡記録に示されているように、2023 年 12 月 11 日にすべての普通株式保有者に支払われる、1 株あたり 1 ドル 51 セント ($1.51) の四半期配当を発表しました。 2023 年 11 月 17 日。Business Highlights

• PDC Energy, Inc.の買収を完了し、米国の DJ 盆地およびパーミアン盆地における同社の強力な存在感を強化しました。

• ユタ州で低炭素強度の水素製造および貯蔵ハブを開発している ACES Delta, LLC の過半数株式の取得を完了。

• カリフォルニア州エルセグンド製油所のディーゼル水素化処理装置を改造して、100% 再生可能原料または従来の原料を処理できるようにしました。

• パーミアン盆地に低炭素エネルギーを供給するために、ニューメキシコ州の合弁パートナーと太陽光発電プロジェクトの運営を開始。

• Hess Corporation を買収する最終合意を発表。世界クラスの資産と人材を追加することで、シェブロンの長期的な業績を強化することが期待されます。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月28日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

シェブロン(CVX)の10年間の損益計算書は?

シェブロンは原油価格が高騰した2008年に97ドル、14年に最高値130ドルを付けました。しかしながら、その後の株価は長く低迷しています。23年11月は144ドルで推移しています。

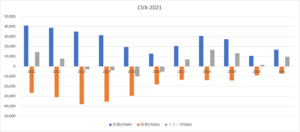

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高も利益も低迷が続いています。しかし、コロナで20年は落ち込むも、21年は売上も利益も持ち直しています。21年の営業利益率は3.7%、21年3Qは13%と過去最高の利益を記録しています。

原油市況が回復する22年は、さらに業績を押し上げそうです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)を見ると、高配当ながらも資産を残しています。しかし、EPS(1株あたり純利益)は、縮小傾向にありますね。21年はどれだけ業績を改善できるか注目したいです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、長く低迷しています。近年の傾向としては、設備投資を減らすことで利益を確保していますね。世界的な脱炭素化もあり、規模を縮小させています。

シェブロン(CVX)の注目ポイントは?

シェブロンに投資する上での注目ポイントを紹介します。

注目1:米国シェブロンは世界12位の石油生産者?

参考:石油業界の世界ランキング

世界の石油業界大手の石油生産量のランキングです。

エクソンモービルは米国で最大手、世界で7番目の石油会社です。米国2番手のシェブロンは、世界で12番手にランクインしています。1〜6位は中東系の国営企業がランクインしているため、シェブロンは実質世界5位の民間石油会社ですね。

一昔前は、エクソンモービルとシェブロン、トタル(仏国)、BP(英国)などの欧米企業が市場を支配していました。しかしながら、現在はサウジアラムコをはじめとする中東の国営企業が上位を占めています。

では、シェブロン の事業別の売上高を見てみましょう。

注目2:海外の石油探査開発が利益の6割を占める?

| 事業別利益 | 19Q2 | 20Q1 | 20Q2 | |

|---|---|---|---|---|

| 川上事業 | 米国 | 896 | 241 | -2066 |

| 海外 | 2587 | 2679 | -4023 | |

| 川下事業 | 米国 | 465 | 450 | -988 |

| 海外 | 264 | 653 | -22 | |

| その他 | 93 | -424 | -1171 | |

| 合計 | 4305 | 3,599 | -8270 | |

事業内容は、米国最大手のエクソンモービルとほぼ同じです。

川上事業(Upstream)は原油の探鉱や開発をおこない、川上事業(Downstream)は石油の精製や販売を行い、化学事業は石油化学製品を扱う事業です。シェブロンの強みは、資源の探査・開発(川上)から石油製品の製造・販売(川下)まで一貫して行うビジネスモデルです。

事業別の利益を見ると、石油探査・開発の海外事業が利益の6割を占めています。

しかしながら、石油探査・開発事業は、原油価格の影響を大きく受けます。コロナで原油価格が暴落した状況では、特に赤字幅が拡大していますね。また、コロナの感染者が8月でも沈静しない米国は、川下の石油販売事業も大きくマイナスでした。

注目3:海外の天然ガス生産量が右肩上がりに増加?

シェブロンの原油と天然ガスの生産量です。

原油では、米国内の生産量が海外に対して増加しています。対して、天然ガスは、海外の生産量が大きく増加していますね。これは、米国内で発展した採掘技術を海外に持ち込む事で、生産量を大きく増加させている事が予想できます。

天然ガスは原油よりも安価で環境にもやさしいため、消費量が増えてるエネルギーですね。コロナ危機が起きる2019年までは、順調に生産していた事も分かります。

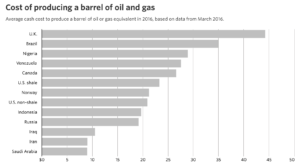

注目4:米国のシェール生産コストは23ドルしかない?

技術革新によって、米国は1バレルあたりの生産コストが減少傾向にあります。

世界で最も生産コストが高い国は、北海油田があるイングランドで44ドルです。米国のシェール関連の生産コストは23ドル、シェール以外の生産コストは20ドルだけです。意外かもしれないが、実はインドネシアやロシアの生産コストと大きくは変わりません。

米国の石油生産コストは、ブラジルやナイジェリアよりも低く有利です。

しかしながら、米国のシェール関連企業の多くは社債額(借金)が大幅に上昇し、経営破綻する会社も少なくありません。生産コストは十分安いのに、倒産する企業が増えているのは矛盾しますよね。米国のシェール革命は両極端の意見が多く、専門家でも評価が別れます。

参考:Producers’ responses to lower oil prices

しかしながら、今後の商品高騰時代を考えれば、個人的には石油会社を楽観的に見ています。シェールガスが原油価格を抑制しているが、世界的な流れではインフレ(ドル安)が進み新興国を中心に石油の需要は増加する一方だからです。

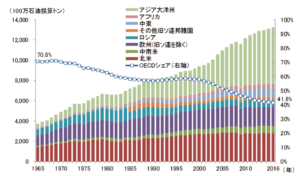

注目5:世界の原油消費量は新興国で拡大し続けてる?

日本に住んでいると、石油の消費量が増えていることを実感しにくいです。

なぜならば、米国、欧州、日本などのOECDに加盟する先進国では、実際に石油消費量は微増だからです。関西電力のエネルギー予想では、2040年予想でもOECD諸国の消費量は増えていません(参考:増え続ける世界のエネルギー消費量)。

消費量が増えない理由は、技術革新による低燃費や電気自動車の普及が増えてるからです。しかしながら、先進国以外のアジア、アフリカ、中南米、中東では拡大し続けています。

OECD諸国の原油消費量の割合は、70%から40%まで低下しました。関西電力の予想によると、2040年には中国が1.3倍、インドが2.4倍、世界で1.3倍の石油を消費すると言います。

先進国以外では、現在も人口が爆発的に増え続けているからです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:シェブロン(CVX)の四半期決算は?

- 1926年に設立された米国2番手の総合エネルギー会社である

- 石油や天然ガスの炭鉱や開発、精製や販売、輸出まで全てを手掛ける

- 2008年以降は低迷を続け、売上高は縮小傾向にある

- 営業利益率が低く、15年以降は5%未満で推移している

- 炭鉱や開発(開発)の利益は75%で、原油価格の影響を大きく受ける

- シェールガス 事業は、社債額が膨らみ破綻する会社も多い

- 売上高縮小に合わせて、設備投資などの投資CFも抑制している

個人的には、シェブロンは投資したい銘柄ではありません。

なぜならば、競合エクソンモービル(XOM)やサンコア(SU)と比較して、利益率が低いからです。コロナ以前の19年度の営業利益率は0.1%と低いです。事業規模も縮小しており、他社と比較すると同社に投資する利点は低いです。高配当銘柄として知られるが、コロナを通じてサンコアの方が4.6%と高いです。

ただ、中長期的には業績はまだまだ上向きます。

21年2月時点の原油価格は87ドル、すでにコロナ前よりも大きく上回ります。米国内の自動車用燃料の需要は急回復しており、石油販売が前年比2倍、 米国産ガス価格が3倍まで急増しています。そのため、4Qのシェブロンの米国内の上流工程で得られる収益は10倍にもなります。

22年2月時点の予想PERは13倍と十分に割安水準にありますね。連続増配銘柄としても知られるため、安心して保有できます。

サンコアの方が財務的に健全で、利益率やキャッシュの稼ぎが多いです。また、環境規制を受けない米国外である点も好材料です。

コメントを残す