コロナによる原油やガス価格の暴落で、エネルギー株に投資する人が増えています。エネルギーは割安株が多く、原油価格の力強い回復は続きます。しかし、23年2Qは売上前年比−34%、3Qは−33%に減速します。

- 「世界各国の経済活動再開で、シェール株は必ず利益を得られる…」

- 「破綻するシェール株もあるが、原油が上昇すれば大きく儲けられる…」

- 「予想PER9.5倍と割安で、安全にバリュー株投資ができるはず…」

パイオニア・ナチュラル・リソーシズは、1997年に創業したシェール系の石油会社です。シェールオイルの生産量が多い、テキサス州のパーミアンやイーグルフォードに拠点を持ちます。埋蔵量は11億3500万バレルで、石油が53%、天然ガス液が25%、天然ガスが22%です。

パイオニア・ナチュラル・リソーシズは、投資したい銘柄のひとつです。

なぜならば、積極的に設備投資していて、15年以降も大きく売上を伸ばしている数少ない石油企業だからです。21年後半は原油と天然ガス価格の高騰により、3Qは+157%、4Qも+132%と好調です。しかしながら、22年後半から景気減速により、原油価格も下落しています。

23年11月時点の予想PER9.4倍は割安です。

- PXD株の4半期決算(23年7-9月)は?

- PXD株の過去10年間の売上高や営業利益は?

- シェール革命ブーム後もで、PXD株に投資できる理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

パイオニア・ナチュラル(PXD)の四半期決算は?

パイオニアナチュラルリソーシズ(PXD)の四半期決算を紹介します。

23年1Q決算(22年3月30日)

- 売上高:45.41億ドル(前年比−27%)✖️

- Oil and gas:31.66億ドル(−20%)

- Sales:14.31億ドル(−36%)

- 営業利益:15.57億ドル(−40%)

- 純利益:12.22億ドル(−40%)

- 1株当たり利益:5.00ドル(−37%)○

23年2Q決算(22年6月30日)

- 売上高:45.60億ドル(前年比−34%)

- 営業利益:—億ドル(—%)

- 純利益:11.02億ドル(−53%)

- 1株当たり利益:4.49ドル(−52%)

23年3Q決算(22年9月30日)

- 売上高:45.99億ドル(前年比−33%)

- Oil and gas:29.77億ドル(−36%)

- Sales:15.83億ドル(−33%)

- 営業利益:14.07億ドル(−53%)

- 純利益:11.02億ドル(−34%)

- 1株当たり利益:4.55ドル(−52%)

3Qの売上高は−33%で45.99億ドル、営業利益は−53%で14.07億ドルでした。23年1Qや2Qに続き、3Qも売上と利益は減速しています。しかし、営業利益率は30.5%と高いですね。

同社はエクソンモービルに595億ドルで買収されます。

・第 2 四半期の石油生産量は平均 1 日あたり 36 万 9 千バレル (MBOPD) で、四半期ガイダンスの上限に近づきました。

・第2四半期の総生産量は平均日量石油換算71万1000バレル(MBOEPD)となり、四半期見通しの上限を上回った

・2023年通年の石油生産見通しと総生産見通しの中間点をそれぞれ369MBOPDと707MBOEPDに引き上げた。

・2023年通年の資本ガイダンスの中間点を1億2,500万ドル削減

・第 2 四半期に 7 億 4,200 万ドルという好調なフリー キャッシュ フローを生み出しました

・四半期ベース+変動配当を1株当たり1.84ドルとすることを宣言し、第2四半期中に1億2,400万ドルの株式を買い戻した(60万株)。リッチ・ディーリー社長兼最高執行責任者(COO)は「パイオニアの強力な実行により、石油生産量が当社のガイダンス範囲の上限近くに達し、素晴らしい第2四半期業績を達成した」と述べた。 「さらに、当社の堅実な経営成績により、第2四半期に大幅なフリーキャッシュフローが生み出され、魅力的な株主還元を支えました。

「引き続き好調な坑井生産性と高効率な操業が、通期の生産見通しを引き上げる一方で、意図的な活動削減により通期の資本見通しを引き下げる当社の能力を支えています。改善された2023年の見通しにより、さらに資本効率の高いプログラムが実現すると期待されています。」

「パイオニアの最大の競争上の優位性は、依然として、当社の高収益油井の豊富な在庫と、高効率な運営および献身的な従業員とを組み合わせたものです。私たちは、この組み合わせが数十年にわたって強力な企業利益と多額のフリーキャッシュフローを生み出し、株主に長期的な価値を提供すると期待しています。」 」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月28日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

パイオニア・ナチュラル(PXD)の損益計算書は?

2008年の原油価格高騰で77ドル、14年のシェール革命で最高値232ドルを付けています。第二シェール革命時も好調で株価は200ドルでした。20年3月は56ドルに下落するも、23年11月は243ドル前後で推移しています。

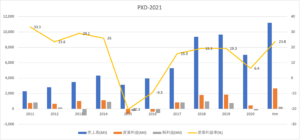

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、15年以降も力強く売上が伸びている数少ない原油企業です。20年はコロナ危機で落ち込むも、21年は大幅に上昇していますね。収益性が低い油田を売却したことで、利益率は大幅に改善しています。

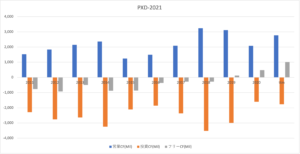

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とPS(1株あたり純利益)です。BPSは順調に拡大しているが、EPSは伸び悩んでいますね。どれくらい収益性を改善できるか注目したいですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。21年3Qの営業CFは200億ドルで、20年度と同程度の収益を得ています。

では、私たちはどのように投資判断すればいいのでしょうか?

パイオニア・ナチュラル(PXD)の注目ポイントは?

パイオニアナチュラルリソーシズで注目すべきポイントを紹介します。同社はシェールオイルの生産割合が高く、原油の需要が増えれば株価も上昇します。

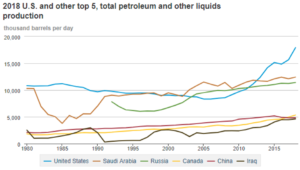

注目1:米国は45年ぶりに世界最大の産油国になった?

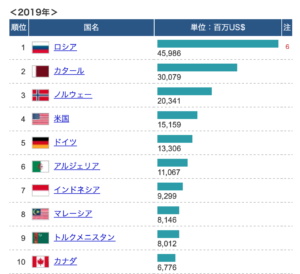

米国は2018年に世界最大の産油国になりました。

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、石油にも応用する事で生産量を増やしています。

また、天然ガスの生産量は、米国とロシアが中東諸国の4倍以上の生産量があります。シェール革命で天然ガスの生産量が増え続けている米国は、世界2位のロシアとも差を広げつつあります。

意外と知られてない事実だが、米国はすでに世界4番手の天然ガス輸出大国です。米国内で余った天然ガスは、液体化(LNG)して海外に輸出しています。

米国の原油や天然ガスの生産量増を支えているのは、シェールオイルやガスですね。

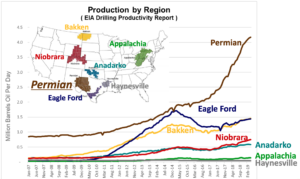

注目2:シェールオイルの生産量は右肩上がりで増加?

シェールオイルの生産量は、一貫して上昇傾向にあります。

米国の原油生産量の60%が、シェールオイルの生産地からです。特に生産量を伸ばしているのは、テキサス州にあるPermian地域ですね。15年の原油暴落で一部の地域で生産量が鈍化したが、コスト削減に成功した事で18年に再び上昇傾向にあります。

パイオニアナチュラルリソーシズは、生産量が多いPermianやEagle Fordを拠点にしています。そのため、他の地域よりもオイルの生産量が多く、業績も他のシェール企業よりも安定しています。

18年の原油価格低迷では、多くのシェール企業の19年に売上が減少しています。その中でも、パイオニアナチュラルリソーシズは売上増を達成しています。

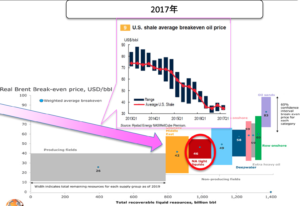

米国のシェール事業が18年に復活したのは、生産コストを大きく改善できたからです。では、具体的には生産コストはどれくらい下がったのでしょうか?

注目3:生産コストは半分以下の35ドルまで減少?

シェール革命以前と比較して、北米シェールの採算性は大幅に向上しています。

リーマンショックで原油価格が40ドルまで暴落するも、2011年は110ドルまで急上昇していました。この時のシェールガスの生産コストは、80〜120ドルと言われていましたね。しかしながら、技術革新によりコスト削減が進み、17年には35ドル前後まで落ちています。

これだけ生産コストが低いと、ロシアやインドネアシアと大差がない水準です。

シェールガスやオイルは、生産コストが高いから競争力がないと言われてたのは昔の時代です。ハイテクによる技術革新と効率化経営が進めば、さらに削減できる余地もあります。米国は天然ガスの輸出量を今後も増やす事が見込まれます。

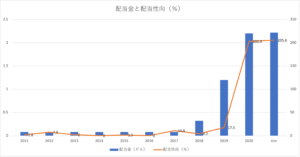

注目4:21年の配当利回りは1.18%で増配傾向にある?

20年のコロナ危機で、減配するエネルギー会社が増えていますね。米国株全体では、上場企業の175社が50%以上を減配しています。

同社は安心して配当を期待できる銘柄です。21年の配当性向は205%、配当利回りは2.56%あります。配当性向は一時的に上昇しているが、今後の収益を考えると特に高い訳ではありません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:パイオニア・ナチュラル(PXD)決算は?

- 1997年に創業、シェール系の新興石油会社である

- 生産量が多い、パーミヤンとイーグルフォードに拠点を持つ

- 確認埋蔵量は11億バレル、石油の割合が53%を占める

- 15年の原油暴落で悪化するも、その後は業績を回復してる

- 19年初の原油低迷でも、売上高は上昇し利益も改善している

- 営業利益率が高く、原油価格が不調な19年でも20%と高い

- 15年と16年で低迷するも、17年以降のEPSは改善してる

パイオニア・ナチュラル・リソーシズは、投資したい銘柄のひとつです。

なぜならば、積極的に設備投資していて、15年以降も大きく売上を伸ばしている数少ない石油企業だからです。21年後半は原油と天然ガス価格の高騰により、3Qは+157%、4Qも+132%と好調です。

また、3Qは収益性が低いデラウェア盆地を売却しています。

利益率が高いミッドランド盆地に集中投資することで、より利益率を改善できます。21年3Qの営業利益率は29%と過去最高に高い水準です。また、22年2の予想PER10倍は割高ではありません。利回り6%の特別配当など積極的に株主還元しています。

原油価格は22年半頃に、100ドルを超えると予想しています。

EOGリソーシズも収益性が高いシェール企業です。21年2Qは前年比+240%で拡大し、営業利益率は29%と過去最高に高いですね。

コメントを残す