コロナによる原油やガス価格の暴落で、エネルギー株に投資する人が増えています。エネルギーは割安株が多く、資源価格が戻れば確実に利益を得られる低リスクの投資かもしれません。23年2Qの売上は前年比−37%だが、3Qは−23%に改善しています。

- 「世界各国の経済活動再開で、シェール株は必ず利益を得られる…」

- 「破綻するシェール株もあるが、原油が上昇すれば儲けられる…」

- 「PERが14倍と割安で、安全にバリュー株投資ができるはず…」

オクシデンタル・ペトロリウムは、1920年にテキサスで創業した9番目の老舗エネルギー企業です。米国、中東、コロンビアで原油やガス探査を行います。米国の生産量が7割と多く、パーミヤン地域で活動しています。埋蔵量は38億2700万バレルで、石油が51%を占めます。

個人的には、オクシデンタルは保有したい銘柄のひとつです。

なぜならば、原油市況が好調で業績が急回復しているからです。原油が暴落した20年は営業利益率が−7.1%に落ち込むも、22年1Qの利益率は58%と過去最高水準にあります。

収益性が低い地域にも油田はあるも、22年の業績は好調ですね。

ただ、21年2Qは前年比+103%、3Qは+107%、4Qは+139%と力強い回復が続きます。21年10月にガーナの油田を売却するなど、収益性が高い事業に集中していますね。

23年11月の予想PER11倍は割安ですね。

- オキシデンタル株の4半期決算(23年7-9月)は?

- オキシデンタル株の過去10年間の売上高や営業利益は?

- オキシデンタル株は、債務超過で破綻する可能性が高い?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

オクシデンタル・ペトロリウム(OXY)四半期決算は?

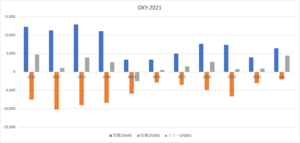

オクシデンタル・ペトロリウム(OXY)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:72.58億ドル(前年比−15%)✖️

- Oil & Gas:53.25億ドル(−13%)

- Chemical:14.05億ドル(−16%)

- Midstream:7.51億ドル(−15%)

- Elimination:−2.56億ドル(前年度−2.92億ドル)

- 営業利益:16.34億ドル(−41%)

- 純利益:9.83億ドル(−79%)

- 1株当たり利益:1.00ドル(−79%)✖️

23年2Q決算(23年6月30日)

- 売上高:67.02億ドル(前年比−37%)

- 営業利益:—億ドル(—%)

- 純利益:8.60億ドル(−77%)

- 1株当たり利益:0.68ドル(−78%)

23年3Q決算(23年9月30日)

- 売上高:74.00億ドル(前年比−23%)◯

- Oil & Gas:55.94億ドル(−22%)

- Chemical:13.09億ドル(−22%)

- Midstream:5.52億ドル(−46%)

- Elimination:−2.97億ドル(前年度−4.04億ドル)

- 営業利益:18.09億ドル(−51%)

- 純利益:11.56億ドル(−55%)

- 1株当たり利益:0.18ドル(+38%)◯

3Qの売上高は前年比−23%で74.00億ドル、営業利益は−51%の18.09億ドルでした。23年1Qと2Qに続き、3Qの売上も低調ですね。営業利益率は24%と悪くないですね。

経済再開に伴い急激に売上が回復していますね。また、22年10月にはガーナの油田を売却し、財務的にも大きく改善しています。

ただし、23年後半の原油市況はあまり上向いていません。

23年4Q決算(23年12月…)

23年4Q決算は、24年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうなっているのでしょうか?

オクシデンタル・ペトロリウム(OXY)損益計算書は?

オキシデンタルは08年の原油価格高騰で89ドルを付けています。その後のシェール革命ブームで、11年に最高値109ドルまで上昇しました。その後は低迷するも、23年11月は60ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、原油価格が暴落した16年と20年に業績が悪化しています。ただし、21年は徐々に業績が上向いていますね。21年10月に不採算のガーナ油田を売却するなど、財務健全化に動いています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。EPSは20年に大きく落ち込むも、21年は少し戻しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、黒字を維持していますね。21年は原油市況が上向いたことで、フリーCFは大幅に上昇しています。

では、私たち投資家はどのように投資判断すれば良いのでしょうか?

オキシデンタル・ペトロリウム(OXY)注目点は?

オキシデンタルの注目ポイントを紹介します。オキシデンタルは、天然ガスや原油の探鉱や生産から、中流工程の販売や処理、輸送、それからプライラインの所有から運営まで幅広くビジネスしています。

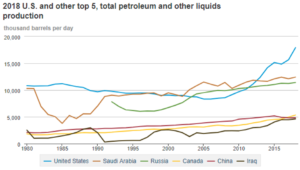

注目1:米国は45年ぶりに世界最大の産油国になった?

米国は2018年に世界最大の産油国になりました。

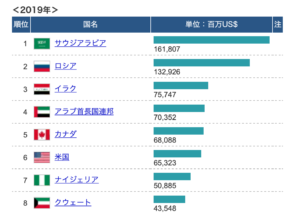

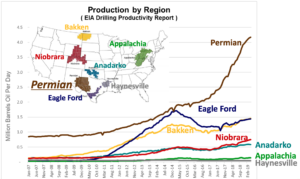

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、原油にも応用する事でシェールオイルの生産量も増やしています。意外と知られてない事実だが、米国は原油の輸出額ランキングで世界6位、天然ガスは世界4位の輸出大国です。

エネルギーを輸出する事で、貿易赤字額を縮小しています。

米国の原油や天然ガスの生産量の増加を支えているのは、シェールオイルやガスです。

注目2:シェールオイルの生産量は右肩上がりで増加?

シェールオイルの生産量は、一貫して上昇傾向にあります。

米国の原油生産量の60%が、シェールオイルの生産地からです。特に生産量を伸ばしているのは、テキサス州にあるPermian地域ですね。15年の原油暴落で一部の地域で生産量が鈍化したが、コスト削減に成功した事で18年に再び上昇傾向にあります。

オキシデンタルは、米国内外に幅広く油田の生産拠点を持ちます。

米国内の最大の油田拠点は、オイル生産量が最も多いPermian地域で生産量の69%を占めます。米国以外では中東とコロンビアにも生産拠点があります。中東は、オマーン、カタール、アラブ首長国連邦にあり、生産量は全体の24%です。コロンビアは4%を占めます。

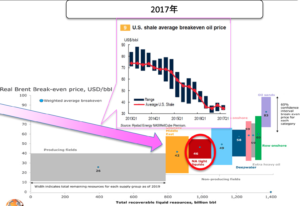

米国のシェール事業が18年に復活したのは、生産コストを大きく改善できたからです。では、具体的には生産コストはどれくらい下がったのでしょうか?

注目3:生産コストは半分以下の35ドルまで減少?

シェール革命以前と比較して、北米シェールの採算性は大幅に向上しています。

リーマンショックで原油価格が40ドルまで暴落するも、2011年は110ドルまで急上昇していました。この時のシェールガスの生産コストは、80〜120ドルと言われていましたね。しかしながら、技術革新によりコスト削減が進み、17年には35ドル前後まで落ちています。

これだけ生産コストが低いと、ロシアやインドネアシアと大差がない水準です。

シェールガスやオイルは、生産コストが高いから競争力がないと言われてたのは昔の時代です。ハイテクによる技術革新と効率化経営が進めば、さらに削減できる余地もあります。米国は原油や天然ガスの輸出量を今後も増やす事が見込まれます。

米国のエネルギー事情については、かなり楽観的な見通しが立てられますね。しかしながら、シェール事業jへの投資はリスクが高いので注意が必要です。なぜならば、大量に社債(借金)を発行し、自転車操業の会社も少なくないからです。

では、オキシデンタルの事業別の売上高を見てみましょう。

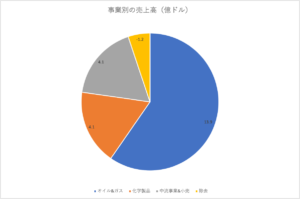

注目4:原油や天然ガスの生産や開発が64%を占める?

オキシデンタルの2019年度の事業別の売上高です。

事業別の売上高を見ると、上流事業の原油や天然ガス生産の割合が大きく、全事業の64%を占めます。化学製品と中流事業は共に18%だけです。また、原油やガスの生産量は、米国内だけで全体の7割を占めます。さらには、米国の生産拠点の中心はパーミヤン地域に集中していますね。

そのため、オキシデンタルの業績は、パーミヤンの油田に大きく左右されると言えます。では、過去の売上高はどのように推移しているのでしょうか?

注目5:21年3Q売上は前年比+107%に回復?

オキシデンタルの四半期毎の売上高の推移です。

他のエネルギー企業と同様に、15年の原油価格でマイナス成長に陥っています。しかし、生産量が多いパーミヤン地域に油田を持ち、17年には再び成長軌道に乗っています。20年コロナ危機では再びマイナス成長に陥っていますね。

しかし、21年後半は原油市況が上向いています。

21年2Qは前年比+103%、3Qは+107%に急回復していますね。21年10月にガーナ油田を売却するなど、今後は収益性が高い地域に集中投資します。

まとめ:オキシデンタル(OXY)の決算は?

- 1920年に創業し、テキサスで9番目の石油生産会社

- 原油の探鉱や生産、化学製品の製造、輸送など中流事業も行う

- 米国だけではなく、中東やコロンビアにも生産拠点を持つ

- シェールオイルの生産量が多いバーミヤン地域に油田を持つ

- 20年2Qは前四半期比で、売上高が95%も下落した

- 20年2Qの営業損失は、売上高の2.5倍以上に膨らむ

- 自己資本比率は減少傾向にあり、20年は26%まで下落

個人的には、オクシデンタル株は保有したい銘柄ではありません。

なぜならば、他の原油企業よりも、不況時の落ち込みが大きいからです。原油価格が暴落した16年と20年には、営業利益が−10%に落ち込んでいますね。同じパーミヤン地域で活動しているEOGリソーシズ(EOG)は、20年時は赤字に転落していません。

同社の業績が悪い理由は、収益性が低い地域にも油田を持つからです。

ただ、21年2Qは前年比+103%、3Qは+107%と力強く回復が続きます。21年10月にガーナの油田を売却するなど、収益性が高い事業に集中してる点は高く評価できます。経済回復で期待できるが、バリュー的には割安ではないです。

米国の環境規制が続くならば、カナダのエネルギー企業は恩恵を受けますね。サンコアエナジー(SU)は、売上ベースではすでにコロナ以前の水準にあります。エクソンモービル(XOM)よりも利益率が高くお勧めです。

コメントを残す