天然ガス会社であるデボンエナジーは、コロナからの回復で恩恵を受ける銘柄です。WTI原油価格はコロナ以前の水準に戻し、天然ガスも2.5倍に急回復しています。23年2Qは前年比−41%、3Qは−30%に改善しています。

- 「世界各国の経済活動再開で、資源株は必ず利益を得られる…」

- 「コロナで暴落するも、22年2月に原油は90ドルまで上昇…」

- 「株価はコロナ前の4分の1、高配当なのに割安に放置されてる…」

デボンエナジーは、シェールガスやオイルを生産するエネルギー会社ですね。天然ガスの割合が6割を占め、シェール革命を経て世界有数のエネルギー企業に成長しています。コロナによる経済再開からの回復で、最も恩恵を受けられる銘柄です。

個人的には、デボンエナジーは長期で保有したい銘柄のひとつです。

なぜならば、米国や欧州で経済再開が進み、資源価格が急上昇してるからです。天然ガス先物価格は順調に回復し、21年11月には前年比で3倍にも上昇しています。最悪期20年と比較して、21年2Qは+294%、3Qは+211%、4Qは+233%と好調です。

株価は上昇するも、23年11月でも予想PER7.1倍と割安です。

また、中長期的にも同社の業績や株価を楽観的に見ています。なぜならば、世界的な環境規制により、石炭の代替として天然ガスの需要は増えるからです。また、欧州のロシア問題により、欧州は米国からの原油を増やしそうです。

- デボンエナジー株の4半期決算(23年7-9月)は?

- デボンエナジー株の過去10年間の売上高や営業利益は?

- シェール革命でも、デボンエナジーに投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

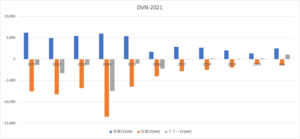

デボンエナジー(DVN)の四半期決算は?

デボンエナジー(DVN)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:35.84億ドル(前年比−10%)

- 営業利益:—億ドル(—%)

- 純利益:9.95億ドル(+0.6%)

- 1株当たり利益:1.46ドル(−22%)

23年2Q決算(23年6月30日)

- 売上高:33.65億ドル(前年比−41%)

- 営業利益:—億ドル(—%)

- 純利益:6.90億ドル(−64%)

- 1株当たり利益:1.18ドル(−54%)

23年3Q決算(23年9月30日)

- 売上高:38.36億ドル(前年比−30%)◯

- Oil, gas and NGL sales:28.82億ドル(−22%)

- Oil, gas and NGL derivatives:−1.94億ドル(前年度2.48億ドル)

- Marketing and midstream revenues:11.48億ドル(−25%)

- 営業利益:10.72億ドル(−52%)

- 純利益:9.10億ドル(−52%)

- 1株当たり利益:1.42ドル(−51%)◯

3Qの売上高は前年比−30%で38.36億ドル、営業利益は−52%で10.72億ドルでした。23年1Qや2Qに続き、3Qの売上も低調ですね。営業利益率は28%と低下しています。

米国や欧州の経済再開で、エネルギー価格は順調に上昇しています。ただし、天然ガス先物価格は、22年8月をピークに下落基調にあります。

23年も引き続き、環境規制や脱炭素化は追い風です。

• 第 3 四半期の 1 株当たりの生産量は前年同期比 10% 増加しました

• デラウェア盆地の井戸の生産性は、2023 年上半期と比較して 20% 以上向上しました

• 営業キャッシュフローは第 2 四半期と比較して 23% 増加し、17 億ドルになりました。

• フリーキャッシュフローは前四半期比で 2 倍以上の 8 億 4,300 万ドルとなりました。

• 固定および変動配当は第 2 四半期と比較して 57% 増加し、1 株あたり 0.77 ドルとなりました。

• 負債削減によりバランスシートが強化され、現金残高は総額7億6,100万ドルに増加「デボンの業績は、当社の規律ある経営戦略の強さを改めて証明しており、さらに4分の1の利益をもたらします。力強い財務成長を遂げています」と社長兼最高経営責任者(CEO)のリック・マンクリーフ氏は語った。 「この成長は、1 株あたりの生産量が 10 増加したことで強調されました。過去 1 年間で % 増加し、当四半期中のフリー キャッシュ フローは 2 倍以上となり、今年の最高レベルに達しました。」

「当社は強力なフリー キャッシュ フローを創出したため、配当金を 57% 増額して株主に報いることができました。当四半期中に現金残高を積み上げながら負債を返済することで、バランスシートを強化するための重要な措置を講じました。「2024年に向けて、デラウェア盆地への投資をさらに集中させて資本配分を改善する予定です。」とマンクリーフ氏は述べています。とコメントした。 「この世界クラスの盆地と当社の多様なポートフォリオ全体にわたる高品質の活動の中核に、より多くの資本を移すことで、資本効率の大幅な改善が見込まれており、当社はフリーキャッシュフローの成長を生み出す有利な立場にあります。

それは再び株主のために収穫できるのです。」Outlook:

デボンの第 4 四半期の資本金は 8 億 7,000 万ドルから 9 億 3,000 万ドルの範囲になると予想されます。 このレベルの投資により、同社は今四半期中に総計約 100 基の操業油井をオンライン化できると見込んでいます。 第4・四半期の生産量は日量64万─66万バレル、原油生産量は日量約31万5000バレルと予想されている。 第 3 四半期からのこの生産量の減少は、ウィリストン盆地での減少とデラウェア盆地での完成のタイミングによって引き起こされています。

同社は2024年に日量約31万5,000バレルの石油生産を維持し、総生産量は日量約65万バレルになる予定だ。 必要資本は2023年の水準から約10%減少し、33億ドルから36億ドルの範囲になると予想されている。 このプログラムは、1 バレルあたり 40 ドル未満の価格レベルで資金提供されると推定されています。

23年4Q決算(23年12月…)

23年4Q決算は、24年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

デボンエナジー(DVN)の10年間の損益計算書は?

デボンエナジーは、1985年に5.5ドルで上場しました。しかし、08年に最高値121ドルをつけた後は、長く低迷していますね。23年11月は45ドル前後で推移しています。

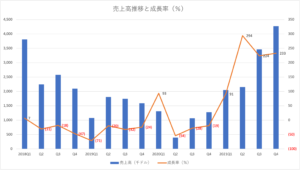

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、15年以降に売上高と利益が大きく落ち込んでいますね。15年以降に低迷した理由は、シェール革命で原油価格が30ドルまで暴落したからです。その後は17年に少し持ち直すも、20年に底値をつけています。

21年は資源高により、業績を利益を急回復しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも長く低迷していますね。ただし、21年の自己資本比率は41%と高く、倒産を危険視する水準ではないです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、長く低迷しています。米国ではシェールにより天然ガスの消費量が増えてるが、競争が激しく儲からないビジネスです。脱炭素化の流れもあり、投資CFを減らし事業自体を縮小しています。

では、私たち投資家はどのように評価すれば良いのでしょうか。

デボンエナジー(DVN)の注目ポイントは?

デボンエネジー(DVN)の注目ポイントを紹介します。

注目1:21年4Qの売上前年比は+233%に加速?

デボンエナジーの四半期毎の売上と前年比推移です。

コロナによる需要減で、20年2Qは前年比−54%に減速しています。原油価格は20ドルまで急落し、活動を停止するシェール企業も多かったです(参考:米石油企業破綻、29社に倍増)。

しかし、原油と天然ガス価格は上昇し、急回復が続いています。

21年2Qの売上は前年比+294%、3Qも+224%、4Qも+233%と好調です。売上高ベースでは、18年の水準まで回復しています。21年も資源高が続くならば、さらに回復が期待できますね。

では、天然ガス価格は今後どのように推移するのでしょうか?

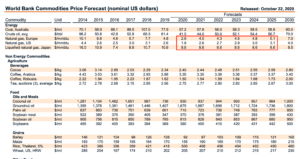

注目2:天然ガスは25年までに1.8倍上昇する?

世界銀行によると、25年に向けて天然ガス価格は大きく上昇すると予想しています。欧州の天然ガス価格は20年比で1.8倍の5.1ドル、米国の天然ガス価格は1.6倍の3.1ドルです。

個人的にも、原油と天然ガスは中長期的に上昇すると見ています。実際に、原油だけではなく、鉄鉱石、金、プラチナ、小麦、大豆など、多くの商品が高騰しています。

- バイデン大統領による環境規制で、米国シェールの生産量が抑制される

- コロナ危機が再燃すれば、先進国は再び大規模な財政出動に動き通貨安になる

- 経済環境が順調に回復すれば、原油や天然ガスの需要も急回復する

コロナ以降、天然ガスの価格は上昇傾向にあります。

参考:天然ガス先物 取引

では、米国はシェール革命を経て世界最大の産油国になりました。

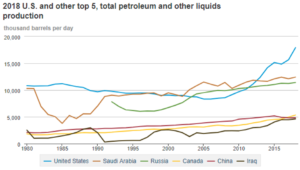

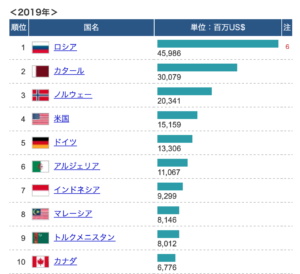

注目3:米国は45年ぶりに世界最大の産油国になった?

米国は2018年に世界最大の産油国になりました。

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、石油にも応用する事で生産量を増やしています。

また、天然ガスの生産量は、米国とロシアが中東諸国の4倍以上の生産量があります。シェール革命で天然ガスの生産量が増え続けている米国は、世界2位のロシアとも差を広げつつあります。

意外と知られてない事実だが、米国はすでに世界4番手の天然ガス輸出大国です。米国内で余った天然ガスは、液体化(LNG)して海外に輸出しています。

米国の原油や天然ガスの生産量増を支えているのは、シェールオイルやガスですね。

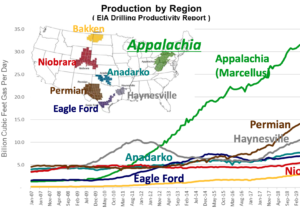

注目4:シェールガスの生産量は右肩上がりで増加?

シェールガスの生産量は、一貫して上昇傾向にあります。

特に生産量が著しく増えているのは、AppalachiaとPermian地方ですね。15年の原油価格暴落で、コストが高いシェールオイル やガスの生産量が一部の地域で鈍化しました。しかしながら、技術開発でコスト削減に成功した事で再び生産量は増加しています。

2000年代始め、北米の天然ガス生産の主役はメキシコ湾の海上でした。しかしながら、シェール革命とその後の技術革新によるコスト削減で、米国内陸地に天然ガスの生産地が移動しています。メキシコ湾の天然ガス生産量は、2002年から5分の1に低下しました。

米国内陸地に移動した理由は、シェールオイル やガスの方が生産コストが低いからです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:デボンエナジー(DVN)の四半期決算は?

- 1971年に設立された、独立系エネルギー会社である

- 2019年に7億5700万バレルの石油換算を証明する

- テキサス州のバーネットシェールに最大の生産拠点がある

- 探鉱、開発、生産を行い、ブラジルとアンゴラにも油田がある

- 原油価格が暴落した15年以降は、業績が低迷している

- コロナで業績が大きく落ち込むも、20年3Qは−38%まで回復する

個人的には、デボンエナジーは長期で保有したい銘柄のひとつです。

なぜならば、米国や欧州で経済再開が進み、資源価格が急上昇してるからです。天然ガス先物価格は順調に回復し、21年11月には前年比で3倍にも上昇しています。最悪期20年と比較して、21年2Qは+294%、3Qは+211%、4Qは+233%と好調です。

株価は上昇するも、22年2月でも予想PER21倍と割安です。

また、中長期的にも同社の業績や株価を楽観的に見ています。なぜならば、世界的な環境規制により、石炭の代替として天然ガスの需要は増えるからです。また、欧州のロシア問題により、欧州は米国からの原油を増やしそうです。

サンコアエナジーは、原油価格の回復で恩恵を受ける原油企業です。個人的には、エクソンモービルより営業利益率が高くお勧めです。

コメントを残す