海洋油田掘削リグを提供するシードリルは、原油市況の回復で恩恵を受ける銘柄です。21年後半は原油高が続くも、米国シェールは生産量を増やしていないですね。ただ、海洋油田の投資が回復するには至らず、業績はまだ上向いていません。

- 「世界各国の経済再開で、原油価格は21年に70ドルになる…」

- 「米国シェールの生産が増えず、海洋油田の投資は増えている…」

- 「上場廃止や破綻した企業も多く、同社は利益を得られる銘柄だ…」

シードリル(SDRL)は、英国の海洋油田掘削サービスを提供する企業です。

個人的には、シードリルは投資したい銘柄のひとつです。

なぜならば、原油市況が上向く中で米国シェールの生産量は増えず、再び海底油田の投資が注目されているからです。海底油田は14年から低迷していた業界で、上場廃止や破綻した企業が数多く存在します。

そのため、再び海洋油田が盛り上がるならば、同社の業績は急回復します。

Seeking Alphaのレポートによると、深海の海底油田はシェールよりもコストが低いといいます。また、米国シェールの生産量が増えず、少しずつ海底油田の投資が増えているともいいます。いつ反転するか不明だが、競合が少なく期待できる環境ですね。

- シードリルの4半期決算(23年4-6月)は?

- シードリルの過去10年間の売上高や営業利益は?

- 原油市況は23年に回復し、海底油田の投資は増えている?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

シードリル(SDRL)の四半期決算は?

シードリル(SDRL)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:2.42億ドル(−4%)

- 営業利益:—億ドル(—%)

- 純利益:2.49億ドル(+139%)

- 1株当たり利益:−0.40ドル(—%)

23年1Q決算(23年3月30日)

- 売上高:2.53億ドル(+2%)

- 営業利益:—億ドル(—%)

- 純利益:0.43億ドル(−98%)

- 1株当たり利益:0.79ドル(—%)

23年2Q決算(23年6月30日)

- 売上高:4.14億ドル(前年比+63%)

- Contract:3.29億ドル(+80%)

- Reimbursable:0.0.9億ドル(+12%)

- Management contract:0.66億ドル(+17%)

- Other:0.10億ドル(+42%)

- 営業利益:1.09億ドル(+3.3倍)

- 純利益:0.94億ドル(前年度−0.36億ドル)

- 1株当たり利益:1.18ドル(前年度−0.72ドル)

2Qの売上高は前年比+63%で4.14億ドル、営業利益は3.3倍の1.09億ドルでした。22年4Qや23年1Qと比較して、2Qの売上成長率は加速しています。また、営業利益率は26.3%まで上昇しています。

契約残高は24億ドルと好調ですね。

•4 億 1,400 万ドルの収益に対して 1 億 5,900 万ドルの調整後 EBITDA(1) を達成し、調整後 EBITDA マージン(1) は 38.4%、純利益は 9,400 万ドル (希薄化後 1 株あたり 1.16 ドル) となりました。

• 4 月 3 日にアクアドリルの取引が完了し、当四半期の契約フローター数が 4 件増加して 12 件になりました。

• 同四半期後、2030年満期の8.375%優先担保第二先取特権債券5億7,500万ドルの発行に成功し、最大1億ドルのアコーディオン機能を備えた新たな2億2,500万ドルのリボルビング信用枠を実行した。

• 7 月 28 日、同社は深海に焦点を当てているため、入札支援ユニット 3 台を約 8,500 万ドルで売却完了。

• 最大2億5,000万ドルの株式買い戻しを承認する株主還元プログラムを開始Seadrill Limited (「Seadrill」または「当社」) (NYSE & OSE: SDRL) は本日、2023 年第 2 四半期の好調な業績を報告しました。これは、2023 年 4 月 3 日に完了したアクアドリル取引の一環として取得した契約リグからの四半期全体の貢献を反映しています。 Seadrill は現在、Sonangol との 50:50 合弁事業の一環として管理している 2 隻を除き、12 隻の良性深海浮遊船を所有しています。 3 つの過酷な環境用リグ。 ジャッキアップは 4 台で、そのうち 3 台は進行中の車両改良に合わせて販売する予定です。

サイモン・ジョンソン社長兼最高経営責任者(CEO)は「当四半期は好調な業績を達成し、通年も引き続き前回のガイダンスに沿った結果となった。今四半期、当社は組織を簡素化し強化する戦略的取り組みを断固として実行した」と述べた。 アクアドリルの買収完了により、より大きな規模を確立しました。当社は価値を高める資産売却を通じて自社車両の改良を続け、魅力的な評価額で入札補助ユニット3台の売却を完了し、カタールでジャッキアップ車両を売却する意向を発表しました。 当社の財務状況は、競争力のある金利で担保付債務を借り換えることで資本コストを削減し、戦略的柔軟性を向上させています。」

ジョンソン氏はさらに、「当社は、保守的な資本構造、洗練された保有車両、成長への規律ある価値増加アプローチを優先することに引き続き取り組んでいる。当社の新たな自社株買い承認により、利用可能で賢明な場合に株主に資本を還元する機会を評価することが可能になる」と説明した。 さらなる価値創造を推進します。」Operational Activity

昨年を通じて、シードリルはリグ市場のこの部分が最大の成長と株主価値を生み出すと信じて、継続的な買収と売却を通じてフローターセグメントにますます注力してきました。 当社は、ガルフ・ドリリング・インターナショナル(以下「GDI」)との折半出資合弁事業におけるジャッキアップ・リグ3台および関連権益の売却の可能性を発表し、また、エナジー・ドリリング・ピーティー・イーの一部関連会社へのテンダー・アシスト・ユニット3台の売却を完了したと発表した。 Ltd. (「Edrill」) との取引により、7 月末時点で総額約 8,500 万ドルの現金収入が得られました。

四半期末時点で、シードリルの受注残高(3)は約 2 億 300 万ドルの契約追加を反映して 26 億ドルでした。 当四半期中、当社はソナンゴルとの折半出資の合弁事業を通じてアンゴラで操業している2隻の掘削船、ソナンゴル・クエンゲラ号とウェスト・ジェミニ号の既存の契約に反して複数坑井契約の延長を確保しました。 これらの行使されたオプションは、リグの既存の契約を直接継続する形で開始され、ソナンゴル・クエンゲラは2025年1月まで、ウェスト・ジェミニは2025年5月までコミットメントされる。さらに、ウェスト・カペラの運営者は1井戸オプションを行使し、操業を約延長した。 2ヶ月。 当社のジャッキアップのうちの 2 隻、West Castor と West Tucana は、当社と GDI の 50:50 合弁事業を通じて、カタール沖での継続操業に関する契約延長を受けました。 2023年8月15日現在、同社の受注残高は24億ドルとなっている。

23年3Q決算(23年9月…)

23年3Q決算は、11月5日に公開予定です。

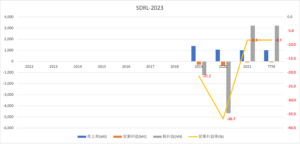

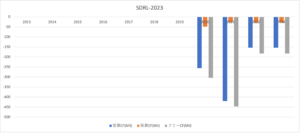

では、売上高や営業利益の10年間の推移はどうでしょうか?

シードリル(SDRL)の損益計算書は?

リグは93年に14ドルで上場しています。株価は07年に最高値153ドルを付けるも、その後は長く低迷しています。23年8月は53ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益は14年をピークに長く低迷しています。低迷している原因は、価格競争力がある米国シェールの台頭によるものです。しかし、21年後半は原油が高い状況でもシェールの生産が増えず、再び海底油田の需要が高まりつつあります。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは減少し続け、EPSは赤字が長く続いています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、黒字の年が多いですね。ただし、営業CFも投資CFも小さく、事業規模は縮小しています。海洋油田の投資が増えるならば、21年は再び営業CFは上向きそうですね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

シードリル(SDRL)の注目ポイントは?

シードリル(SDRL)の注目ポイントを紹介します。

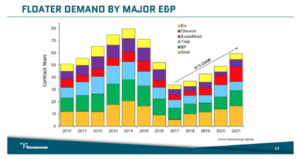

注目1:深海海底油田の需要は年率15%で拡大?

大手原油生産企業による深海底油田の需要ですね。

トランスオーシャンによると、17年以降は大手原油企業は投資を増やしていますね。この分野は年率15%で成長しています。浅瀬の投資環境は過去1、2年で以前よりも増しています。浅海セクターは、契約期間が短く、コストが低いため、掘削サイクル業界では最初に動く指標です。

これは、深海油田にとって前向きな兆候ですね。

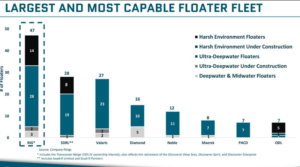

注目2:世界最大の超深海艦隊47隻を所有する?

世界的な掘削企業の超深海艦隊のフロート数です。

トランスオーシャンは、世界最大の超深海艦隊47隻を落ちます。2位は上場廃止されたシードリル(SDRL)、3位はENSCOインターナショナル(VAL)、4位は上場廃止のダイアモンドオフショア(DO)と続きます。

長い市況悪化で多くの企業が上場廃止や撤退を経験しています。

注目2:深海底ドリルで高い市場シェアを持つ?

深海ドリルの市場シェアです。

トランスオーシャンは、深海ドリルでも上位企業ですね。競合には、米国シュルンベルジェ(SLB)、ハリバートン(HAL)、ベーカーヒュージ(BKR)も並びます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:シードリル(SDRL) の四半期決算は?

の四半期決算は?

- 1993年に上場した、海底掘削リグを保有する企業

- 業界最大規模で、超深海艦隊47隻を保有している

- 14年から業界が低迷し、90隻から大幅に縮小してる

- 原油市況は上向くも、米国シェールの生産量は増えてない

- 14年から低迷するも、深海油田はシェールよりコストが低い

- 西アフリカ、北米、ブラジルで深海油田の投資が増えている

個人的には、シードリルは投資したい銘柄のひとつです。

なぜならば、原油市況が上向く中で米国シェールの生産量は増えず、再び海底油田の投資が注目されているからです。海底油田は14年から低迷していた業界で、上場廃止や破綻した企業が数多く存在します。

そのため、再び海洋油田が盛り上がるならば、同社の業績は急回復します。

Seeking Alphaのレポートによると、深海の海底油田はシェールよりもコストが低いといいます。また、米国シェールの生産量が増えず、少しずつ海底油田の投資が増えているともいいます。いつ反転するか不明だが、競合が少なく期待できる環境ですね。

海底油田の動向は、米国のシェール次第だと言えそうです。ヘルマリックは、米国シェール向けに陸上リグを提供する企業です。ヘルマリックの動向を見ることで、米国シェールの投資状況を確認できますね。

コメントを残す