コロナによる原油暴落を受けて、エネルギー企業が割安に放置されています。21年以降に世界で経済再開が進むならば、低リスクかつ高リターンで旨味がある投資となるかもしれません。では、天然ガスに強みがあるワンオークはどうでしょうか?

- 「世界各国の経済活動再開で、エネルギー株は必ず利益を得られる…」

- 「コロナによる株価暴落で、配当利回りが15.2%まで高騰している…」

- 「生産者と比較して、パイプライン事業はリスクが少ない投資だ…」

ワンオークは、1906年に創業したエネルギー会社です。天然ガスの収集や処理、天然ガス液(NGL)、それからパイプラインを保有しています。本社はオクラホマ州にあり、主に米国中西部のパイプライン関連のサービスを展開しています。

個人的には、ワンオークは購入したい銘柄のひとつです。

なぜならば、天然ガスの需要は増え続け、順調に売上高が増えているからです。21年2Qの売上高は前年比+104%、3Qは+108%と高いですね。また、多くのエネルギー企業が低迷した、20年でも営業利益率が23%と高いのは評価できます。

長期的には、天然ガス関連は楽観的に見ています。

なぜならば、世界的な環境規制により、石炭の代替として天然ガスの需要は増えるからです。また、バイデン政権の環境規制により、シェールは参入が難しいビジネスになりました。22年以降に、原油や天然ガスは消費量ベースでも急回復します。

22年11月の予想PERは13倍と割安です。

- ワンオーク株の4半期決算(22年7-9月)は?

- ワンオーク株の過去10年間の売上高や営業利益は?

- 割安かつ高配当銘柄だけれども、投資してはいけない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ワンオーク(OKE)の四半期決算は?

ワンオーク(OKE)の四半期決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:54.50億ドル(前年比+70%)◯

- 営業利益:6.62億ドル(−1%)

- 純利益:3.91億ドル(+1%)

- 1株当たり利益:0.87ドル(+1%)✖️

22年2Q決算(22年6月30日)

- 売上高:59.97億ドル(前年比+76%)

- 営業利益:—億ドル(—%)

- 純利益:4.14億ドル(+21%)

- 1株当たり利益:0.92ドル(+19%)

22年3Q決算(22年9月30日)

- 売上高:59.13億ドル(前年比+30%)✖️

- 営業利益:6.99億ドル(+4.7%)

- 純利益:4.31億ドル(+10%)

- 1株当たり利益:0.96ドル(+9%)○

3Qの売上高は前年比+30%で59.13億ドル、営業利益は+4.7%で6.99億ドルでした。22年1Qと2Qに引き続き、3Qの売上高も減速していますね。営業利益率は11.8%で悪くないですね。

ロシアや欧州のエネルギー危機もあり、米国天然ガスの需要が世界的に増しています。23年もエネルギー市況は好調が続きそうですね。

22年4Q決算(22年12月…)

22年4Qは、23年2月2日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ワンオーク(OKE)の10年間の損益計算書は?

2008年に20 ドルだった株価は、シェール革命で暴騰し2014年に70ドルを付けています。2020年は再び株価が暴騰するも、22年11月は60ドル前後で推移しています。

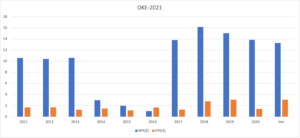

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は市況に強く影響を受けます。17年以降、営業利益が上向いているのは好材料ですね。21年は経済再開に伴い売上が大きく伸びています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。17年以降はBPSもEPSも順調に伸びています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、21年に黒字化に成功しています。天然ガス関連は、18年以降も設備投資を続けています。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ワンオーク(OKE)の注目ポイントは?

ワンオーク(OKE)の注目すべきポイントを紹介します。パイプラインを保有するワンオークの株価は、原油や天然ガスの需要が増え価格が増えるほど上昇します。

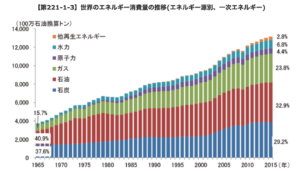

注目1:石炭、石油、ガスはエネルギーの85%を占める?

社会的には、原油や天然ガスなどの脱炭素化社会が進むと一般的に言われています。先進国では電気や水素で動く自動車、太陽光などのソーラパネルが開発され、原油や天然ガスの依存度は以前よりも低下していますね。

しかしながら、エネルギー消費量を見ると、全く異なる印象を受けます。

石油と天然ガス、石炭を中心に炭素系のエネルギーは増加する一方です。他再生エネルギーは2.8%と、割合も増加率も他のエネルギーよりも小さい事が分かります。意外かもしれないが、10年後の社会でも再生エネルギーの消費量が大きくない事が予想されます。

例えば、2019年に自動車の世界販売台数は9130万台でした。

その中で、EVやPHVの販売台数は220万台、全体の2%に止まります。アメリカや中国を中心に、政府の補助金によってEV車の割合は増加傾向にあります。しかしながら、販売台数が増加し続ける途上国ではガソリン車が今も爆発的に売れ続けていますね。

こうした現実を考えると、原油や天然ガスの消費量はまだまだ増加を続けます。実際に、2030年予測でも再生可能エネルギーの割合は小さいです。

注目2:2030年でも再生可能エネルギーは10%未満?

資源エネルギー庁の調査によると、2030年もエネルギーの中心は炭素ですね。石油やガス、石炭の消費量が大きく増加するのに対し、再生可能エネルギーの割合は10%程度に止まります。

エクソンモービル社の調査内容でも、再生可能エネルギーの増加率は低いです。

2040年予測で、最も需要の伸び率が高いのは天然ガスです。天然ガスの増加量が、石油や石炭よりも高い理由は環境に優しいエネルギーだからです。天然ガスは石油よりも二酸化炭素排出量が30%少なく、石炭よりも47%も少ないです。

環境対策、エネルギー効率、費用対効果の面で、天然ガスは大きく市場シェアを伸ばします。では、ワンオークの部門別の売上高を見てみましょう。

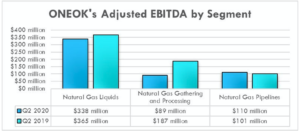

注目3:コロナで天然ガス収集事業が大きく低迷してる?

参考:Crashing Crude Oil Prices Cause ONEOK’s Earnings to Crater

ワンオークは、天然ガスの収集や処理とパイプラインのサービスを提供する会社です。

セグメント別の利益を見ると、液体天然ガス事業の利益が最も大きく、天然ガスの収集と処理事業、それから天然ガスのパイプライン事業が続きます。前年比を見ると、コロナで最も影響を受けた事業は、天然ガスの収集や処理である事が分かりますね。

逆に言うと、液体天然ガス事業やパイプラインは、天然ガスの需要が低下しても影響を受けにくいビジネスだと言えますね。

では、ワンオークの売上高はどのように推移しているのでしょうか?

注目4:21年4Q売上前年比は+108%に回復?

ワンオークの売上高と前年比推移です。

天然ガス価格の下落に伴い、ワンオークの売上高は一貫して下落トレンドにあります。また、コロナの影響で20年2Qは、前年比−32%まで急落していますね。しかし、21年2Qは+104%、3Qは+108%まで急回復しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ワンオーク(OKE)の四半期決算は?

- 1906年に設立した、老舗のエネルギー会社である

- 天然がガス会社を複数買収し、天然ガスのインフラに強みがある

- PER10倍以下、配当利回り15%だがリスクは高い

- 売上高はコロナ以前から、−33%と大きく急落している

- 天然ガスが低迷してない17年でも、売上高は減少している

- 投資CFが増大傾向にあり、19年からフリーCFは大幅な赤字

個人的には、ワンオークは購入したい銘柄のひとつです。

なぜならば、天然ガスの需要は増え続け、順調に売上高が増えているからです。21年2Qの売上高は前年比+104%、3Qは+108%と高いですね。また、多くのエネルギー企業が低迷した、20年でも営業利益率が23%と高いのは評価できます。

長期的には、天然ガス関連は楽観的に見ています。

なぜならば、世界的な環境規制により、石炭の代替として天然ガスの需要は増えるからです。また、バイデン政権の環境規制により、シェールは参入が難しいビジネスになりました。22年以降に、原油や天然ガスは消費量ベースでも急回復します。

天然ガス採掘企業である、デボンエナジー(DVN)にも注目しています。

コメントを残す