航空業界はコロナで最もダメージを受けた業種ですね。20年4月に30ドルだったアメリカン航空は、数日で67%も下落しています。22年は順調に業績は回復し、19年比較でも売上は好調です。

- 「20年4月に58ドルだった株価は、数日で67%も下落した…」

- 「コロナが終息し経済再開すれば、株価は元の水準に戻すはずだ…」

- 「航空会社の回復に賭けるならば、大手4社でどこに投資するべきか…」

アメリカン航空は1930年に設立された、米国の3大航空会社のひとつです。しかし、11年には経営危機に陥りChapter11を申請しています。13年にUSエアウェイズと合弁し、18年には世界1位の航空会社になりました。路線数は全部で1083便、米国内線が814便で全体の75%を占めます。

個人的には、アメリカン航空は投資したい銘柄ではありません。

なぜならば、アメリカン航空はコロナ以前から債務超過だからです。ただ、他の航空企業と同様に、22年は力強く回復していますね。22年3Qの売上は、19年比よりも+13%も高い水準です。同社によると、旅行ブームは22年末まで続くと見ています。

ただ、他の大手航空と比較すると、利益率が低く財務も健全ではないですね。150億ドルの負債を返済するのは、25年末まで掛かります。

例えば、21年10月時点で、サウスウェスト航空は営業利益率が15%と高いです。19年比較で2Qは前々年比−33%、3Qは−17%まで回復し、自己資本比率は25%と特出して高いです。

逆張り狙いでも、アメリカン航空に投資する利点はありません。

- アメリカン航空株の4半期決算(23年7-9月)は?

- アメリカン航空株の過去10年間の売上高や営業利益は?

- コロナが終息しても、購入すべきではない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アメリカン航空(AAL)の四半期決算は?

アメリカン航空(AAL)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:121.89億ドル(前年比+36%)

- 営業利益:—億ドル(—%)

- 純利益:0.1億ドル(+100%)

- 1株当たり利益:0.05ドル(+102%)

23年2Q決算(23年6月30日)

- 売上高:140.5億ドル(前年比+4.7%)◯

- Passenger:129.7億ドル(+6.2%)

- Cargo:1.97億ドル(−39%)

- Other:8.80億ドル(+1.1%)

- 国内:39.7億マイル(+0.7%)

- 南米:7.9億マイル(−5.9%)

- 大西洋:10.6億マイル(+18.2%)

- 太平洋:1.6億マイル(+198%)

- 営業利益:21.63億ドル(+112%)

- 純利益:13.38億ドル(+181%)

- 1株当たり利益:1.88ドル(+176%)◯

23年3Q決算(23年9月30日)

- 売上高:134.82億ドル(前年比+0.1%)×

- Passenger:124.21億ドル(+0.2%)

- Cargo:1.93億ドル(−30%)

- Other:8.68億ドル(+10.4%)

- 国内:402億マイル(+2.6%)

- 南米:78億マイル(−2.2%)

- 大西洋:117億マイル(+10.7%)

- 太平洋:17億マイル(+167%)

- 営業利益:−2.23億ドル(前年度9.30億ドル)

- 純利益:−4.67億ドル(前年度−2.72億ドル)

- 1株当たり利益:−0.83ドル(前年度0.69ドル)◯

3Qの売上高は前年比+0.1%で134.82億ドル、営業利益は−2.23億ドルでした。23年2Qと同様に、3Qの売上も弱いですね。営業利益率は−1.6%と赤字ですね。

22年比較で原油が下落したことで、収益性が上向いています。

・第3四半期の売上高は約135億ドルを記録。

・GAAP による第 3 四半期の純損失は 5 億 4,500 万ドル、希薄化後 1 株あたり (0.83 ドル) でした。

純特別項目1を除くと、第 3 四半期の純利益は 2 億 6,300 万ドル、希薄化後 1 株当たり 0.38 ドルとなります。

・第 3 四半期の完了率を記録し、米国のネットワーク キャリアの中で最高。

・第 3 四半期は利用可能な流動性総額が約 135 億ドルで終了しました。

・第 3 四半期に負債総額 2 を 14 億ドル削減しました。

・第 3 四半期中にフィッチ、ムーディーズ、スタンダード & プアーズによって信用格付けが引き上げられました。アメリカン航空のロバート・アイソム最高経営責任者(CEO)は「アメリカン航空のチームは引き続き好調な成果を上げている」と述べた。 「私たちのチームは記録的な信頼性と運用パフォーマンスを実現しています。 私たちは計画を実行しており、ネットワークの強さ、若くて近代的な艦隊、そして優れたチームに支えられて、将来に向けて有利な立場を維持しています。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月20日に公開予定です。

では、売上高や営業利益の10年間の推移はどうなっているのでしょうか?

アメリカン航空(AAL)の10年間の損益計算書は?

アメリカン航空は05年に24ドルで上場しています。06年に最高値56ドルを付けるも、その後は長く低迷していますね。20年3月は9ドルに下落し、23年10月は11ドル前後で推移していますね。

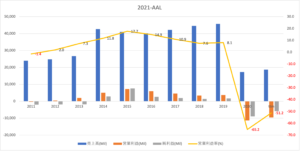

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に増えています。しかし、競合企業との競争もあり、利益率は伸びていません。20年はコロナで低迷するも、22年には本格的に回復しそうです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。コロナ以前から、BPSもEPSも安定していません。20年のコロナ危機で、どちらもマイナスに落ち込んでいます。

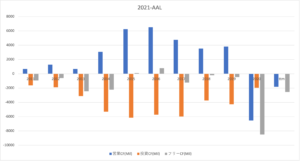

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)も安定していません。投資CFが大きく、フリーCFは赤字が多いですね。コロナ危機はキャッシュフローの流れを急速に悪化させています。

では、私たち投資家はどのように投資判断すれば良いのでしょうか?

アメリカン航空(AAL)の注目ポイントは?

アメリカン航空に投資する上で注目すべきポイントを紹介します。

注目1:売上高430億ドルで世界最大の航空会社である?

- アメリカン航空(米):430億ドル

- デルタ航空(米):421億ドル

- ユネイテッドコンチネンタル航空(米):415億ドル

- ルフトハンザ航空(独):383億ドル

- エールフランス-KLM(仏、蘭):291億ドル

- エミレーツ航空(UAE):279億ドル

- インターナショナルエアライズグループ(西、英):260億ドル

- サウスウエスト航空(米):212億ドル

- 中国南方航空(中):197億ドル

- ANAホールディングス航空(日):178億ドル

2018年の世界の航空会社の売上高ランキングです。

アメリカン航空は米国で1番手、世界最大の航空会社です。ただし、米国の上位3航空会社は大きな差がないため、年度毎に順位は入れ替わっていますね。

アメリカン航空も、2番手のデルタや3番手のユナイテッドと同様に何度も経営不振に陥っています。

まずは、01年の同時多発テロでハイジャックされた影響で、利用客が激減しました。この時、ユナイテッド、デルタ、ノースウエスト航空は経営破綻します。アメリカ航空は持ちこたえるも、今度は燃料費高騰により11年にChapter11の申請に至ります。

13年にはUSエアウェイズと合弁し現在に至り、18年時点で650機を保有しています。

では、将来の航空業界はどのように成長するのでしょうか?

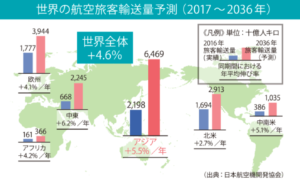

注目2:世界の航空旅客数は年率4.6%で拡大している?

参考:成田空港の現状と将来

成田空港における、世界の航空旅客輸送量の予測です。

世界の旅客者数は、年率4.6%の右肩上がりで上昇します。2036年には、アジアの旅客者数が最も多く年率5.5%で成長し6469億人まで増加します。上昇率が大きい地域は、中東や中南米などの途上国ですね。世界全体でも、37年までに2倍のペースで拡大します。

コロナで旅客数が減少しても、一時的な事象だと言えますね。では、20年のコロナ危機で航空業界はどれほど影響を受けたのでしょうか?

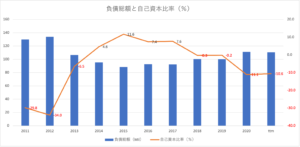

注目3:コロナ以前から債務超過で資本比率は−10%?

アメリカン航空の負債総額と自己資本比率です。

実は、アメリカン航空はコロナ以前の18年から債務超過に水準にあります。自己資本比率は18年に-0.3%、21年に−10.6%です。12年時ほど業績は悪化していないが、すでに危ない水準にあると言えますね。

そのため、アメリカン航空がコロナ危機から脱しても、債務超過に陥っていることになります。アメリカン航空が債務超過から脱するのは数年先になる事が予想できます。

米国航空会社の中で、コロナ環境下でも財務が健全なのはサウスウェスト航空だけです。

参考:サウスウェスト航空の四半期決算|自己資本は30%で安全?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アメリカン航空(AAL)の四半期決算は?

- 1930年に創業した、世界最大の航空会社である

- 路線数は1083便、国内線が814便で全体の75%を占める

- 原油価格の高騰で、11年に米国破産法を適用している

- 13年にUSエアウェイズと合弁し、世界最大の航空会社になる

- コロナで営業利益率は、8%から−10%に急落する

- 自己資本比率は−4%、18年から債務超過に陥っている

- 財務的にはサウスウェスト航空が良く、安全に逆張り投資できる

個人的には、アメリカン航空は投資したい銘柄ではありません。

なぜならば、アメリカン航空はコロナ以前から債務超過だからです。21年2Qは売上前年比+361%、3Qは+182%と順調に回復しています。しかし、150億ドルの負債を返済するのは、25年末まで掛かります。

他の大手航空会社と比較すると、利益率が低く財務も健全ではないです。

例えば、21年10月時点で、サウスウェスト航空は営業利益率が15%と高いです。19年比較で2Qは前々年比−33%、3Qは−17%まで回復し、自己資本比率は25%と特出して高いです。

逆張り狙いでも、アメリカン航空に投資する利点はありません。

コロナで最も悪影響を受けた航空会社は、ハワイアン航空ですね。そのため、経済再開で最も期待できるのはハワイアン航空です。21年2Qの売上前年比は+589%、3Qは+569%と力強く回復しています。

コメントを残す