アリババ (NYSE:BABA、HKG:9988)は、世界最大のEC企業です。世界時価総額でも6位で、中国2位のテンセントやバイドゥ、JDと競争しています。しかし、中国リスクもあり、23年8月の予想PERは9.3倍と割安水準にあります。

- 「20年のアントの上場延期で、株価は50%も暴落した…」

- 「アマゾン並み優良企業でも、PERは12倍と割安だ…」

- 「中国リスクはあるけれど、割安なうちに投資すべきか…」

アリババ(BABA)は、世界最大の中国EC企業です。EC事業は世界1位で29%のシェアを持ち、クラウド事業も世界3位で9%と巨大です。中国国内のECシェアの58.2%、クラウドシェアの43%を保有する独占企業です。

個人的には、アリババは投資したい銘柄ではありません。

なぜならば、中国最大規模の売上高だが、収益性が悪化しているからです。収益悪化の原因は、中国当局による規制と国内の競争激化によるものです。22年3Qの営業利益率は過去最低の2.5%まで低下しています。

短中期的には、まだまだ収益は悪化すると思います。

中国国内の競争激化は、以前のように楽に稼げる環境ではないからです。収益性が高いビジネスは国内Eコマースで、調整EBITADベースで利益率は34%です。クラウドも黒字だが1%に止まります。他の大手ハイテク企業も力を入れているため、アリババだけが勝ち組になるのは難しいですね。

23年8月の予想PER9.3倍は割安なのは間違いないです。ただし、中国経済を解放したことで、23年後半からは売上が持ち直してますね。23年後半や24年の展開に注目したいです。

- アリババの4半期決算(23年4-6月)は?

- アリババの過去10年間の売上高や営業利益は?

- 中国リスクがあるが、PER17倍は割安なのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アリババ(BABA)の四半期決算は?

アリババ(BABA)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:2477億元(前年比+2%)

- 営業利益:—億元(—%)

- 純利益:469億元(+68%)

- 1株当たり利益:2.41元(−85%)

23年1Q決算(23年3月30日)

- 売上高:2082億元(前年比+2%)

- 営業利益:—億元(—%)

- 純利益:236億元(+246%)

- 1株当たり利益:1.34元(−83%)

23年2Q決算(23年6月30日)

- 売上高:2341億元(前年比+14%)○

- China commerce:1149億元(+12%)

- International commerce:221億元(+41%)

- Local consumer service:144億元(+30%)

- Cainiao:231億元(+34%)

- Cloud:251億元(+4%)

- Digital media and entertainment:53億元(+36%)

- Other:455億元(+1%)

- 営業利益:424億元(+70%)

- 純利益:330億元(+63%)

- 1株当たり利益:2.17元(+48%)○

2Qの売上高は前年比+14%で2341億元、営業利益は424億元でした。22年4Qや23年1Qと比較して、2Qの売上は上向いてますね。営業利益率は18%と大きく改善しています。

アリババの成長を牽引する事業は、Eコマ、クラウド、物流の3つです。ただし、どの事業も成長率は急速に減速していますね。物流「菜鳥」は、大型物流拠点「eHUB」を建設し配送の短縮を目指しています。中国全土に24時間、全世界に72時間で配送する計画です。

クラウドはEBITAベースでの黒字化に成功しています。ただし、テンセントも大規模な投資をしており、高い利益を得るのは難しいかもしれません。

アリババグループの会長兼最高経営責任者ダニエル・チャン氏は、「当社が事業全体に新たなエネルギーを解き放ち始めている再編の実行を続ける中、アリババは堅実な四半期を達成した。」と述べた。 「この自発的な変革を通じて、私たちはイノベーションを促進し、組織の活力を促進し、企業が長期的な成長に集中できるようにすることを目指しています。 私たちは、競争力の強化、持続可能な成長、株主価値の創造など、当社の事業にプラスの影響をもたらすことを期待しています。」

「事業の好調な勢いと事業全体の業務効率化への注力により、当社は過去四半期に堅調な財務実績を達成しました。 すべての事業セグメントにわたる改善により、売上高と調整後EBITAはそれぞれ前年比で14%、32%増加しました」とアリババグループの最高財務責任者Toby Xu氏は述べています。 「当社は今四半期、31億米ドル相当のADSを買い戻しましたが、これは当社が継続的に生み出している強力なフリーキャッシュフローに支えられています。 当社の強力なフリーキャッシュフローとバランスシートにより、当社は競争力を強化し、新たな機会を獲得する上で優れた立場にあります。」Commerce:

私たちのタオバオと天猫グループの戦略は、ユーザーを第一に考え、豊かなエコシステムを構築し、テクノロジー主導のイノベーションを実現することです。 タオバオ アプリは、消費と日常生活のニーズをワンストップで提供し、最も多くのユーザーにサービスを提供するマインドシェアを構築するこの戦略の中核です。 2024 年度も、当社は (i) 消費者エンゲージメントを強化するメディア コンテンツの増加、(ii) 効果的なターゲティングと新しいマーケティング機能の導入による価格競争力の強化、(iii) ケータリングによって、タオバオ アプリの顧客価値提案の向上に引き続き注力します。 近所のビジネスを通じて、頻繁に使用する日用品に対する消費者の時間に敏感なニーズに応えます。

2023 年 6 月 30 日までの 1 か月間、タオバオ アプリは、効果的なユーザー獲得プログラムと四半期中のタオバオ アプリ ユーザーの維持率の向上により、平均デイリー アクティブ ユーザー (DAU) を前年同期比 6.5% 増加させました。 重要なのは、ユーザーの獲得と維持の向上が 6.18 ショッピング フェスティバルの成功を支え、注文量と平均注文額が確実に増加したことです。 6.18 ショッピング フェスティバルでは、88VIP 会員を含む幅広い消費者からの購入需要が高まりました。 フェスティバル期間中、88VIP 会員の支出額は 2 桁増加し、有料会員数も大幅な増加を記録しました。 6.18 ショッピング フェスティバルは、価格競争力のある豊富な品揃えを提供する既存および新規の販売者や、新しいインタラクティブ コンテンツを紹介するクリエイターからも強力な支持を得ました。

楽しいコミュニティおよびマーケットプレイスである Xianyu (闲鱼) は、2023 年 6 月 30 日に終了した四半期の DAU が前年同期比 18% 増加するなど、力強い成長を続けています。ユーザーは、Xianyu を通じて、中古品、リサイクル品、中古品など、豊富な種類の商品を見つけることができます。 – レンタル商品やヴィンテージ商品、興味に応じたコンテンツ。International Commerce:

アリババ インターナショナル デジタル コマース グループ (「AIDC」) は、さまざまな小売および卸売プラットフォームを運営し、ブランド、小売業者、中小企業が幅広い製品選択と差別化された顧客エクスペリエンスを通じて世界中のバイヤーと消費者にサービスを提供できるようにします。 6 月四半期中、AIDC の小売事業の合計注文の伸びは、すべての主要な小売プラットフォームの堅調な業績に牽引され、前年比約 25% 増加しました。

AliExpress は、取引ユーザーの増加と消費者エクスペリエンスの向上により、堅調な注文の増加を実現しました。 当四半期中、AliExpress’ Choice は、主要戦略国におけるサプライチェーンの最適化と荷物の統合を通じて、価格競争力とサービス基準の向上により消費者エクスペリエンスを向上させ続けました。 これらの便利なサービスは消費者エクスペリエンスを向上させ、AliExpress のユーザー維持率と購入頻度を大幅に向上させました。

Lazada は同四半期、前年比で 2 桁の注文増加を記録しました。 Lazada は、加盟店にさらに付加価値の高いサービスを提供することで収益率を向上させ続けました。 収益化と運用効率の改善の結果、Lazada のユニットエコノミクスは前年同期と比較して改善を続けました。

トレンディオールは、電子商取引と地域消費者サービス事業の両方の成長に牽引されて、引き続き堅調な注文の伸びを達成しました。 トレンディオールは、堅調な収益成長と継続的な営業効率の改善により、当四半期で初めてプラスの営業成績を達成しました。Local Consumer Service:

2023 年 6 月 30 日に終了した四半期のローカル サービス グループの収益は、Ele.me と Amap の両事業の力強い収益成長に牽引され、前年同期比 30% 増の 144 億 5,000 万人民元 (19 億 9,300 万米ドル) に達しました。 この四半期におけるローカル サービス グループの受注の伸びは前年同期比 35% を超えました。 2023 年 6 月 30 日までの 12 か月間におけるローカル サービス グループの年間アクティブ消費者は、消費者の獲得と維持の効率化とユーザー需要の増加により、前四半期比で増加を続けました。 この四半期では、全体的な事業規模と効率の向上により損失が引き続き縮小しました。

To Home

この四半期中、Ele.me は主に消費者需要の改善、アクティブな加盟店数の増加、配送能力の向上による大幅な注文増加により、GMV が前年同期比で増加しました。 Ele.me は、レストラン以外のカテゴリーからの高品質な商品の入手可能性を多様化することに引き続き注力しています。 この四半期中、Ele.me は Apple の正規フランチャイズ ストアと Suning.com オフライン ストアを導入することにより、家庭用電化製品の供給を増やしました。 2023 年 6 月 30 日に終了した四半期でも、Ele.me の注文あたりのユニットエコノミクスは引き続きプラスであり、注文密度は引き続き向上しました。 その結果、Ele.me の損失は前年比で縮小し続けました。To Destination

2023年6月30日に終了した四半期において、Amapの注文の伸びは、包括的な「目的地まで」サービスプラットフォームとしての新たな地位と追加機能、そして通勤力の力強い回復により、前年同期比で急速に増加しました。 そして旅行需要。 中国経済が旅行需要の力強い回復を経験したため、2023年5月のレイバーデーの祝日中、Amapはピーク時のデイリーアクティブユーザー数が2億人を超え、前年のレイバーデーの祝日と比較して最高のデイリーアクティブユーザー数を達成した。Cainiao Network:

2023年6月30日までの四半期、Cainiaoの収益は前年同期比34%増の231億6,400万人民元(31億9,400万米ドル)となりました。これは主に国際フルフィルメントソリューションサービスと国内消費者向け物流サービスからの収益の増加によるものです。 。 収益増加への貢献は、アリババの連結事業だけでなく外部顧客からもたらされました。

Cainiao は、独自のテクノロジーを使用して、ファーストマイルの集荷、路線輸送、海外物流、ラストマイルの配送にわたる効率を最適化する、大規模なグローバルなエンドツーエンドの物流ネットワークを持っています。 当四半期中、Cainiao は、最近開始された主力サービスである「5-Day Global Delivery」を含め、より低コストでより迅速な配達のサービスを提供することで、AliExpress’ Choice の加盟店をサポートしました。 2023年6月、Cainiaoは3つの新しい国際選別センターの運営を開始し、運営されている海外選別センターの数は18になった。

中国では、Cainiao は消費者体験を向上させるために付加価値サービスを拡大し続けています。 当四半期中、Cainiao はフルフィルメント サービスの開発を優先し、主要な戦略的都市で「半日配達」と「翌日配達」を提供しました。 消費者は時間保証された玄関先配送サービスを利用できます。Cloud:

2023 年 6 月 30 日に終了した四半期において、当社のエコシステム内外の顧客からの収益で構成される Cloud Intelligence Group からの総収益は 251 億 2,300 万人民元 (34 億 6,500 万米ドル) で、前年同期比 4% 増加しました。

アリババクラウド

この四半期中、製品の観点から見ると、アリババの連結事業からの収益を除くアリババ クラウドの前年比収益の伸びは、ストレージ、ネットワーク、AI コンピューティング関連製品によって牽引されましたが、前年同期に比べて CDN 需要が正常化したことで部分的に相殺されました。 去年の同じ時期。 顧客ベースの観点から見ると、この成長は金融サービス、教育、電力、自動車業界からの収益によって牽引されましたが、プロジェクトベースのクラウド サービスからの収益を管理するための積極的な取り組みによって部分的に相殺されました。

Alibaba Cloud は、クラウド コンピューティング、ビッグ データ、AI のコア テクノロジーの研究開発と、顧客によるクラウド コンピューティングと AI サービスの導入の促進に取り組んできました。 AI 生成コンテンツの急速な発展に伴い、この四半期には、モデル コミュニティの構築、大規模言語モデルの研究開発、サポート業界の発展において次のような進展が見られました。

• AI コミュニティ: ModelScope (魔橋) は、多数の機械学習および深層学習モデル、ツール、サービスを提供するオープンソース プラットフォームで、1,000 を超える AI モデルをホストし、2023 年 7 月の時点で合計 4,500 万を超えるダウンロードを受けました。 このプラットフォームは、オープンソース モデル リソースを提供する中国有数のオンライン コミュニティの 1 つであり、開発者は Alibaba Cloud の AI コンピューティング機能を活用してモデルをトレーニングおよび実験できます。

• 生成 AI: Alibaba Cloud は、生成 AI モデルの一連の新機能を発表しました。 2023 年 4 月に Tongyi Qianwen (通义千问) を発表して以来、Alibaba Cloud は、AI を活用した会議分析機能を備えた音声転写プラットフォーム Tingwu (听悟) をアップグレードしました。 7 月、Alibaba Cloud は、AI テキストから画像への生成モデル Tongyi Wanxiang (通义万相) を発表しました。

• 科学のための AI: この四半期中、復丹大学と Alibaba Cloud は共同で、中国の大学向けに最大規模のクラウドベースの科学研究およびインテリジェント コンピューティング プラットフォームの 1 つを立ち上げました。 Alibaba Cloud は、AI インフラストラクチャとサービスを活用して、科学研究をサポートして効率を向上させ、コストを削減し、科学研究における大規模な言語モデルの開発と導入を促進します。

さらに、2023 年 6 月に、Forrester はレポート「The Forrester WaveTM: Functions-As-A-Service Platforms, Q2 2023」をリリースしました。 Alibaba Cloud は、Function Compute の製品機能で 40 項目中 26 項目で最高のスコアを獲得し、世界中のサービス プロバイダーのリーダー カテゴリにランクされました。DingTalk

当社のインテリジェントなコラボレーション ワークプレイスおよびアプリケーション開発プラットフォームである DingTalk は、現代の企業や組織に新しい働き方、共有方法、コラボレーション方法を提供します。 この四半期中、DingTalk は Tongyi Qianwen の機能を統合し、企業顧客にベータ テストへのアクセスを提供しました。 DingTalk は、顧客とエコシステム パートナーが AI 機能の可能性を解き放つのをさらに支援します。

23年3Q決算(23年9月…)

23年3Q決算は、11月11日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

アリババ(BABA)の10年間の損益計算書は?

アリババは14年に93ドルで上場しました。20年3月に307ドルまで上昇するも、アントの香港上場停止で下落しています。23年8月は99ドル前後で推移しています。

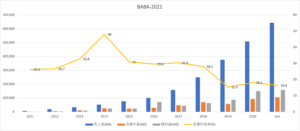

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は右肩上がりです。21年の売上は6442億元で、過去10年で100倍にも拡大しています。ただし、中国国内で競争が激化してる事もあり、営業利益率は16.4%まで低下しています。

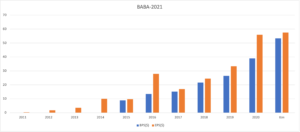

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)もEPS(1株あたり純利益)です。BPSもEPSも右肩上がりで上昇し続けていますね。

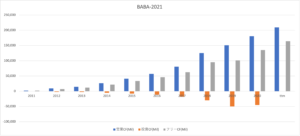

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)も、順調に拡大しています。アリババは先行者を生かして、利益率が高いビジネスです。EC事業はプラットフォームを提供するだけで、自社で倉庫や流通網を持ちません。

その代わり、物流の管理会社を設立して既存企業にテクノロジーを提供しています。EC大手のDJと比較して、利益率が高い点が特徴です。

では、私たち投資家はどのように投資判断すれば良いでしょうか?

アリババ(BABA)の注目ポイントは?

アリババ(BABA)の注目ポイントを紹介します。アリババは世界1位のEC、世界3位のクラウド事業者です。EC事業は最大規模でシェアの29%、クラウド事業はマイクロソフトに次ぐ9.1%のシェアを持ちます。

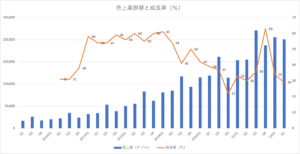

注目1:22年2Qの売上成長率は+29%に減速?

アリババの四半期毎の売上高の推移です。

中国の景気後退もあり、19年から成長率は減速しています。20年4Q(20年3月期)の成長率は−22%まで低下しています。ただし、コロナによる外出規制や中国経済の回復で、成長率は再び上昇しています。

21年Q4(21年3月期)は、前年比+63%まで急上昇しましたね。しかし、中国当局の規制や景気減速により、22年2Qは+29%まで減速しています。

では、アリババの売上構成比を見てみましょう。

注目2:Eコマース事業が売上比率の86%を占める?

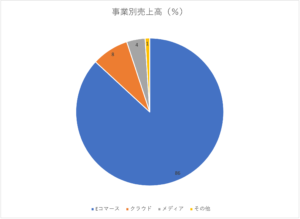

21年度のアリババの事業別の売上構成比です。

アリババは主力のEコマース事業が、売上高の86%を占めます。また、唯一黒字化に成功してる部門で、営業利益率は31%と高いです。クラウド事業の比率は8%で利益率は0%です。次いで、メディア事業が4%、その他が1%と続きます。

アリババの主力事業の売上比率と前年比です。

- 中国小売:売上比率66%(+42%)

- 海外小売:売上比率7%(+42%)

- 物流事業:売上比率5%(+68%)

- クラウド:売上比率8%(+50%)

これらの主力事業は、まだまだ成長段階で伸び代も高いです。では、アリババのEコマースは中国でどれだけのシェアを持つでしょうか?

注目3:EC流通総額は中国1位でシェア58.2%?

18年時点の中国のEコマース企業の売上上位です。

中国で最大のEコマ企業は、アリババでシェア58.2%を持ちます。2位はJDドットコムで16.3%、3位はピンドュオドュオが5.2%と続きます。アリババが圧倒的なシェアを持つも、JDとピンドュオドュオが追随していますね。

ピンドュオドュオは、前年比+238%で急速に追い上げています。地方向けに安価で生活必需品を提供する同社は、アリババやJDにとっては驚異ですね。

参考:ピンドュオドュオの四半期決算|赤字だが売上前年比は+238%

では、世界的には中国のEC企業はどれだけ強いでしょうか?

注目4:EC流通総額は世界1位でシェア29%?

19年時点の世界のEC企業の流通総額の市場シェアです。

世界最大のEC企業はアリババで29%のシェアです。アリババはBtoC(消費者販売)のTmallが14%、CtoC(個人間取引)のTaobaoが15%です。世界2位はアマゾンで13%、3位はJDドットコムで9%、4位はピンドュオドュオで4%です。

上位5社が世界の58%を独占し、中国3社が43%と世界最大規模です。

ただし、アリババは小売業種ではない点に注意が必要です。中国の小売業界のランキングでは、JDがダントツで1位です。流通総額ではアリババが他を圧倒しているが、売上高ではJDドットコムの方が大きいです。

参考:JDドットコムの四半期決算|世界3位のEC企業はPER14倍?

では、中国国内のクラウドシェアはどうでしょうか?

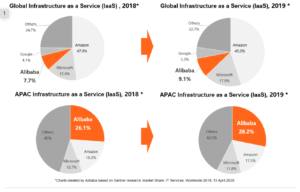

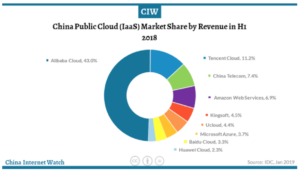

注目5:中国1位のクラウドシェアで43%を独占?

18年の中国国内のクラウドシェアです。

クラウド事業は、アリババの売上比率の8%だけです。しかし、アリババは中国国内で43%のシェアを独占しています。2位はテンセントで11.2%、3位はアップルと共同のチャイナテレコムで7.4%、4位はアマゾンで6.9%です。

中国のクラウド市場は、北米の10分の1程度でまだまだ成長段階です。では、世界や太平洋地域でのクラウドのシェアはどうでしょうか?

注目6:太平洋地域1位のクラウドシェア28%?

参考:Alibaba Named by Gartner as Third Biggest Global Provider

IaaSの世界とアジア太平洋地域の市場シェアです。

19年時点のIaaSの世界シェアは、アマゾンが45%と他を圧倒しています。マイクロソフト、アリババ、グーグルの3社が追いかける構造です。ただ、最も伸び率が高いのはアリババで、9.1%まで伸びています。

アジア太平洋地域で世界1位は、アリババで28.2%と圧倒しています。2位はアマゾンで17.5%、3位はマイクロソフトは11%と続きます。アリババの成長率が最も高く、アジア地域で拡大することで世界シェアも伸びしています。

アリババは、大手2社に驚異的な存在だと言えますね。

参考:アマゾン(AMZN)の四半期決算|Eコマの利益は前年比5.1倍に拡大

アリババは、先行投資してる分野が多岐に渡ります。アマゾンやGoogleが先行するスマートスピーカーも自社で開発しています。

注目7:中国スマートスピーカーのシェアは29%に拡大?

全世界のスマートスピーカー出荷台数です。

19年4Q時点では、アマゾンとGoogleが他を圧倒しています。しかし、中国ハイテクのバイドゥ、アリババ、シャオミがシェアを伸ばしています。19年4Qの出荷台数は、前期比+44%で5570万台でした。

過去1年で、中国の世界シェアは17%から29%に拡大しています。

参考:バイドゥ(BIDU)の四半期決算|広告収入以外は前年比+70%

では、将来的に中国のEC市場はどれくらい拡大するでしょうか?

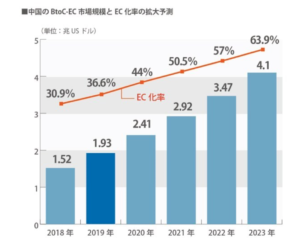

注目8:中国のEC市場は世界1位で米国の3.3倍?

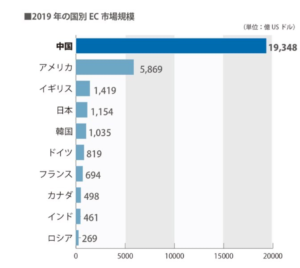

世界のEC市場の国別ランキングです。

世界最大のEC大国は、中国で1兆9348億ドル規模です。2位は米国で5869億ドル、3位はイギリスで1419億ドル、4位は日本、5位は韓国と続きます。中国と米国が他を圧倒しているが、中国の市場規模は米国の3倍、イギリスの14倍も大きいです。

中国市場はダントツで大きいが、それでも世界最速で拡大します。

経済成長が7%で進むも、1人あたりのGDPは米国の6分の1だけです。地方の農村部を中心にオンラインEC市場はさらに拡大します。23年の成長率は63.9%で、4.1兆ドル規模になると予想されています。

では、中国のEC化率はどれくらい進んでいるのでしょうか?

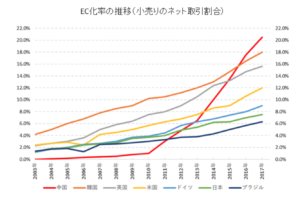

注目9:19年の中国EC化率は36%で世界最速?

17年時点の主要国のEC化率の水位です。

10年移行、中国のEC化率は世界最速で進んでいます。17年には20%を超え世界1位、19年には36%まで上昇しています(参考:拡大する中国EC市場)。人口過密地帯が多いアジアは、広土な米国よりもECは有利ですね。

アマゾンが成長を牽引してる米国でも、わずか12%に止まります。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アリババ (BABA)の四半期決算は?

- 1999年に創業した、ECサイトを運営する中国企業

- 中国の時価総額で1位、19年に世界6位まで上昇する

- 14年にニューヨーク市場に上場、20年に香港市場に再上場する

- 事業者向けに「タオバオ」、toC向けに「Tモール」を運営する

- EC事業は売上高の86%、クラウドは8%を占める

- EC事業の利益率が33%で、他の事業に投資している

- クラウド事業は成長率58%、世界3番手までシェアを拡大

個人的には、アリババは投資したい銘柄ではありません。

なぜならば、中国最大規模の売上高だが、収益性が悪化しているからです。収益悪化の原因は、中国当局による規制と国内の競争激化によるものです。22年3Qの営業利益率は過去最低の2.5%まで低下しています。

短中期的には、まだまだ収益は悪化すると思います。

中国国内の競争激化は、以前のように楽に稼げる環境ではないからです。収益性が高いビジネスは国内Eコマースで、調整EBITADベースで利益率は34%です。クラウドも黒字だが1%に止まります。他の大手ハイテク企業も力を入れているため、アリババだけが勝ち組になるのは難しいですね。

以上の要件を考慮すると、22年2月の予想PER12倍は割安ではありません。

アリババの中国国内の競合はJDです。

参考:JDドットコムの四半期決算|世界3位のEC企業はPER14倍?

海外のEC事業でアリババのライバルは、東南アジアのシーです。Eコマの成長率は+189%と高く、アジアのあらゆる地域でアリババと競合します。

コメントを残す