テンセントミュージック(NYSE:TME、HKG:なし)は、世界で4番手の月額制の音楽配信会社です。年率36.7%で拡大する中国市場の拡大に支えられて、新興企業ながらも爆発的に売上高を伸ばしています。

- 「16年に事業開始し、4年で売上高は4倍に成長した…」

- 「中国の音楽サービス市場は、年率36%で拡大している…」

- 「米中対立や反資本主義など、中国株に投資するのはリスクが高い...」

テンセントミュージックは、音楽配信サービスで世界で4位のシェアを持つ企業です。音楽配信以外にも、ライブストリーミングを配信するQQ音楽、酷狗(KuGou)音楽、酷我(Kuwo)音楽、それからカラオケアプリWeSingも運営しています。MAUは8.8億人、営業利益率は12%と業界最大手Sportifyよりも好調です。

テンセントミュージックは、投資したい銘柄ではありません。

なぜならば、MAUが8.8億人に達し、中国市場の頭数の伸びに限界が見えてきたからです。この先も現在の成長率を維持するのは難しく、1人あたりの収益を上げるか、もしくは海外市場も拡大する必要があります。

また、営業利益率も22年は10%まで低下してます。

中国国内は規制も多い上に競合も多く、先を予想するのが難しいですね。22年11月のPER11倍は割安だが、積極的に投資したい銘柄ではありません。

- TMEの4半期決算(22年7-9月)は?

- TMEの過去10年間の売上高や営業利益は?

- 年率36%で成長する市場でも、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

テンセントミュージックの四半期決算は?

テンセントミュージック(TME)の過去四半期の決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:66.44億元(前年比−15%)✖️

- Online music services:26.16億元(−5%)

- social entertainment services and other:40.28億元(−21%)

- 営業利益:7.49億元(−36%)

- 純利益:6.49億元(−34%)

- 1株当たり利益:0.18元(−34%)○

22年2Q決算(22年6月30日)

- 売上高:69.05億元(前年比−13%)

- 営業利益:—億元(—%)

- 純利益:8.56億元(+3%)

- 1株当たり利益:0.63元(−4%)

22年3Q決算(22年9月30日)

- 売上高:73.65億元(前年比−5.6%)◯

- Online music services:34.30億元(+18%)

- social entertainment services and other:39.35億元(−20%)

- 営業利益:12.61億元(+37%)

- 純利益:10.93億元(+38%)

- 1株当たり利益:0.33元(+50%)○

3Qの売上高は前年比−5.6%で73.65億元、営業利益は+37%で12.61億元でした。22年1Qと2Qに引き続き、3Qの売上も減速していますね。ただし、営業利益率は17.1%と18年以来の高い水準です。

同社CEOは、エンタメ系で差別化を図ろうとしています。主力の音楽事業は22年後半に上向いていますね。

中国は規制も多く、どのように動くのか予想しにくいですね。

同社の純利益は 10 億 9000 万人民元 (1 億 5,400 万米ドル) で、前年同期比 38.7% 増、連続ベースでは 22.5% 増でした。 当社の非 IFRS 純利益[1] は 14 億 1000 万人民元 (1 億 9,800 万米ドル) で、前年比 32.7% 増、連続ベースでは 32.5% 増でした。

総収益は73.7億人民元(10.4億米ドル)で、前年比5.6%減、前期比6.7%増となった。

音楽サブスクリプションによる収益は 22 億 5000 万人民元 (3 億 1,600 万米ドル) で、前年比で 18.3% 増加しました。 有料ユーザーは 8,530 万人に達し、前年比で 19.8% 増加しました。 連続して、オンライン音楽有料ユーザー数は 260 万人増加しました。

当社の株主に帰属する純利益は 10 億 6000 万人民元 (1 億 4900 万米ドル) であり、当社の株主に帰属する非 IFRS 純利益[1] は 13 億 8000 万人民元 (1 億 9400 万米ドル) でした。

「有料ユーザーと ARPPU を拡大するためにバランスの取れたアプローチを採用しているため、オンライン音楽サービスからの収益は、サブスクリプションの前年比増加に牽引されて、第 3 四半期に健全なペースで増加しました。一方で、効果的なコスト最適化対策と改善された運用効率性は、今四半期の困難なマクロ状況の中で収益性の向上につながりました」と TME のエグゼクティブ チェアマンである Cussion Pang 氏は述べています。 「コンテンツとプラットフォームのデュアルエンジン戦略を活用して、より多くのリソースと最適化されたサービスを導入し、音楽コンテンツのクリエーターとミュージシャンに必要なツールを提供し、音楽愛好家に必要なサウンドと機能を提供しました。私たちが提供する新しい要素ごとに開発が促進されます。さらに、ニューヨーク証券取引所への主要な上場に加えて、香港証券取引所のメインボードへの上場を完了したことは、株主の長期的な価値を保護するという当社のコミットメントを示しています。昨年発表した 10 億ドルの自社株買いプログラムに従って、第 3 四半期末の時点で 8 億ドル以上の自社株を買い戻したのは、当社の明るい未来に対する自信の証です。」

「私たちの革新的な精神に後押しされて、私たちは第 3 四半期に数多くの没入型で接続性のある製品のアップグレードを導入しました。ユーザーは、聞いたり、見たり、歌ったり、遊んだりしながら、私たちのコンテンツや他のユーザーと対話するさらにユニークな方法を手に入れました。」 TMEのロス・リャン最高経営責任者(CEO)は、次のように述べています。 「今日、私たちはこれまで以上に多様な音楽の好みと微妙なユーザーの要求に応えています。改善されたエクスペリエンスは、より多くの特権とともに、TME Live、TMELAND、スーパー VIP メンバーシップなど、積極的に活用できる新しい魅力的な収益化の機会につながります。 , アーティスト サブスクリプションなど. 拡大する音楽コンテンツの世界を補完するために, 長い形式のオーディオ ポッドキャストの作成を促進するために、技術サポートされたツールも多数導入しました. Tencent のより広範なエコシステムとの深いつながりは、コンテンツの制作、プロモーションを強化し続けています.最後に、非常にポジティブな影響を与える音楽体験を開発することが、当社のバックボーンです。これらの強みを育みながら、音楽とその進化をサポートしながら、音楽を活用したチャリティー プログラムにより多くの社会的認知と価値をもたらし続けます。」

22年4Q決算(22年12月…)

22年4Q決算は、23年2月16日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

テンセントミュージックの10年間の損益計算書は?

テンセントミュージックは、18年に15ドルでNYSEに上場しています。しかしながら、22年11月も5.8ドル前後で推移しています。

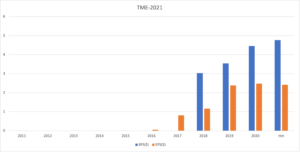

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高が順調に増加しています。設立して間もないが、過去6年間で4倍にも拡大しています。ただし、21年の営業利益率は12%に低下してる点は懸念材料です。中国国内は競争が激しいです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは拡大するも、EPSは伸びていないですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、安定して推移しています。同社は、初期投資や設備投資が発生しない優良ビジネスですね。しかし、20年には営業CFが伸び悩んでる点に注意が必要です。テンセント のSNSアプリは11.7億人の中国人が利用し、すでに飽和状態です。

では、私たち投資家はどのように投資判断すれば良いのでしょうか?

テンセントミュージック(TME)の注目点は?

テンセントミュージックに投資する上で注目すべきポイントを紹介します。世界や中国国内の音楽市場が拡大すれば、テンセントミュージックの売上高も増えますね。

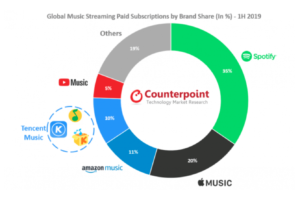

注目1:世界4位でシェアは10%しかない?

オンラインストリーミングの売上高シェアです。

月額制サービスで世界1位は、スウェーデンのSportifyで35%を占めます。2番手は米国アップルで20%、3番手は米国アップルで11%、4番手に中国テンセントミュージックで10%、5番手に米国Youtubeで5%と続きます。

月額制の音楽配信では、テンセントミュージックは最大手のSportifyに劣ります。

しかしながら、ソーシャルエンタメ事業も考慮すると、それほど差は大きくはないです。Sportifyの20年2QのMAU数は2.9億人、売上高は18.8億ドルです。対して、テンセントミュージックのMAU数は8.8億人、売上高は11.4億ドル(75.7億元)です。

売上高の伸び代が大きいのは、テンセントミュージックです。

また、テンセントミュージックは利益率も他社を圧倒しています。Sportifyの営業利益率は0%もないが、テンセントは16%と高いです。業界4番手以上にポテンシャルがあるのはテンセントミュジックですね。

では、世界の音楽市場はどのように伸びているのでしょうか?

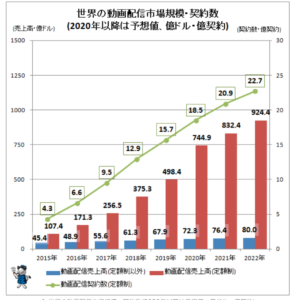

注目2:定額制の音楽配信市場は20年に744.9億ドル?

世界の音楽配信市場は、右肩上がりで上昇しています。

定額制の音楽配信は20年に744.9億ドル、22年には924億ドルに達すると言います。契約者数も高い割合で伸びている事が分かります。しかしながら、定額制以外のCDやデータ販売の売上高は伸びてない点に注意が必要ですね。

日本にいると、音楽市場が盛り上がっているイメージが湧かないですね。

しかしながら、スマホ1台で月額1千円未満で聴けるサービスは、発展途上国には特に人気が高いですね。世界の人口は77億人で、アジアなどの途上国を中心に増加しているので、まだまだ成長余力は高いと言えます。

では、テンセントミュージックの主戦場である中国市場はどうでしょうか?

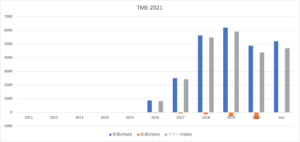

注目3:中国の音楽市場は年率36.7%で拡大?

中国の音楽ストリーミング市場は、世界よりも高い成長率で伸びています。

17年の市場規模は330億元、20年は1052億元、23年には2152億元になると言います。年率にすると平均で36.7%で拡大しています。テンセントミュージックの売上高が右肩上がりなのは、旺盛な中国市場に支えられているからですね。

しかしながら、テンセントミュージックは中国独自の課題を抱えています。課題を見るためにも、MAU(月間アクティブユーザー数)の推移を見てみましょう。

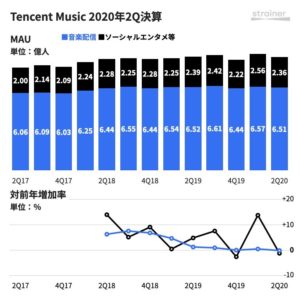

注目4:月間MAUは8.8億人になるも飽和状態?

テンセントミュージックのMAUは、合計で8.8億人です。MAUの内訳を見ると、音楽配信が6.51億人、ソーシャルエンタメが2.36億人です。

TMEの時価総額は、Sportifyの時価総額233億ドルに匹敵するほど高いです。しかしながら、MAUが多い割には収益化は進んでいません。中国人は音楽に大したお金を使わず、売上を伸ばすには音楽以外を強化する必要があります。

テンセントミュージックは、ライブ配信する友人にギフトを贈るなど、音楽配信以外で収益を作ろうとしています。We Singではカラオケを歌う友人に、投げ銭を贈る仕組みもあります。

音楽配信の月額費用は1.8ドルに対し、ギフトやコインの売上比率は70%に達します。営業利益率が16%と高いのは、音楽以外の収益源を持っているからですね。業界最大手のSportifyの営業利益率は0%未満です。

では、テンセントミュージックの直近の売上高を見てみましょう。

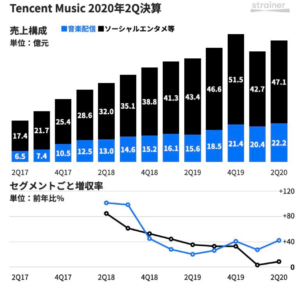

注目5:コロナ以外は売上高は年率40%で拡大?

テンセントミュージックの事業別の売上高推移です。

20年2Qの音楽配信の売上高は22.2億元、エンタメ系は46.6億元です。19年4Qまでは、どちらも高い成長率を維持していますね。しかしながら、20年1Qと2Qになると、音楽配信は横ばいだが、エンタメ系が大きく落ち込んでいますね。

これは、コロナ期間は一時的に自粛ムードになったからだと思います。コロナが落ち着けば、再びエンタメ系も再び回復すると予想できます。

しかしながら、MAUが8.8億人に達した事で、数による売上高増は徐々に見込めないですね。21年以降も売上高を伸ばすには、1人当たりの収益率を高める必要があります。中国人の音楽配信の月額利用料はわずか1.8ドルだけです。

そのため、まだまだ伸び代が高いとも言えますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:テンセントミュージック(TME)決算は?

- 16年に事業開始、音楽配信専門のテンセントの子会社

- 音楽配信だけではなく、ライブ配信、カラオケなども提供

- MAUは音楽配信で2.3億人、エンタメ系で6.5億人もいる

- 中国人の音楽配信の平均月利用料は1.8ドルしかない

- 投げ銭やギフトなどが、売上高の7割を占めている

- 売上高は拡大するも、中国市場のユーザ数は飽和状態にある

- 営業利益率は高いが、海外企業と競合する事で低下するかも

テンセントミュージックは、投資したい銘柄ではありません。

なぜならば、MAUが8.8億人に達し、中国市場の頭数の伸びに限界が見えてきたからです。この先も現在の成長率を維持するのは難しく、1人あたりの収益を上げる、もしくは海外市場も拡大する必要があります。

ただ、営業利益率も21年は12%まで低下してます。

中国国内は規制も多い上に競合も多く、先を予想するのが難しいですね。21年11月時点のPERは20倍と割安だが、投資したい銘柄ではありません。

音楽業界に投資するならば、業界最大手の動向も見る必要があります。

コメントを残す