バイドゥは、中国のモバイル検索の8割を独占する会社です。しかし、近年はアリババとテンセントの広告競争に敗れ、急激にシェアを失っています。コロナ以前の19年から暴落し、21年11月の株価は高値から半分以下に暴落しています。

- 「アリババとテンセントに敗れ、株価は58%も暴落する…」

- 「広告収入以外が好調で、前年比+70%で急成長する…」

- 「中国リスクもあり、21年11月のPERは8倍と割安だ…」

バイドゥは、モバイル検索で87%のシェアを独占する中国企業です。アリババとテンセントと広告競争に敗れ、18年に売上と利益が急落しています。しかし、非広告部門のスマート音声、自動運転などが、中国市場を先行し急成長しています。

個人的には、バイドゥは投資したい銘柄のひとつです。

なぜならば、大手2社の競争に敗れるも、広告以外の事業が伸びてるからです。スマート音声、自動運転、クラウドなどの非広告部門は1Qに+70%、2Qに80%、3Qに+76%と好調が続きます。

売上に占める割合は16%と小さいが、成長が期待される分野です。

また、バイドゥの将来性にもついても楽観的に見ています。なぜならば、スマート音声はグーグルを抜き、世界2位の17.3%です。前年比+3700%と驚異的に拡大し、アマゾンの25.4%を追随します。中国のスマート音声市場は前年比+166%と高く、すでに米国よりも大きな市場に成長しています。

また、完全運転でもOSを開発するバイドゥは先導しています。中国政府から認可を得て、世界初の自動運転MaaSプラットフォームを広州に展開します。また、北京汽車集団と提携しライドシェア用の自動運転EVを開発するなど、Googleよりも先を行きます。

ただし、4Qの営業利益率は5.9%まで低下しています。利益率が1桁台の企業は、競争優位性が高いとは言えないですね。22年11月時点の予想PERは26倍は割高だと思います。

- バイドゥの4半期決算(22年7-9月)は?

- バイドゥの過去10年間の売上高や営業利益は?

- 中国リスクもあるが、予想PERは19倍は割安か?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

バイドゥ(BIDU)の四半期決算は?

バイドゥ(BIDU)の四半期決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:284.1億元(前年比+1%)◯

- Online marketing:157億元(−4%)

- Non-online marketing:57億元(+35%)

- iQIYI:73億元(−9%)

- 営業利益:26.01億元(−7%)

- 純利益:38.79億元(−10%)

- 1株当たり利益:11.22元(−9%)◯

22年2Q決算(22年6月30日)

- 売上高:296.47億元(前年比−5.4%)

- 営業利益:—億元(—%)

- 純利益:36.37億元(+723%)

- 1株当たり利益:1.97元(−87%)

22年3Q決算(22年9月30日)

- 売上高:325.4億元(前年比+2%)◯

- Online marketing:187億元(−4%)

- Non-online marketing:65億元(+25%)

- iQIYI:75億元(−2%)

- 営業利益:53.17億元(+130%)

- 純利益:−0.14億元(前年度−165億元)

- 1株当たり利益:−0.87元(前年度−48.18)◯

3Qの売上高は前年比+2%で325.4億元、営業利益は+130%で53.17億元でした。22年1Qや2Qに続き、22年1Qも売上と利益が減速していますね。営業利益率は16.3%と急激に改善しています。

バイドゥは広告収入以外が好調で、21年Qは+80%、3Qは+76%、4Qは+63%と好調です。広告費以外とは、AIクラウド、自動運転、スマート音声などですね。上場で得た資金で、これらの成長産業に投資すると述べています。

ただし、22年は非公告収入の成長率も減速しています。

「Baidu Core は、COVID-19 の再燃による継続的な課題にもかかわらず、第 3 四半期に一連の堅実な財務および運用結果をもたらしました。バイドゥ コアの収益は、オンライン マーケティング ビジネスの緩やかな回復と AI クラウドの収益の着実な成長に後押しされ、プラス成長を再開しました。特に、私たちはインテリジェントな運転において大きな進歩を遂げ続けました。一方で、Baidu Apollo の自動車ソリューションは、主要な自動車メーカーの間で引き続き人気を博しています。一方、Apollo Go は事業の拡大を続け、この四半期に 474,000 回以上の乗車を完了し、世界の自動配車市場における主導的地位をさらに強化しました」と、Baidu の共同創設者兼 CEO である Robin Li 氏は述べています。 「今後も、当社のモバイル エコシステムが強力なキャッシュ フローを生み出し続け、AI クラウドとインテリジェント ドライビングへの投資に資金を提供することを期待しています。これにより、新しい AI ビジネスにおけるリーダーシップを維持し、長期的なビジネスの成長を促進することができます。」

「2022 年の第 3 四半期、Baidu Core の非 GAAP 営業利益は、COVID-19 の復活が収益実績を圧迫したにもかかわらず、前年比 14% 増加して 67 億人民元になりました。この成果は、コストの最適化と運用効率に対する絶え間ない努力の賜物です。」 Baidu の CFO である Rong Luo 氏は、次のように述べています。 「今後も、質の高い収益の成長に引き続き注力していきます。同時に、将来の発展を推進するために、テクノロジーと人材への投資を続けます。」

AI Cloud:

2022 年の第 3 四半期末の時点で、Baidu ACE スマート輸送ソリューションは、1 年前の 24 都市から 63 都市に採用されており、各都市の契約額は 1,000 万人民元を超えています。

Intelligent Driving:

Baidu Apollo の自動車ソリューションは、主要な自動車メーカーの間で注目を集め続けています。

– ANP (Apollo Navigation Pilot)、AVP (Automated Valet Parking)、および HD Maps を別の人気車種に使用することを意図した、中国最大の自動車およびテクノロジー企業の 1 つ。 このパートナーシップは、既存のコラボレーションの延長であり、自動車メーカーによる ASD (Apollo Self Driving) ソリューションへの関心の高まりを証明しています。

Apollo Go は急速な進歩を続け、世界最大の自動運転配車サービス プロバイダーであり続けました。– Apollo Go は 2022 年の第 3 四半期に 474,000 を超える乗り物を提供し、前年比 311% 増、四半期比 65% 増でした。 Apollo Go によって一般に提供された累計乗車回数は、2022 年の第 3 四半期までに 140 万回に達しました。

Other Growth Initiatives:

IDC、Strategy Analytics、Canalys によると、Xiaodu は 2022 年第 2 四半期の中国でのスマート ディスプレイの出荷数とスマート スピーカーの出荷数で第 1 位にランクされました。

Mobile Ecosystem:

9 月、バイドゥ アプリの MAU は 6 億 3,400 万に達し、前年比 5% 増加しました。

マネージド ページからの収益は前年比で 13% 増加し、2022 年第 3 四半期にはバイドゥ コアのオンライン マーケティング収益の 51% に達しました。

iQIYI

2021年第3四半期の1億470万人、2022年第2四半期の9830万人に比べて、iQIYIの四半期の総購読メンバーの1日の平均数は1億100万人でした。

22年4Q決算(22年12月…)

22年4Q決算は、23年2月23日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

バイドゥ(BIDU)の10年間の損益計算書は?

バイドゥは05年に6ドルで上場しました。株価は右肩上がりで18年に242ドルまで上昇するも、その後は低迷しています。21年はARK報道で再び283ドルまで上昇し、22年11月は95ドル前後で推移しています。

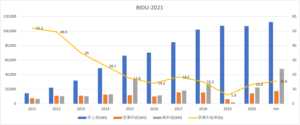

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、18年から売上と利益が低迷してます。低迷している理由は、デジタル広告収入で大手2社にシェアを奪われてるからですね。19年の営業利益率は5.9%まで低下し、20年はマイナス成長に陥っています。

ただし、直近の21年決算では少し持ち直し始めていますね。

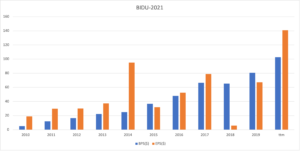

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは緩やかに上昇するも、EPSは18年に大きく低下しています。21年にEPSが増えたのは、香港に上場し236香港ドルの資金調達に成功したからです。

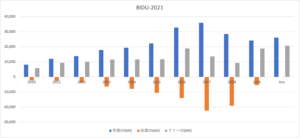

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年から上昇してます。広告収入の落ち込みで、営業CFは17年をピークに減少しています。ただし、AI関連の投資に成功し、21年の営業CFは上向いていますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

バイドゥ(BIDU)の注目ポイントは?

バイドゥ(BIDU)の注目すべきポイントを紹介します。バイドゥはモバイル検索でシェア87%の独占企業です。近年は非広告部門の売上が前年比+70%で拡大しています。スマート音声、自動運転などの人工知能関連で先行しています。

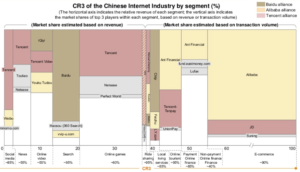

注目1:中国ネット産業は大手3社が独占してる?

中国のネット業界はハイテク3社が独占しています。

バイドゥは、アリババとテンセントに並ぶ中国のハイテク企業です。しかし、EC業界を独占するアリババ陣営、SNSやゲーム業界を独占するテンセント陣営と比較して、バイドゥ陣営の存在感は大きくないです。

バイドゥの主戦場は、モバイル向けの検索市場です。

しかし、検索市場を独占するバイドゥだが、デジタル広告でもシェアを奪われています。そのため、18年あたりからバイドゥの業績は大きく低迷しています。ただし、最近は非広告収入が高い成長率70%前後で拡大しています。

非広告収入とは、スマートスピーカー、自動運転、クラウド事業です。では、バイドゥの過去売上高の推移を見てみましょう。

注目2:21年3Qの売上成長率は+23%に減速?

バイドゥの四半期毎の売上高と成長率の推移です。

バイドゥの四半期毎の売上高と成長率の推移です。

20年1Qの成長率は−6.5%と、17年4Qの28%から大きく下落してます。急落した要因は、アリババやテンセントにデジタル広告のシェアを奪われているからです。しかし、スマート音声や自動運転などAIに特化しV字回復に成功しています。

21年Q1は前年比+24%まで急回復していますね。ただし、3Qの成長率は+13%と再び鈍化してる点は注意が必要です。

では、モバイル検索市場ではどれくらいのシェアを持つでしょうか?

注目3:モバイル検索エンジンのシェアは87%?

中国国内のモバイル検索エンジンのシェアです。

Googleが規制されてる中国では、バイドゥが87%のシェアを持ちます。2-4位も中国企業で、5位にマイクロソフトのbingが0.6%です。ただし、PCのバイドゥの市場シェアは52.9%、2位のSogouは23.8%です。

PCの検索市場は、モバイルほど独占に成功していません。

参考:SOGOの四半期決算|バイドゥの検索エンジンのシェアを奪う?

バイドゥは21年現在も、モバイル検索市場で圧倒的な存在感を持ちます。ただし、問題は以前ほど中国人は検索エンジンを利用しない事です。EC市場が先行する中国では、検索エンジンよりもSNSのプッシュ型やECの検索窓の方が多用されます。

検索エンジンの需要減は、米国でもみられる現象です。実際に、米国でグーグル検索する人の割合は、14年の55%から16年の26%まで激減しています(参考:Googleに替わり、Amazonが検索エンジンになっている)。

検索エンジン需要減で、デジタル広告のシェアを奪われています。

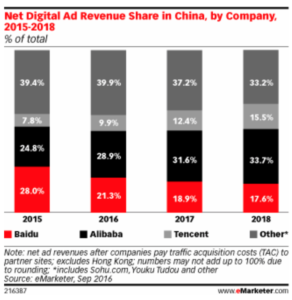

注目4:広告収入シェアは28%から17%に低下?

中国のデジタル広告収入の市場シェアです。

15年に17.6%だったバイドゥのシェアは、18年に17.6%まで低下しています。対して、アリババは24.8%から33.7%、テンセントは7.8%から15.5%に増えています。この結果を見ると、検索エンジンの需要が急落したのは明らかですよね。

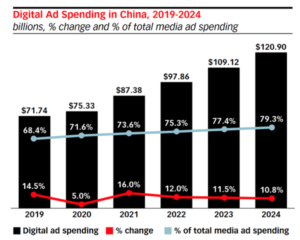

バイドゥの売上高成長率が、−6.5%まで急落した原因です。中国のデジタル広告市場は、21年も高い成長率が続いています。

広告競争に敗れたことで、バイドゥはスマート音声や自動運転に投資してます。

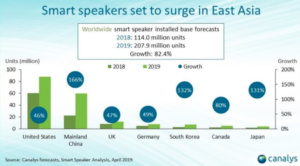

注目5:スマート音声で世界2位でシェアは17.3%?

全世界のスマートスピーカー出荷台数です。

19年4Q時点で、アマゾンとGoogleが他を圧倒しています。しかし、中国勢の勢いが強く、バイドゥの出荷台数はアリババを抜き世界3位に伸びています。

最新情報では2位のグーグルも抜き、世界シェアは17.3%で2位です(参考:スマートスピーカー市場)。前年比+3700%で拡大し、アマゾンの25.4%を追随しています。中国のスマート音声市場は、米国を超え世界最速で拡大しています。

米国の前年比+46%に対し、中国は+166%で拡大しています。21年には米国市場を抜く可能性が高いし、デバイス端末を超える勢いで成長しています。

バイドゥはクラウドにも投資しています。

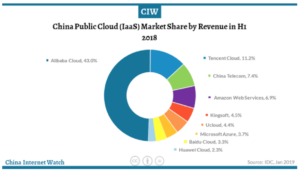

注目6:クラウドは中国7位で3.3%のシェア?

18年の中国国内のクラウドシェアです。

中国のクラウド市場は、アリババが43%と他を圧倒しています。次いで、2位はテンセントで11.2%、3位はアップルと共同のチャイナテレコムで7.4%、4位はアマゾンで6.9%、バイドゥは7位で3.3%しかありません。

中国のクラウド市場は、北米の10分の1程度でまだ成長段階です。しかし、1位のアリババでも黒字化に成功しておらず、他の企業が追随するのは難しいですね。ただ、ハイテク企業は大容量の通信を必要とするため、自社で構築しない選択肢はないです。

最終的には、アリババとテンセントの2社が独占します。

まとめ:バイドゥ(BIDU)の四半期決算は?

- 2000年に、中国で検索サイトの運用を始める

- 検索システム、翻訳、地図、AI、自動運転を開発している

- モバイルの検索エンジンシェアは86%を占める

- 05年にナスダック に上場、香港でも上場を目指している

- 16年と19年に売上高は低迷し、PERは10倍で推移してる

- 検索のデジタル広告費は、アリババとテンセントに奪われている

- 中国政府から、AI×自動運転の開発を委託されている

個人的には、バイドゥは投資したい銘柄のひとつです。

なぜならば、大手2社の競争に敗れるも、広告以外の事業が伸びてるからです。スマート音声、自動運転、クラウドなどの非広告部門は1Qに+70%、2Qに80%、3Qに+76%と好調が続きます。

売上に占める割合は16%と小さいが、成長が期待される分野です。

また、バイドゥの将来性にもついても楽観的に見ています。なぜならば、スマート音声はグーグルを抜き、世界2位の17.3%です。前年比+3700%と驚異的に拡大し、アマゾンの25.4%を追随します。中国のスマート音声市場は前年比+166%と高く、すでに米国よりも大きな市場に成長しています。

また、完全運転でもOSを開発するバイドゥは先導しています。中国政府から認可を得て、世界初の自動運転MaaSプラットフォームを広州に展開します。また、北京汽車集団と提携しライドシェア用の自動運転EVを開発するなど、Googleよりも先を行きます。

ただし、4Qの営業利益率は5.9%まで低下しています。利益率が1桁台の企業は、競争優位性が高いとは言えないですね。22年3月時点の予想PERは18倍は割高だと思います。

中国国内では、アリババやテンセント、JDやバイドゥの競争が激化しています。中国銘柄に投資するならば、最低でもこの大手4社の動向を見る必要があります。アリババは、Eコマース、クラウド、物流が主力事業で、21年後半は再加速しています。

コメントを残す