エンジン大手のカミンズは、コロナ後の景気回復で恩恵を受ける銘柄ですね。商用トラックや鉄道は経済再開で期待されるも、サプライ問題で不調です。23年2Qの売上成長率は前年比+31%、2Qは+15%に減速しています。

- 「コロナで急落するも、株価は1年で2倍に高騰してる…」

- 「顧客が影響を受けるも、20年後半には業績が急回復した…」

- 「ディーゼル排出規制もあり、PER12倍で割安水準にある…」

カミンズは、エンジン関連製品を製造する米国大手メーカーです。トラック向けエンジンは北米1位のシェアで36.7%を占めます。ただし、自動車メーカーにシェアを奪われてる上に、ディーゼルエンジンは世界的な環境規制に逆行します。近年は天然ガスエンジンを搭載するトラックなども開発しています。

個人的には、カミンズは投資したい銘柄ではありません。

なぜならば、環境規制に逆行する銘柄で、長期的に成長し続けるのは難しいからです。トラック向けはディーゼルエンジンが主流だが、将来的には電気や水素に移行する可能性もあります。好業績でもPERが低い理由は、近年のディーゼル排出規制によるものです。

23年11月時点の予想PERは12倍は割安です。

- カミンズの4半期決算(23年7-9月)は?

- カミンズの過去10年間の売上高や営業利益は?

- ディーゼル排出規制が強まるが、業績が好調な理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

カミンズ(CMI)の四半期決算は?

カミンズ(CMI)の過去四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:84.53億ドル(+32%)◯

- Components:35.57億ドル(+78%)

- Engine:29.86億ドル(+8.4%)

- Distribution:24.06億ドル(+13%)

- Power System:13.43億ドル(+15%)

- Accelera:0.85億ドル(+174%)

- 北米:+39%

- 海外:+24%

- 営業利益:10.26億ドル(+69%)

- 純利益:7.90億ドル(+88%)

- 1株当たり利益:5.55ドル(+90%)◯

23年2Q決算(23年6月30日)

- 売上高:86.38億ドル(+31%)◯

- Components:34.25億ドル(+75%)

- Engine:29.88億ドル(+7.6%)

- Distribution:25.95億ドル(+15%)

- Power System:14.57億ドル(+21%)

- Accelera:0.85億ドル(+102%)

- 北米:+31%

- 海外:+32%

- 営業利益:9.97億ドル(+11%)

- 純利益:7.20億ドル(+2%)

- 1株当たり利益:5.05ドル(+2%)◯

23年3Q決算(23年9月30日)

- 売上高:84.31億ドル(+14.9%)◯

- Components:32.36億ドル(+19.7%)

- Engine:29.31億ドル(+5.4%)

- Distribution:25.35億ドル(+13.2%)

- Power System:14.44億ドル(+7.0%)

- Accelera:1.03億ドル(+106%)

- 北米:+16%

- 海外:+13%

- 営業利益:9.50億ドル(+51%)

- 純利益:6.56億ドル(+64%)

- 1株当たり利益:4.59ドル(+62%)◯

3Qの売上高は前年比+14.9%で84.31億ドル、営業利益は+51%で9.50億ドルでした。23年1Qや2Qに続き、3Qの売上も好調ですね。営業利益率は11.2%と悪くはないですね。

商用トラックや鉄道機関に使われるため、景気敏感株として知られてます。ディーゼルエンジンを製造するカミンズは、経済再開で期待される銘柄です。

同社CEOによると、4Qには需要が減少すると述べています。

23年通期の売上成長率は、19.5%に引き上げています。

・第 3 四半期の収益は 84 億ドル。 GAAP1 純利益は 6 億 5,600 万ドル

・第 3 四半期の EBITDA は売上高の 14.6% でした。 希薄化後のEPSは4.59ドル

・第 3 四半期の業績には、Atmus Filtration Technologies Inc. の分離に関連する費用 2,600 万ドル、または希薄化後 1 株あたり 0.14 ドルが含まれています。

・第 3 四半期の営業活動による純キャッシュは、過去最高の 15 億ドルでした

・同社は2023年通年の収益見通しを18~21%増に引き上げる。 以前のガイダンスから最大 15 ~ 20 パーセントの増加

・EBITDA は現在 15.2 ~ 15.4% の範囲になると予想されています。 従来のガイダンスの15.0~15.7%の範囲を縮小第 3 四半期の売上高は 84 億ドルで、2022 年の同四半期と比べて 15% 増加しました。メリトールの追加とほとんどの世界市場での強い需要により、北米での売上高は 16% 増加し、海外の売上高は 13% 増加しました。 2022 年第 3 四半期には、2022 年 8 月 3 日に買収が完了した後、メリトールの 2 か月間にわたる連結営業が含まれていました。

「当社は第 3 四半期に堅実な収益性と記録的な営業キャッシュ フローを実現しました」と会長兼 CEO のジェニファー・ラムジーは述べています。 「通年の収益は当社の予想の上限に達していますが、一部の市場では需要が緩和される兆しが見えており、コストを削減し、2024年の成功に向けて会社の体制を整えるための措置を講じています。私はカミンズの従業員に深く感謝しています。」 お客様のために革新を続け、世界的な需要を満たすために必要な柔軟性を実証していきます。」第 3 四半期のカミンズに帰属する純利益は 6 億 5,600 万ドル、または希薄化後 1 株あたり 4.59 ドルでした。これに対し、2022 年の純利益は 4 億ドル、または希薄化後 1 株あたり 2.82 ドルでした。この結果には、アトマス社の分離に関連する費用 2,600 万ドル、または希薄化後 1 株あたり 0.14 ドルが含まれています。 2022 年の第 3 四半期には、Meritor に関連する買収、統合、在庫評価調整の 7,700 万ドルも含まれています。 第 3 四半期の税率は、有利な個別税項目の 500 万ドル (希薄化後 1 株あたり 0.03 ドル) を含めて 21.4% でした。これに対し、1 年前の不利な個別税項目は 5,700 万ドルでした。

第 3 四半期の利息・税・減価償却前利益 (EBITDA) は 12 億ドル (売上高の 14.6%) でしたが、前年同期は 8 億 8,400 万ドル (売上高の 12.1%) でした。 2023 年第 3 四半期の EBITDA には、Atmus の分離に関連する費用が含まれており、2022 年第 3 四半期の EBITDA には、Atmus の分離に関連する費用と、上記の Meritor の買収および統合に関連する費用が含まれています。 2022 年の第 3 四半期には、5,600 万ドルのコスト効果を伴う 1 回限りの従業員表彰ボーナスも含まれています。

事業内の運転資本管理に引き続き注力したため、2023 年第 3 四半期の営業キャッシュ フローは、2022 年第 3 四半期の 3 億 8,200 万ドルと比較して、15 億ドルという記録的な流入となりました。

2023 OUTLOOK:

現在の予測に基づいて、カミンズは、ほとんどの市場、特に北米での強い需要を理由に、2023 年通年の収益見通しを 18 ~ 21% 増加するように引き上げています。 EBITDAは売上高の15.2~15.4%の範囲になると予想され、従来のガイダンスである売上高の15.0~15.7%の範囲が縮小する。

上記の見通しは、2023 年全体にわたって Atmus が含まれることを前提としていますが、計画されている Atmus の分離に関連するコストや利益は除外されています。 当社の予測には、第 4 四半期に予想される広範なコスト削減活動の影響も含まれていません。 コンポーネントセグメント内で、カミンズは、以前のガイダンスと一致して、2023 年のメリット事業の収益が 47 億ドルから 49 億ドルになると予想しています。 EBITDAは売上高の10.5~11.0%の範囲になると予想され、従来のガイダンスの10.3~11.0%の範囲が縮小する。当社は引き続き強力な営業キャッシュフローと株主利益を生み出す計画であり、営業キャッシュフローの50%を株主に還元するという長期戦略目標に全力で取り組んでいます。 短期的には、収益性の高い成長のための再投資、配当の増加、負債の削減に焦点を当てます。

「2023 年も収益成長の記録的な年となるでしょうが、活動が鈍化する兆しが見えており、第 4 四半期には需要が減少すると予想されます。 当社の経営陣は経済的不確実性の時期を乗り切る経験があり、今後もコスト改善を推進し、強固な財務状態を維持するための意思決定を継続していきます。 私たちはDestination Zero戦略を推進し、将来の成長への投資を継続するため、今四半期にいくつかの主要なパートナーシップを発表しました」とラムジー氏は述べた。

23年4Q決算(23年12月…)

23年4Q決算は、24年2月3日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

カミンズ(CMI)の10年の損益計算書は?

カミンズは1973年に5ドルで上場しました。株価は順調に上昇し、常に最高値を更新し続ける銘柄です。20年3月は116ドルまで急落するも、23年11月は219ドル前後で推移しています。

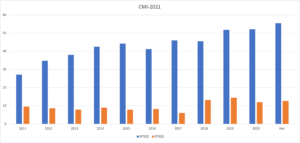

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は緩やかに上昇しています。20年はコロナ禍で大きく減速するも、後半には回復し始めています。営業利率も10%前後で安定していますね。ディーゼル排出規制がありながらも、業績は好調だと言えます。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも順調に上昇していますね。景気動向に影響を受ける景気敏感株です。10年で24%の自社株買を行い、配当金も4倍に増えています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に上昇しています。エンジンを開発する製造業であるため、設備投資は少なくないビジネスですね。しかしながら、十分に営業CFを稼いでいるため、比較的に安定したビジネスだと言えます。

環境に逆行するビジネスで、新規参入者が少ないと予想できます。では、私たち投資家はどのように投資判断したら良いのでしょうか?

カミンズ(CMI)の注目すべきポイントは?

カミンズ(CMI)の注目すべきポイントを紹介します。カミンズは、エンジン関連製品を製造する米国大手メーカーです。トラック向けエンジンは北米1位のシェアで36.7%を占めます。ただし、ディーゼルエンジンは世界的な環境規制に逆行します。

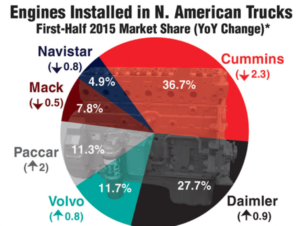

注目1:北米最大のトラックエンジンのシェアで36.7%?

15年時点の北米でトラックに搭載されてるエンジンのシェアです。

カミンズのトラックエンジンのシェアは36.7%で1位です。2位はドイツのダイムラーで27.7%、3位はスウェーデンのボルボで11.7%、4位は米国のパッカー(PCAR)、と続きます。2-4位は自動車会社がランクインしていますね。

1位のカミンズは、2位以下の自動車会社にシェアを奪われていますね。

カミンズはエンジンを開発するが、自社でも最終形態のトラックの販売もしています。そのため、エンジンを供給している顧客が競合企業でもあります。15年のエンジンシェアを見ると、自動車のOEM(純製品の製造業者)にシェアを奪われてる事が分かります。

では、カミンズの売上構成はどうなっているでしょうか?

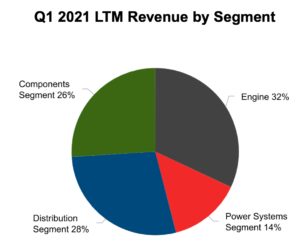

注目2:エンジンの売上比率が32%と最も高い?

21年1Q時点のカミンズの売上構成比率です。

売上比率が最も大きいのはエンジンで32%を占めます。次いで多いのが、完成品を販売するSistribution事業で28%、エンジン部品を販売するComponents事業が26%、家庭用発電機などのパワーシステム事業が14%です。

カミンズはディーゼル向けのエンジンをトラックメーカーに販売しています。また、自社製品のトラックなどの完成品も製造しています。

では、地域別の売上高はどうでしょうか?

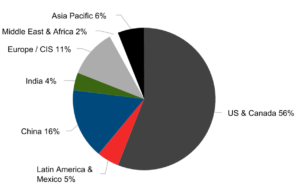

注目3:地域別の売上比率は北米市場が56%と高い?

カミンズの地域別の売上構成比です。

カミンズは北米の売上比率が56%と最も高いです。次いで、中国が16%、欧州が11%、アジア太平洋が6%と積極的に海外にも進出しています。カミンズが売上高を増やすには、中国やアジア市場が重要になりそうですね。

ただし、環境規制の問題もあり、将来どう動くかを予想するのは難しいです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:カミンズ(CMI)の四半期決算は?

- 73年に上場した、エンジン製造する米国大手メーカー

- トラック向けエンジンで、北米1位でシェアは36.7%

- 売上高はコロナで急落するも、20年後半に回復する

- 営業利益率は10%前後、製造業の中ではとりわけ高い

- ディーゼル排出規制もあり、将来的には業績は低迷するかも

個人的には、カミンズは投資したい銘柄ではありません。

なぜならば、環境規制に逆行する銘柄で、長期的に成長し続けるのは難しいからです。トラック向けはディーゼルエンジンが主流だが、将来的には電気や水素に移行する可能性もあります。好業績でもPERが低い理由は、近年のディーゼル排出規制によるものです。

長期的には、どちらに動くか予想するのは難しいですね。

経済再開後は成長が期待されるも、サプライ問題で業績は上向いていません。21年4Qは前年比+0.3%まで後退、特に売上比率が5割を超える北米市場で不調です。22年は中国以外の全地域で売上が上向くとしています。

22年2月時点の予想PERは12倍は割安だと思います。

商用トラックや鉄道機関で利用されるディーゼルエンジンは、景気敏感株として知られます。景気敏感株の動向は、今後の米国経済の動向を見る上で重要な銘柄ですね。農業機械を製造するディーア(DE)も景気敏感株として知られます。

ディーアも20年後半に業績が反転し、営業利益は+187%に加速しています。

コメントを残す