コロナによる原油やガス価格の暴落で、エネルギー株に投資する人が増えています。欧州や中国の電力問題で、21年後半に原油や天然ガス市況が上向いています。23年1Qの売上は前年比−1.5%、2Qは−33%に減速しています。

- 「世界各国の経済活動再開で、シェール株は必ず利益を得られる…」

- 「破綻するシェール株もあるが、原油が上昇すれば大きく儲けられる…」

- 「PER2.6倍と割安で、安全にバリュー株投資ができるはず…」

ペトロブラスは、1954年に創業したブラジルを拠点とするエネルギー企業です。ブラジル政府が支配権を持ち、海洋油田での石油生産や精製を行います。原油が80%を占め、生産量は日量220万バレルです。ブラジルは世界8位の原油生産国であり、11位の輸出大国ですね。

ペトロブレスは、投資したい銘柄のひとつです。

なぜならば、石炭や天然ガスと比較して原油は安く、22年も市況は好調だと思うからです。気候変動や環境対策で先進国が原油生産を抑制するならば、ブラジルの原油企業は利益を得られますね。また、同社は精製の割合も高く業績は安定しています。

22年度の営業利益率は41%と急速に業績を回復しています。

ただ、22年の原油市況は供給過剰だと予想する専門家も多いです。また、原油価格が高止まりするならば、米国のシェール企業も生産を増やす可能性もあります。海洋油田は採算性が低く、コスト競争力で米国シェールに勝てません。

同社に投資する際には、原油市況に注視する必要がありますね。23年8月の予想PERは4.4倍と十分に割安で投資すべきだと思います。

- PBR株の4半期決算(23年1-3月)は?

- PBR株の過去10年間の売上高や営業利益は?

- シェール革命ブーム後もで、PBR株に投資できる理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ペトロブラス(PBR)四半期決算は?

ペトロブラス(PBR)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:2189億レアル(前年比+24%)

- 営業利益:—億ドル(—%)

- 純利益:433億レアル(+47%)

- 1株当たり利益:1.26レアル(+76%)

23年1Q決算(23年3月30日)

- 売上高:267.11億ドル(前年比−1.5%)

- Diesel:83.05億ドル(+11%)

- Gasoline:36.94億ドル(−0.8%)

- Liquefied petroleum gas:9.29億ドル(−21%)

- Jet fuel:14.06億ドル(+41%)

- Naphtha:4.78億ドル(−21%)

- Fuel oil:2.86億ドル(−21%)

- Other oil:10.84億ドル(−14%)

- 国内:196.53億ドル(−0.8%)

- 海外:71.18億ドル(−3.4%)

- 営業利益:115.53億ドル(−6%)

- 純利益:73.70億ドル(−14%)

- 1株当たり利益:—ドル(—%)

23年2Q決算(23年6月30日)

- 売上高:229.79億ドル(前年比−33%)

- Diesel:70.82億ドル(−33%)

- Gasoline:37.75億ドル(−12%)

- Liquefied petroleum gas:9.51億ドル(−33%)

- Jet fuel:11.02億ドル(−21%)

- Naphtha:4.30億ドル(−40%)

- Fuel oil:2.61億ドル(−25%)

- Other oil:12.28億ドル(−30%)

- 国内:182.00億ドル(−29%)

- 海外:47.79億ドル(−46%)

- 営業利益:80.56億ドル(−50%)

- 純利益:58.34億ドル(−36%)

- 1株当たり利益:—ドル(—%)

2Qの売上高は前年比−33%で229.79億ドル、営業利益は−50%で80.56億ドルでした。22年4Qや23年1Qと比較して、2Qの売上は減速していますね。営業利益率は35%とまだまだ高い水準です。

ブラジル最大の海洋油田で、石油の生産と製油所を運営する総合型のエネルギー企業です。原油生産が全体の83%を占めます。

23年1Qの配当は1.13ドル、年間配当利回りは39%前後です。

• 堅調な経常EBITDAは117億米ドルで、2023年第1四半期と比較して19%減少。主に国際的なディーゼル亀裂スプレッドの影響を受け、前四半期比40%以上減少した。

• チャーターFPSOのAnna NeryとAlmirante Barrosoの立ち上げによるリース増加を考慮しても、総債務は580億米ドルで管理されている

• キャッシュ生成の回復力: 営業キャッシュフロー 96 億ドル

• 561億レアルの税金を支払って社会に還元

• 2023 年第 2 四半期のプレソルト生産量は 206 万バレルで新記録を達成、同四半期のペトロブラスの総生産量の 78% に相当

• 新しいユニット: マルリムの FPSO アンナ ネリーとブジオスフィールドの FPSO アルミランテ バローゾが 2023 年 5 月に稼働開始。 マルリムのFPSOアニタ・ガリバルディ、係留活動が完了し、2023年第3四半期に運用開始予定

• 精製利用率: 2023 年第 2 四半期には 93% となり、2015 年第 3 四半期以来の最高水準となり、ディーゼル、ガソリン、ジェット燃料の生産量が全体の 67% を占める

• 販売実績: ディーゼル S10 がディーゼル総販売量の 62.2% を占めています。 今年上半期のガソリン販売量は6年間で最高

• 海洋の持続可能性: 再生可能成分を 24% 含む海洋燃料の試験開始とハイブリッド支援船の最初の契約

• P-32プラットフォームの初の持続可能な廃止措置オークション

23年3Q決算(23年9月…)

23年3Q決算は、11月4日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ペトロブラス(PBR)の損益計算書は?

ペトロブラスは01年に7.1ドルで上場しました。08年に最高値の72ドルをつけるも、その後は長く低迷していますね。20年4月は5.6ドルまで下落するも、23年8月は14ドルで推移しています。

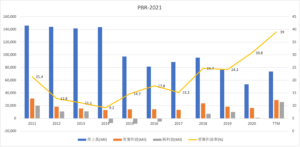

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、14年の原油暴落やシェール革命を経て売上は減少していますね。21年に原油市況が急回復したことで、売上と利益は上向いています。21年の営業利益率は39%と過去最高に高いですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは縮小傾向にあり、EPSも赤字が多いですね。

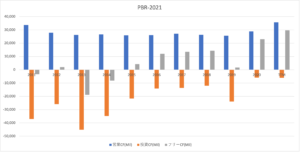

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。ただ、設備投資は縮小傾向にあり、営業CFもあまり伸びていないですね。全体的に事業を縮小しているように見えます。

では、私たちはどのように投資判断すればいいのでしょうか?

ペトロブラス(PBR)の注目ポイントは?

ペトロブラスに投資する上で注目すべきポイントを紹介します。

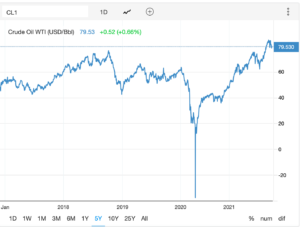

注目1:原油価格は21年11月に80ドルまで回復?

過去5年間の原油価格の推移です。

20年3月のコロナ危機で20ドルまで暴落しています。しかし、世界的に経済再開が進む過程で、原油価格は持ち直していますね。需給は引き続きタイトであり、22年には100ドルに到達する可能性もあります。

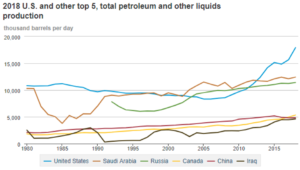

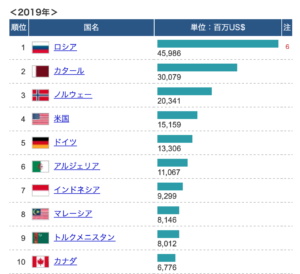

注目2:米国は45年ぶりに世界最大の産油国になった?

米国は2018年に世界最大の産油国になりました。

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、石油にも応用する事で生産量を増やしています。

また、天然ガスの生産量は、米国とロシアが中東諸国の4倍以上の生産量があります。シェール革命で天然ガスの生産量が増え続けている米国は、世界2位のロシアとも差を広げつつあります。

意外と知られてない事実だが、米国はすでに世界4番手の天然ガス輸出大国です。米国内で余った天然ガスは、液体化(LNG)して海外に輸出しています。

注目3:22年Q2にコロナ以前の水準まで回復する?

21年以降の原油の供給と需要予測です。世界の原油消費量(緑色)を見ると、22年2Qにはコロナ以前の水準まで回復する見込みです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ペトロブラス(PBR)の四半期決算は?

- 1954年に創業、ブラジルの総合エネルギー企業である

- ブラジル政府が支配権を持ち、原油生産と精製を行う

- 海上油田で原油が8割を占める、海上は採算性が低い

- シェール革命により、売上高は右肩下がりで下落する

- 石油精製を行うことで、他の原油企業より利益率は高い

- 21年に原油市況が上向き、営業利益率は39%まで上昇

ペトロブレスは、投資したい銘柄のひとつです。

なぜならば、石炭や天然ガスと比較して原油は安く、22年も市況は好調だと思うからです。気候変動や環境対策で先進国が原油生産を抑制するならば、ブラジルの原油企業は利益を得られますね。また、同社は精製の割合も高く業績は安定しています。

21年度の営業利益率は39%と急速に業績を回復しています。

ただ、21年の原油市況は供給過剰だと予想する専門家も多いです。また、原油価格が高止まりするならば、米国のシェール企業も生産を増やす可能性もあります。海洋油田は採算性が低く、コスト競争力で米国シェールに勝てません。

同社に投資する際には、原油市況に注視する必要があります。

EOGリソーシズも収益性が高いシェール企業です。21年2Qは前年比+240%で拡大し、営業利益率は29%と過去最高に高いですね。米国シェール企業が増産するならば、海上油田の業績は再び下落しますね。

x7lsso

qt6b7r

7x7u27