太陽発電モジュールのファースト・ソーラーは、環境政策で最も恩恵を受ける銘柄です。経済再開後は停滞するも、商品高騰もあり4Qはプラスに転じています。23年2Qの売上は前年比+30%、3Qは+27%に減速しています。

- 「コロナで急落するも、株価は1年で3倍に高騰してる…」

- 「業績が悪化するも、21年は前年比+50%に再加速…」

- 「商品価格高騰で、営業利益率は14%まで上昇している…」

ファースト・ソーラーは、太陽光発電モジュールとシステムを製造開発する米国企業です。売上高は伸び悩み、米国の競合企業サンラン(RUN)や中国企業にシェアを奪われています。20年後半は商品高騰もあり、モジュール事業の売上高が増えています。

個人的には、ファースト・ソーラーは投資したい銘柄ではありません。

なぜならば、太陽光発電の市場は拡大してるが、売上高は長く伸びていないからです。売上高のピークは15年で、以降は横ばいか下落が続きます。米国内ではサンランにシェアを奪われ、モジュール事業では中国企業と価格競争してるからです。

ただ、欧州危機もあり再びクリーンエネルギーが脚光を浴びていますね。

ただ、世界的な商品高騰により、材料や素材関連の価格が上昇するなど、将来を見通すのは難しそうですね。同社の22年はマイナス成長に陥っています。

23年11月の予想PER22倍は割高ではないですね。

- ファーストソーラーの4半期決算(23年7-9月)は?

- ファーストソーラーの過去10年間の売上高や営業利益は?

- 世界的な商品高騰で業績が好調でも、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

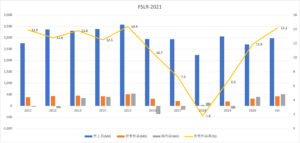

ファースト・ソーラー(FSLR)の四半期決算は?

ファースト・ソーラー(FSLR)の過去四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:5.48億ドル(前年比+49%)

- 営業利益:—億ドル(—%)

- 純利益:0.42億ドル(+198%)

- 1株当たり利益:0.40ドル(+195%)

23年2Q決算(23年6月30日)

- 売上高:8.10億ドル(前年比+30%)○

- 営業利益:1.68億ドル(+16%)

- 純利益:1.70億ドル(+209%)

- 1株当たり利益:1.59ドル(+205%)○

23年3Q決算(23年9月30日)

- 売上高:8.01億ドル(前年比+27%)×

- 営業利益:2.72億ドル(前年度−0.68億ドル)

- 純利益:2.68億ドル(前年度−0.49億ドル)

- 1株当たり利益:2.50ドル(前年度−0.46ドル)◯

3Qの売上高は前年比+27%で8.01億ドル、営業利益で2.72億ドルでした。23年1Qや2Qに続き、3Qは売上が減速していますね。営業利益率は33.9%と急上昇しています。

欧州のエネルギー危機もあり、再びクリーンエネルギー関連は脚光を浴びていますね。ただし、同社の売上は22年に落ちていますね。

23年通期の売上予想は、35億ドルと以前と同じです。

アリゾナ州テンペ–(BUSINESS WIRE)–ファースト・ソーラー・インク(ナスダック:FSLR)(以下「当社」)は本日、2023年9月30日終了の第3四半期の財務結果を発表しました。

第 3 四半期の純売上高は 8 億 100 万ドルで、前四半期から 1,000 万ドル減少しました。 この減少は主にモジュールの販売量の減少によって引き起こされました。

当社は、第 3 四半期の希薄化後 1 株当たりの純利益が 2.50 ドルであると報告しました。これに対し、2023 年の第 2 四半期の希薄化後 1 株当たりの純利益は 1.59 ドルでした。

第 3 四半期末の現金、現金同等物、制限付き現金、制限付き現金同等物、および有価証券から負債を除いた額は、前四半期末の 15 億ドルから 13 億ドルに減少しました。 この減少は主に、アラバマ州、インド、オハイオ州での製造能力拡大に関連した設備投資によるもので、営業キャッシュフローとインドの融資枠に基づく最終ドローダウンによって相殺されました。

「前回の決算報告以来、当社は着実な進歩を遂げ、技術の急速な進化と拡大に必要な製造やインフラへの投資など、長期的な成長の旅の基盤を確立しました」とファースト・ソーラーのCEO、マーク・ウィドマーは述べた。 「当社の成長は、当社の製品に対する継続的な強い需要、証明された製造の卓越性、独自の優位性のある技術プラットフォーム、そして重要なことに、顧客と当社に価値を提供することに重点を置いたバランスの取れたビジネスモデルなど、当社の差別化点と強固な市場基盤によって支えられています。」 株主よ。」

23年4Q決算(23年12月…)

23年4Q決算は、24年2月1日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ファースト・ソーラー(FSLR)の損益計算書は?

ファーストソーラーは06年に24ドルで上場しました。08年に最高値311ドルをつけた後は、一貫して下落しています。20年3月は35ドルに急落するし、23年11月は142ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は下落か横ばいが続きます。19年は上昇するも、20年はコロナで再び下落していますね。ただし、経済活動が本格的に再開する21年は、再び売上は上向きそうですね。

18年に営業利益率は1.8%だが、21年は14%まで回復しています。これは商品高騰による素材関連の価格上昇によるものです。

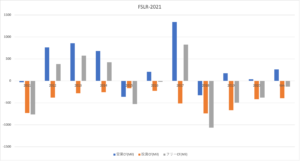

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは横ばい、EPSは20年と21年は好調です。21年の自己資本比率は80%と高いです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字の年が多いです。設備投資を必要とするビジネスだが、営業CFは伸びていないですね。利益が出にくいビジネスで、競合にシェアを奪われている可能性もあります。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ファースト・ソーラー(FSLR)の注目ポイントは?

ファースト・ソーラー(FSLR)の注目すべきポイントを紹介します。ファースト・ソーラーは、太陽光発電モジュールとシステムを製造開発する米国企業です。売上高は伸び悩み、米国の競合企業サンランや中国企業にシェアを奪われています。

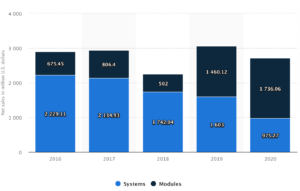

注目1:太陽光モジュール事業は売上の62%を占める?

ファーストソーラの事業別売上高の推移です。

太陽光発電モジュール事業は、売上高が年々増加し4年で2.5倍に拡大しています。20年の売上比率は62%を占めていますね。対して、太陽光発電システム事業は縮小傾向にあり、売上比率は38%まで落ちています。

商品高騰により、モジュール事業の利益率は改善していますね。では、ファーストソーラーは太陽光発電モジュールで、どれくらいのシェアを持つのでしょうか?

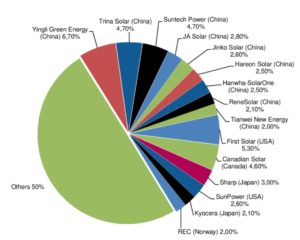

注目2:太陽光発電モジュールで世界2位で5.3%?

12年時点の太陽光モジュールの上位15社です。

業界最大手は中国のインリー・グリーン・エナジーで6.7%、2位はファーストソーラーで5.3%のシェアを持ちます。中国企業の多くが参入していますね。ファーストソーラーの売り上げが伸びないのは、中国にシェアを奪われてる可能性があります。

では、世界の太陽発電の市場はどれくらい拡大するのでしょうか?

注目3:世界の太陽発電は30年に2.6倍の1582GW?

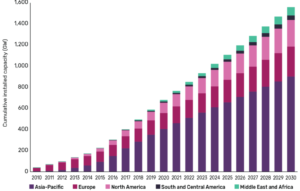

30年までの世界的な太陽光の発電力の地域別推移です。

主要国の19年の太陽光発電の容量は593GWです。しかし、30年には2.6倍の1582GWに上昇すると試算されています。アジア太平洋地域が最も大きく、18年時点で全世界の58.1%を占めていますね。

中国、インド、日本市場が拡大し、さらに押し上げそうですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ファースト・ソーラーの四半期決算は?

- 06年に上場した、太陽発電モジュールの米国企業

- 米国住宅向けに、太陽光発電システムも提供している

- ベトナム、マレーシア、オハイオ州に生産拠点がある

- 米国内ではサンラン、アジアでは中国企業と競争してる

- 15年をピークに売上は減少、21年は上昇している

- 1.8%だった営業利益率は、21年に14%に上昇

- 商品高騰でモジュール事業が恩恵、売上比率は62%

個人的には、ファースト・ソーラーは投資したい銘柄ではありません。

なぜならば、太陽光発電の市場は拡大してるが、売上高は長く伸びていないからです。売上高のピークは15年で、以降は横ばいか下落が続きます。米国内ではサンランにシェアを奪われ、モジュール事業では中国企業と価格競争してるからです。

ただし、コロナ後の20年後半以降は、売上と利益が上向いています。

世界的な商品高騰により、材料や素材関連の価格が上昇してるからです。そのため、18年に1.8%だった営業利益率は、21年に14%まで上昇しています。ただし、21年3Qは、前年比−38%と失速しています。

米国内の住宅用太陽光発電設備では、競合サンランにシェアを奪われています。サンランもコロナ禍で業績が落ち込むも、21年1Qは前年比+58%に加速しています。住宅向けにソーラーパネルシステムを設置し、安価でクリーンな電力を提供しています。

コメントを残す