再生エネルギーのブルックフィールド・エナジーは、バイデン政権の環境対策で恩恵を受ける銘柄ですね。電力事業だが政府の優遇措置もあり、売上は10年で3.1倍に増えています。19年に13ドルだった株価は、21年に1月に4倍にも高騰しています。

- 「世界的な環境期待で、株価は2年で4倍に高騰してる…」

- 「再生可能エネは好調で、売上は10年で3.1倍に増える…」

- 「バイデン政権が誕生し、さらに環境銘柄には追い風である…」

ブルックフィールド・エナジー(BEP)は、水力と風力発電所を運営する米国企業です。水力発電が売上比率の52%、風力発電22%を占め、米国、カナダ、ブラジルに電力を供給しています。米国政府の優遇措置もあり、売上高は10年で3.1倍に増え好調です。

個人的には、ブルックフィールド・エナジーは投資したい銘柄ではありません。

なぜならば、世界的な環境規制の期待で、再生可能エネルギーの多くは割高だからです。21年前半も業績は低迷してるが、6月時点のPERは165倍と高いです。36%だった営業利益率は、20年に14%まで低下しています。

自社株を1.6倍も発行しながら、配当金を増やしてる点も悪材料です。

ただし、中期的には業績はまだまだ上昇しそうです。なぜならば、米国政府から補助金や減税措置を利用することで、順調に風力や太陽光事業は拡大してるからです。21年にバイデン政権が当選したことで、さらに恩恵を受ける可能性も高いです。

- BEPの4半期決算(2021年4-6月)は?

- BEPの過去10年間の売上高や営業利益は?

- 政府の補助金や減税措置で、売上は10年で3倍?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

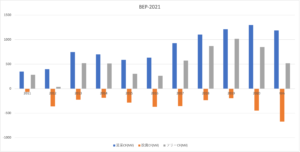

ブルックフィールド・エナジー(BEP)の四半期決算は?

ネクステラ・エナジー・パートナーズ(NEP)の過去四半期の決算を紹介します。

20年3Q決算(2020年9月31日)

- 売上高:8.79億ドル(−6%)

- 営業利益:1.64億ドル(−41%)

- 純利益:−1.48億ドル(−221%)

- 1株当たり利益:−0.31ドル(−210%)

20年4Q決算(2020年12月31日)

- 売上高:9.21億ドル(−2%)

- 営業利益:1.43億ドル(−37%)

- 純利益:−1.06億ドル(−68%)

- 1株当たり利益:−0.22ドル(−69%)

21年1Q決算(2021年3月31日)

- 売上高:10.20億ドル(−2%)

- Hydroelectric:3.12億ドル(−20%)

- Wind:1.79億ドル(+94%)

- Solar:0.77億ドル(2.2倍)

- 営業利益:2.60億ドル(−24%)

- 純利益:−1.19億ドル(−471%)

- 1株当たり利益:−0.25ドル(−457%)

21年1Q決算は、5月4日に公開しています。

1Qの売上高は前年比−2%で10.20億ドル、営業利益は−24%で2.60億ドルでした。20年3Qと4Qに引き続き、売上も営業利益も落ちています。営業利益率は25%と直近2年では高い数値です。

再生可能エネルギーの事業者は、コロナからの回復が遅れています。ただし、ネクステラ・エナジー・パートナーズを見ると、事業別で大きく明暗が分かれていますね。水力発電は伸びてないが、風力や太陽光は大きく伸びていますね。

経済活動が本格的に再開する21年後半に、どう動くかに注目したいですね。

21年2Q決算(2021年6月…)

21年2Q決算は、8月3日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ブルックフィールド・エナジー(BEP)の損益計算書は?

ブルックフィールド・エナジーは05年に7ドルで上場しました。株価は緩やかに上昇するも、環境銘柄期待で19年に大きく伸びていますね。20年3月は19ドルに急落し、21年6月は36ドル前後で推移しています。

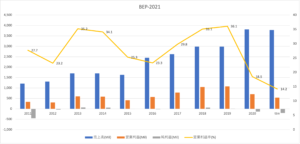

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は順調に拡大しています。20年の売上高は38.1億ドル、過去10年で3.1倍にも上昇しています。ただし、コロナ禍は大きく利益が減速しています。21年の営業利益率は14%まで低下しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは横ばいで、EPSは赤字の年も多いです。配当金は過去10年で1.4倍に増えているが、配当性向は100%を超え持続可能ではないです。

12年以降に配当を年率6%増加させ、今後も年率5-8%増やす見込みだと言えます(参考:注目すべき米国再生可能エネルギー銘柄7選)。株式発行数が1.6倍に増えている中での増配です。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年までは順調に増えています。20年以降は営業CFは横ばいだが、設備投資が増えていますね。バイデン政権の環境規制の期待で、さらに投資を増やしていますね。

経済活動が再開する21年後半に、営業CFを押し上げるかに注目したいですね。では、私たち投資家はどのように投資判断したら良いのでしょうか?

ブルックフィールド・エナジーの注目ポイントは?

ブルックフィールド・エナジー(BEP)の注目ポイントを紹介します。ブルックフィールド・エナジーは、水力と風力発電所を運営する米国企業です。水力発電が売上比率の52%、風力発電22%を占め、米国、カナダ、ブラジルに電力を供給しています。

注目1:水力発電が売上全体の52%を占める?

ブルックフィールド・エナジーの事業別と地域別売上高です。

事業別で最も売上比率が高いのは、水力発電で全体の52%を占めます。次いで、風力発電が22%、太陽光が16%、エネルギー転換事業が10%です。地域別では北米が最大で61%、南米が21%、欧州が16%と続きます。

同社は水力発電の影響を大きく受けますね。では、米国の再生可能エネルギーはどのように推移してきたでしょうか?

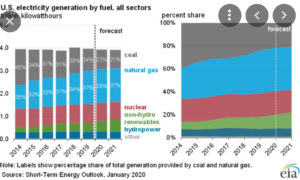

注目2:21年の再生可能エネルギーのシェアは10%?

14年から21年までの米国の電力事業の割合推移です。

14年時点では、石炭燃料の割合が最も大きく40%を占めていました。しかし、石炭燃料は21年に減少し、代わりに天然ガスが37%で1位となります。再生可能エネルギーは14年時点で5%前後だったが、21年には2倍の10%に伸びています。

ただし、水力発電は6年前と比較して伸びてない点に注意が必要です。

天然ガスが大幅に上昇したのは、シェール革命によるものです。シェール革命による技術革新で、地中深くにある天然ガスや原油を安価に採掘できます。しかし、バイデン政権はシェールに反対で、21年以降はどのように変わるか注目したいですね。

では、米国の再生可能エネルギーはどれくらい伸びるでしょうか?

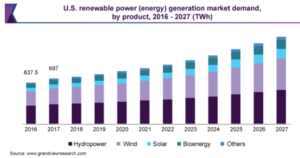

注目3:米国の再生可能エネルギーは年率7.9%で拡大?

米国内の再生可能エネルギーの市場予測です。

20年時点の再生可能エネルギーは9317TWhです。年率7.9%で拡大し、27年には12630TWhになると試算されています。最も市場が大きいのは水力発電で5割未満、風力と太陽光は3割程度です。

長期的には水力発電の市場も大きくなると予想されています。また、世界的なCO2排出規制もあり、さらに加速する可能性もあります。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ブルックフィールド・エナジーの決算は?

- 05年に上場した、水力と風力発電の米国企業である

- 再生可能エネルギーを、北米とブラジルに供給してる

- 売上比率は水力発電が52%、風力発電22%を占める

- 政府の優遇措置もあり、売上高は10年で3.1倍

- 営業利益率は36%だが、コロナで14%に減速

- 自社株を新規発行しながら、配当金を増額している

個人的には、ブルックフィールド・エナジーは投資したい銘柄でないです。

なぜならば、世界的な環境規制の期待で、再生可能エネルギーの多くは割高だからです。21年前半も業績は低迷してるが、6月時点のPERは165倍と高いです。36%だった営業利益率は、20年に14%まで低下しています。

自社株を1.6倍も発行しながら、配当金を増やしてる点も悪材料です。

ただし、中期的には業績はまだまだ上昇しそうです。なぜならば、米国政府から補助金や減税措置を利用することで、順調に風力や太陽光事業は拡大してるからです。21年にバイデン政権が当選したことで、さらに恩恵を受ける可能性も高いです。

ネクステラ・エナジーはフロリダを拠点とする電力事業です。北米全土に風力や太陽光発電の再生エネルギーを提供する競合企業です。同社も政府の優遇政策で売上と利益が安定しています。

コメントを残す