ヤムチャイナは中国1位のファーストフード店で、経済再開後の恩恵を受ける銘柄ですね。他の欧州国と比較して中国の行動規制は強く、業績は引き続き低迷しています。21年2Qの売上前年比は+28%、3Qは+8%に減速しています。

- 「16年に24ドルで上場、株価は2倍に高騰してる…」

- 「中国最大のチェーン店で、14年は31%のシェアを獲得…」

- 「店舗数は11415店、21年度も1700店舗を追加…」

ヤムチャイナ(YUMC)は、中国国内1位のファーストフード店です。世界3位のヤムブランズ(YUM)から、16年にスピンオフしています。22年時点で店舗数は11415店を展開、21年度も新たに1700店舗をオープンします。ヤムブランズには、売上の3%をブランド料として永久的に支払います。

個人的には、ヤムチャイナは投資したい銘柄ではありません。

なぜならば、中国ローカル企業が次々に誕生し、競争が激化しているからです。ヤムチャイナの営業利益率は9%前後と高い方だが、17年から伸びてない点は懸念材料です。コロナ禍の行動規制もあるが、ローカルとの競争が激化してる可能性が高いです。

同様のことは、コーヒー展開するスターバックスにも言えます。

ヤムチャイナに投資すべき点で重要な指標は、既存店舗の売上高ですね。既存店舗の売上高の減少が、経済再開後も続くならば注意が必要です。今後の見通しを悲観的に予想すると、22年1月の予想PER21倍は低くはありません。

- ヤムチャイナの4半期決算(21年7-9月)は?

- ヤムチャイナの過去10年間の売上高や営業利益は?

- 店舗は順調に拡大、営業利益率は9%は低いのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ヤムチャイナ(YUMC)の四半期決算は?

ヤムチャイナ(YUMC)の四半期決算を紹介します。

21年1Q決算(21年3月30日)

- 売上高:24.57億ドル(前年比+45%)

- 営業利益:3.40億ドル(+223%)

- 純利益:2.30億ドル(+270%)

- 1株当たり利益:0.53ドル(+231%)

21年2Q決算(21年6月30日)

- 売上高:24.51億ドル(前年比+28%)

- 営業利益:2.37億ドル(+74%)

- 純利益:1.81億ドル(+37%)

- 1株当たり利益:0.42ドル(+23%)

21年3Q決算(21年9月30日)

- 売上高:25.54億ドル(前年比+8%)

- Yum China:11415店舗(+12%)

- KFC:7908店舗(+14%)

- Pizza Hut:2503店舗(+9%)

- Others:1004店舗(+5.9%)

- 営業利益:1.60億ドル(−45%)

- 純利益:1.04億ドル(−76%)

- 1株当たり利益:0.24ドル(−78%)

3Qの売上高は前年比+8%で25.54億ドル、営業利益は−45%で1.60億ドルでした。21年1Qや2Qと比較して、3Qは売上も利益も大きく減速しています。営業利益率は6.2%と過去最低に落ち込んでいます。

コロナ規制が他国より厳しく、中国の飲食業は低迷が続きます。

既存店舗の業績は低迷しており、グループ全体で−7%、KFCは−8%、ピザハットは−5%です。ただし、店舗数は順調に増加しており、3Qに524店舗追加し21年度分は1243店舗になりました。さらに、新規店舗目標を1700に引き上げています。中国の経済再開後に、どれだけ業績を伸ばせるかに注目したいですね。

2021年9月14日にリリースされたビジネスアップデートで説明したように、第3四半期の結果は、7月下旬に始まったデルタバリアントの発生によって大きな影響を受けました。この地域での発生は、2020年の第1四半期以来、最も広く蔓延した波でした。中国東部の主要都市である南京や揚州など、いくつかの主要都市が封鎖されました。河南省と湖北省の首都である鄭州と武漢も大きな影響を受けました。 9月中旬には、中国南東部と中国東北部の福建省と黒竜江省でも、それぞれ小規模な地域での発生がありました。多くの観光地の閉鎖を含む、厳格な公衆衛生対策が全国で実施されました。これらの行動により、社会活動が減少し、旅行量が大幅に減少し、休暇旅行がキャンセルされました。政府の統計によると、中国のレストラン業界は8月に大きな影響を受け、2019年8月と比較して約10%の収益が減少しました。穏やかな回復にもかかわらず、2019年と比較して9月のレストラン業界の収益成長は最も遅いものでした。 2021年3月以来。

第4四半期に入っても、全国的に厳格な公衆衛生対策が実施されています。 COVID-19の影響は持続します。たとえば、社会活動の減少、慎重な個人消費、旅行量の抑制などです。政府の統計によると、10月1日に始まった7日間の建国記念日は、旅行者数が昨年の同時期と比較して2%減少し、2019年の同期間と比較して30%減少しました。関連する旅行支出は減少しました。 2020年と比較して5%、2019年と比較して40%。12の州で最近の地域の発生が復活し、全国で厳格な予防的健康対策が実施されているため、同じ店舗の売上回復には時間がかかると予想しています。既存店売上高は徐々に回復していますが、全体的な食事量と交通ハブの交通量が依然として大きな影響を受けているため、前年およびCOVID2019以前のレベルを下回っています。私たちは、会員基盤とデジタルチャネルを活用し、外食と家庭消費の両方に優れた食品を発売し、ハイブリッドデリバリーモデルを強化することにより、売上を伸ばすことに重点を置いています。

KFCとピザハットの店舗拡大が加速したことを主因に、新規店舗の総目標を以前の目標である1,300店舗から1,700店舗以上に引き上げています。当社は、新規店舗あたりの資本的支出を削減するための継続的な取り組みの恩恵を受けて、約7億ドルから8億ドルの資本的支出目標を維持しています。

21年4Q決算(21年12月…)

21年4Q決算は、2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ヤムチャイナ(YUMC)の損益計算書は?

ヤムチャイナは16年に24ドルで上場しています。株価は緩やかに上昇していますね。20年3月は40ドルに下落するも、22年1月は45ドル前後で推移しています。

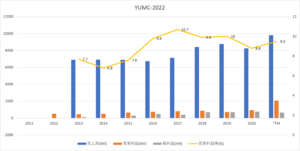

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益は緩やかに上昇していますね。20年はコロナ禍で減速するも、21年は回復基調にあります。飲食業界の中では、営業利益率10%は低くはありません。中国国内でどれだけシェアを拡大できるかに注目したいですね。

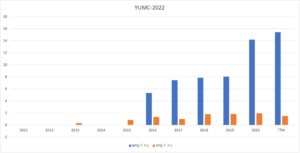

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は58%と高いです。BPSもEPSも順調に伸びていると言えます。

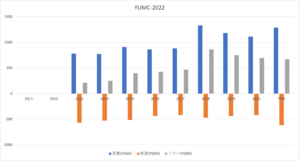

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。中国国内で店舗を増やしているため、投資CFは少なくないですね。しかし、順調に店舗を拡大し、営業CFもしっかりと確保しています。22年度も1700店舗を新規追加する予定です。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ヤムチャイナ(YUMC)の注目ポイントは?

ヤムチャイナ(YUMC)の注目ポイントを紹介します。

注目1:売上比率54%の中国事業がスピンオフ?

14年3Q時点の事業別の売上高です。

14年時点では、急成長する中国事業が54%と最大でしたね。2位はKFCで23%、3位はタコベルで13%、4位はピザハットで7.9%と続きます。16年に中国事業はスピンオフし、NYSEにヤムチャイナ(YUMC)で上場しています。

参考:ヤム・ブランズ(YUM)四半期決算|21年3Qは+10%に減速

ヤムチャイナは、ブランド料として売上高の3%を永久的に支払う契約です。では、中国国内では、どの外食企業が強いのでしょうか?

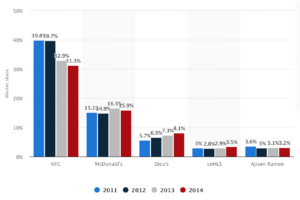

注目2:14年時点の中国国内シェアは31.3%?

11-14年のファーストフード店のシェアです。

KFCは中国国内で最大のファーストフード店です。ただし、14年のシェアは31%と、11年の39%より落ちています。その理由は、中国ディコスやcnHLS、台湾の味千など、ローカル企業が攻勢だからです。

飲食企業に関わらず、様々な分野で中国企業がシェアを伸ばしています。KFCも順調に店舗数を増やしているが、シェアを奪われる展開は今後も続きますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ヤム・チャイナ(YUMC)の銘柄分析

- 16年に上場した、世界中国1位ファーストフード

- 世界3位のヤムブランズから、16年にスピンオフした

- 中国国内で1.1万店舗、21年年度も1700店追加

- 営業利益率は9%と高いが、米国大手と比べると低い

- 飲食産業では、ハイテクを駆使したローカル企業が台頭

個人的には、ヤムチャイナは投資したい銘柄ではありません。

なぜならば、中国ローカル企業が次々に誕生し、競争が激化しているからです。ヤムチャイナの営業利益率は9%前後と高い方だが、17年から伸びてない点は懸念材料です。コロナ禍の行動規制もあるが、ローカルとの競争が激化してる可能性が高いです。

同様のことは、コーヒー展開するスターバックスにも言えます。

ヤムチャイナに投資すべき点で重要な指標は、既存店舗の売上高ですね。既存店舗の売上高の減少が、経済再開後も続くならば注意が必要です。今後の見通しを悲観的に予想すると、22年1月の予想PER21倍は低くはありません。

スターバックスも中国に店舗を急拡大してる米国企業のひとつです。ただ、中国ローカル企業との競争が激化しており、営業利益率は16年をピークに低下しています。継続して成長を続けるには、中国国内の動向が最も重要ですね。

コメントを残す